大盘加速探底 静待趋势明朗

2023-06-06

更新时间:2023-05-30 11:07:20作者:橙橘网

21世纪经济报道记者肖夏 重庆报道

到底是哪些资金左右着白酒股的涨跌?

在不同时间提出这个问题,答案并不一样。

过去三年,在A股大盘并未显著上涨的情况下,白酒板块的市值规模和交易热度显著提升。

囊括绝大部分A股白酒上市公司的中证白酒指数,2019年最后一个交易日收盘点数是8406, 到2021年春节前巅峰时突破21600点,尽管今年一季度末已回落至16841点,规模依然远超三年前。

市值最大的贵州茅台(600519.SH),2019年末市值不到1.5万亿元,到2022年末刚从一轮急跌中走出时,市值仍然超过2.1万亿元,三年涨了46%。

白酒板块长期受到各路资金青睐,捧红过一大批投资人,外资和“国家队”的进退也时常被股民“抄作业”,被视为板块走势的重要信号。

然而三年之间,白酒股背后的资金力量已悄然转移。21世纪经济报道记者梳理后注意到,大部分白酒上市公司的前十大股东中,汇金、证金、全国社保基金等“国家队”的持仓在过去三年间都有显著减少,同期超过半数白酒股背后的外资持仓出现下降。

此消彼长。同样是过去三年,A股白酒上市公司背后的公募基金持仓市值翻了1.7倍,股东户数更是多了90万户。即便是今年一季度有所下滑,一季度末白酒股的股东户数仍然比2019年底多出四成以上。

超半数白酒股遭外资减持

外资较早发现了白酒股的投资价值。

2010年开始,瑞银、花旗、法国巴黎银行、淡马锡等外资机构就密集出现在了贵州茅台、五粮液(000858.SZ)、水井坊(600779.SH)等白酒股的前十大股东名单之中,不过早期外资机构持股偏少。

直到2014年沪港通正式启动后,北上资金的名义持有人“香港中央结算有限公司”成为了白酒上市公司股东名单的常客。2016年深港通启动后,其覆盖面扩大至所有白酒上市公司。这股北上资金以外资为绝对主力,在很多白酒股的持股仅次于控股经营方和地方国资,逐渐成为A股投资者的重要参考对象。

2019年末,香港中央结算有限公司出现在13家白酒股的前十大股东名单中,到2022年末,出现在15家白酒股的前十大股东名单中。

看似存在感增强。但21世纪经济报道记者统计后注意到,对比三年前的持仓,至少10家白酒股遭遇了北上资金减持,超过半数。

减持幅度最大的是洋河股份(002304.SZ),三年减持了近七成。香港中央结算有限公司在2019年末持有洋河近1.19亿股,持股占比近7.9%,但到2022年末持股已大幅减少至3737万股不到,持股占比不到2.5%。今年一季度有所增持,持股回升至3%以上。

北上资金对贵州茅台、五粮液两家龙头的增减持,几乎同步。从2014年沪港通启动开始,香港中央结算有限公司就长期位列贵州茅台的第二大股东,2019年一季度巅峰时持股9.6%。2016年深港通开始,香港中央结算有限公司就出现在五粮液前十大股东名单中,长期是仅次于宜宾市国资和五粮液集团的第三大股东,

但过去三年,贵州茅台、五粮液背后的北上资金分别减持了17%和32%。香港中央结算有限公司2019年末时持有贵州茅台超过8%的股份,持有五粮液约8.6%的股份。到了2022年末持股分别降至6.8%和不到5.9%。

今年一季度北上资金又重新回流,香港中央结算有限公司在贵州茅台和五粮液的持股占比也有所回升,不过和2019年末相比仍然流失了10%和20%左右。

(数据来自白酒上市公司财报,21世纪经济报道肖夏制图)

还有一些白酒股很明显失去了外资青睐。

香港中央结算有限公司曾位列顺鑫农业(000860.SZ)股东前三,2019年底持股占比约4.5%,到2022年底减少至3.6%,到今年一季度末继续减少至2.2%,持股数量相比2019年末已经少了46%。

2019年末,香港中央结算有限公司在口子窖(603589.SH)的持股超过5%,但到2022年末减持至持股占比3.4%不到,到今年一季度末持股继续减持到不足3%,持有的股份数量比2019年末已经少了44%。

古井贡酒(000596.SZ)也是外资重仓的一只白酒股。除了香港中央结算有限公司,其前十大股东中还有挪威银行、瑞银的中国精选股票基金、景林的中国阿尔法基金以及高瓴资本,持仓全部超过1%。

但对比三年前,外资在古井贡酒的持仓整体都在下滑。其中挪威银行2020年减持后退出前十大股东,第二大股东高瓴资本减持了15%,景林的中国阿尔法基金和香港中央结算有限公司的持股都比2019年末时少了18%。

持仓同样减少的还有伊力特、舍得酒业、水井坊和今世缘。 2019年末时香港中央结算有限公司持有伊力特(600197.SH)超过650万股,到2022年末只剩301万股不到,到今年一季度末已退出前十大股东。

2019年末时,香港中央结算有限公司持有舍得酒业(600702.SH)501万股、持有水井坊(600702.SH)3880万股,到今年一季度末分别还持有404万股和3129万股,都少了20%左右。

少部分白酒股收获逆势加仓。

香港中央结算有限公司2019年末持有山西汾酒(600809.SH)2448万股,到2022年末持有3287万股,今年一季度末继续增持至3898万股,比2019年末时多了近六成。

今年一季度,香港中央结算有限公司在泸州老窖(000568.SZ)的持股达到历年最高。2019年末时,其持有泸州老窖4031万股,到2022年末增加至4561万股,到今年一季度末继续增至5824万股,持股占比接近4%,仅次于泸州老窖集团和泸州国资。

此外,对比2019年末和2022年末,香港中央结算有限公司在迎驾贡酒、老白干酒、金徽酒、酒鬼酒的持仓都有所上涨,其在酒鬼酒(000799.SZ)、老白干酒(600559.SH)的持仓都增长了一倍。

多数白酒股遭“国家队”减持

“国家队”也是白酒股背后的一股重要资金力量。

尤其2015年大跌后,中央证券金融股份有限公司(下称证金)、中央汇金资产管理有限责任公司(下称汇金)领命入场维持大盘稳定,当时买入了一大批白酒股。此外全国社保基金、基本养老保险基金、中央发起的产业基金也是白酒上市公司的股东常客。

不过21世纪经济报道记者统计后注意到,过去三年,汇金、证金在至少10家白酒股的持仓出现下降,减仓集中在2020年、2021年白酒板块的股价高峰期。

前五大白酒股中,“国家队”持股变化最大的是山西汾酒。2019年末,社保基金和汇金分别持有山西汾酒881万股和808万股,但在2020年继续减持,从2021年开始便不在前十大股东,过去三年至少减持了37%和32%。此外证金从2017年开始减持,仅用半年就退出了山西汾酒前十大股东阵营。

过去三年,证金在五粮液、洋河股份、泸州老窖的持仓并未变化,但汇金在三家的持仓分别减少了2%、至少28%和35%,减持都发生在2021年。

古井贡酒、顺鑫农业、金种子酒、天佑德酒也是汇金和证金2015年入市救场时买入的白酒股标的。

2015年三季度末,金种子酒(600199.SH)前十大股东里有9席被证金、汇金和证金的资管计划占据(分散持股避免举牌)。其中证金的持股在2016年、2017年就已逐步退出。而2019年末汇金持股还有2073万股,2021年三季度后就减持退出了前十,过去三年至少减持了八成以上。

天佑德酒(002646.SZ)情况类似,最多时前十大股东至少有7席是证金、汇金或者证金的资管计划,汇金当年直接买成了金种子酒第二大股东,证金最多有6个资管计划进入前十,共持有金种子酒近3.8%股份。

到2019年末,汇金和证金分别买入的843万股和374.2万股一直未动,但在2020年四季度和2021年一季度双双大幅减持后退出了前十。此后证金的多个资管计划也逐步减持,到今年一季度只剩两个资管计划保持了原有持仓。

持有古井贡酒和顺鑫农业的主要是汇金,大幅减持发生在2021年上半年。2019年末汇金在古井贡酒和顺鑫农业的持股分别为654万股和1159万股左右,但在2021年上半年后双双退出了前十,至少减持了30%和60%。

(数据来自白酒上市公司年报,21世纪经济报道肖夏制图)

全国社保基金长期关注白酒板块,早在2000年代就买入了山西汾酒、水井坊等老牌白酒股,但其任务在于保证投资收益率,因此其持仓节奏与证金、汇金有显著不同。

除了前文提到的山西汾酒,过去三年全国社保基金还出现在顺鑫农业、舍得酒业、水井坊的前十大股东名列。其中,全国社保基金在顺鑫农业的持仓三年间大幅减少了八成,而在水井坊、舍得酒业的持仓是在2022年重新加仓买入,但到今年一季度末又退出了前十。

同样由全国社保基金会管理的基本养老保险基金是另一部分独立管理、单独核算的资金,也出现在了一些白酒股的前十大股东名列。基本养老保险基金在迎驾贡酒(603198.SH)的持股从2021年开始减仓,到2022年底退出前十,而在伊力特的持股则在三年间持续回升,到2022年底三只组合共计持仓1420万股以上,持股超过3%。

金徽酒(603919.SH)背后的“国家队”比较特殊,分别是中央企业乡村产业投资基金(原为中央企业贫困地区产业投资基金,下称央企乡村产业基金)和欠发达地区产业发展基金(原为贫困地区产业发展基金,下称欠发达地区产业基金)。

前者由国务院国资委牵头,财政部和国务院扶贫办参与发起设立,有上百家央企股东。后者由财政部、中国烟草总公司以及国务院国资委下属的国家开发投资集团发起设立。

2019年金徽酒完成了一轮定增,这两只参与定增的基金当年二季度进入了前十大股东行列,并在2020年二季度分别增持至929万股和464万股左右。此后央企乡村产业基金持续减持,到2022年末已减持近四成,今年一季度继续减持。而持股较少的欠发达地区产业基金从2020年三季度开始退出前十,至少减持了三成。

此外,在过去三年间,酒鬼酒、老白干酒、口子窖、今世缘等其他白酒股的前十大股东中,并无“国家队”的身影。社保基金上次出现在酒鬼酒前十大股东中还是2013年,出现在老白干酒前十大股东中则是2019年一季度。

总的来看,多数白酒股背后的“国家队”持仓过去三年都呈现减少趋势。一方面证金、汇金的救市使命和扶贫产业基金的帮扶任务已经逐步完成,选择高点减持符合国家利益,另一方面社保基金、养老保险基金即便增持,持股数量也相对较少,并且进出速度较快。

基金持仓翻倍,多了90万股东

众所周知,国内公募基金过去三年对消费股的热情大幅升温,白酒板块尤其成为资金抱团的重地。

2019年底,只有贵州茅台、五粮液背后的公募基金超过1000家。到了2022年底,持有山西汾酒和泸州老窖的公募基金也双双突破1000家,而持有贵州茅台的公募基金超过2300家,持有五粮液的公募基金超过1500家。

21世纪经济报道记者结合Choice数据统计,2022年底所有公募基金在白酒股的持仓市值共计超过4900亿元,相当于白酒板块流通市值的11%左右,比2019年末时多了1.7倍。

(21世纪经济报道肖夏制图)

2019年底,持有白酒股的所有公募基金数量约5900只,到了2022年底大幅增长至1.1万只以上。当然,两个数字都重复计算了同时持有多家白酒股的基金,因为截至去年底中国公募基金总数是10473只。但即便如此,公募基金增持白酒股的力度也可见一斑。不少基金投资者近年就发现,市面上不买白酒股的消费基金很少。

重仓白酒股带来的赚钱效应,更是将张坤、刘彦春、侯昊等基金经理捧成了“顶流”。即便是经历了过去三年的多轮大跌,几只重仓白酒股的明星公募基金依然规模远超以往。

侯昊管理的招商中证白酒指数是近年规模最大的白酒公募基金,2021年资产规模一度突破900亿元。截至2022年底,招商中证白酒指数的资产净值超过680亿元,相比2019年末的109亿元已经暴涨了6倍以上。

张坤管理的易方达蓝筹精选混合型基金2021年资产规模一度逼近900亿元。截至2022年底,易方达蓝筹精选的资产净值570亿元左右,而其2019年末是资产净值还不到90亿元。刘彦春管理的景顺长城新兴成长混合型基金2019年末时资产净值是175亿元,2022年末资产净值超过380亿元。

基金对白酒股的追捧,也吸引了更多散户入场。

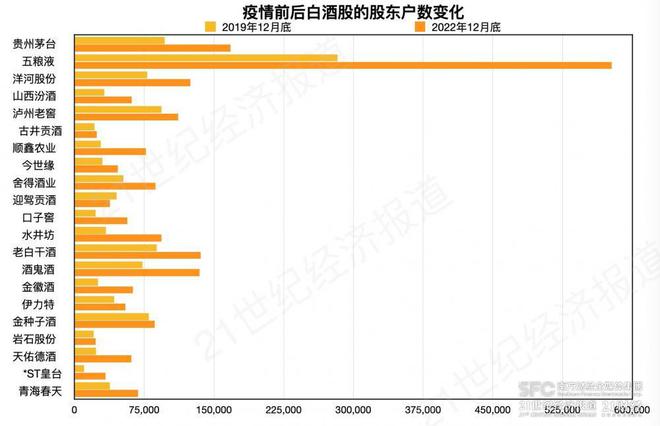

疫情前的2019年12月底,所有A股白酒上市公司共有不到122万户股东。到2021年6月股东总数突破227万户,一年半内激增上百万户。即便是经历了2022年10月的那轮白酒板块大跌,到2022年末持有白酒股的股东总数依然超过212万户。三年间,A股白酒上市公司多了约90万户股东。

21世纪经济报道记者注意到,大部分白酒股的股东数量是在2021年、2022年的板块高点迎来巅峰。

其中贵州茅台、洋河股份、泸州老窖、顺鑫农业、水井坊、酒鬼酒、金种子酒、老白干酒的股东户数都突破了10万大关。五粮液在2022年一季度股东数量更是突破67万户,是所有白酒上市公司中股东户数的最高峰。

(数据来自白酒上市公司年报,21世纪经济报道肖夏制图)

一般来讲,股东数量越多,筹码越分散,股价更容易下跌而非上涨。比如贵州茅台,历史最高股价是在2021年春节前,突破2500元/股,此后股价整体呈下跌趋势,但其股东数量此后两个季度依旧继续增长,半年内增加了近4万户。

大量资金涌入后,白酒板块过去三年已经经历了至少四轮调整,大涨大跌反复上演:先是2020年一季度的短暂大跌,2020年7月A股行情启动白酒板块开启暴涨,2021年春节触达巅峰后迅速暴跌,2021年6月又再创新高,此后再次下跌,到2022年中再次触顶、多只白酒股的股价创新高,但很快当年10月又迎来了大跌。

到今年一季度末,所有白酒股的股东总数回落至不到179万户,依然比2019年末多四成以上。正如本文开头提到的,白酒板块目前的市值规模,依然远超三年前。

很明显,虽然板块热度有所降温,外资、“国家队”也减持了不少,公募基金、散户们对白酒股的信心至今还没完全消退。

这份信心能坚持多久,取决于各家白酒股的业绩,也取决于消费大环境。