早安北京1101:有中度霾;今起北京公积金执行“认房不认商贷”

2023-11-01

更新时间:2023-10-26 19:55:30作者:橙橘网

行业的“利息保障倍数”越小,利息负担越重

文 | 陈汐 刘建中

“资产负债率”“有息负债率”“流动比率”“速动比率”“利息保障倍数”都可以用来衡量企业的债务负担,但唯有“利息保障倍数”可以衡量企业的利息负担。

“资产负债率” (资产负债率=负债总额/总资产) 虽然最常被用到,但却是一个不太实用的指标。因为,虽然负债数据往往是真实的,但资产数据却常常脱离现实。比如,某公司用100万元购买了一套制作咖啡的高端设备,设备每年折旧20%。一年后公司倒闭,虽然资产上这套设备价值80万元,但按照现在的行情,其真实变现价值恐怕会低于40万元。

“有息负债率”(有息负债率=带息负债/总资产)类似于“资产负债率”,只不过这个指标只考虑需要支付利息的负债,即“带息负债”。

“流动比率”是指企业流动资产与流动负债之比,“速动比率”是指企业速动资产与流动负债之比。速动资产就是流动资产扣除存货之后的部分。这两个指标可以比较准确地反映企业的短期偿债能力,但无法衡量企业的长期偿债能力。

长期偿债能力就是企业通过经营获得利润,用利润来覆盖利息的能力。这时就用到了“利息保障倍数”。这个指标衡量了“息税前利润”覆盖利息费用的能力。读者可能会问,为什么不用“净利润”,而用“息税前利润”呢?

这是因为,“息税前利润”能更准确地反映企业偿还利息的能力。“息税前利润”是在扣除所得税和利息之前,企业赚的钱。这笔钱首先要偿还利息,还了利息之后有剩余才交所得税。如果“息税前利润”的数值等于利息,那么这是一个临界状态。此时,企业净利润为零,所得税为零,“利息保障倍数”=1。

对于企业,一般认为“利息保障倍数”应该大于3,低于3就值得关注,低于2就值得警觉,长期低于1就面临破产清算。

本文把这个指标用于行业。同理,数值越大,表明行业的债务越安全。反之,数值过小,就需要警觉。某行业数值过小,意味着如果行业前景不能持续改善,那么该行业会面临产能出清。

本文把研究对象限定于A股上市公司。选择样本公司时,参照中信证券行业分类。下面,我们用“利息保障倍数”来衡量2023年哪些行业的利息负担最重。分析中忽略了金融和地产这些高杠杆行业。

利息保障倍数 = 息税前利润 /利息费用;根据财务指标之间的关系,这个公式可以变为如下形式:

利息保障倍数 =(利润总额+利息费用)/ 利息费用,其中,利润总额=净利润+所得税费用。

从公式也可以看出,“利息保障倍数”的数值越小,利息负担越重,行业整体风险越高。那么,2023年哪些行业的“利息保障倍数”最低呢?

第10名 酒店餐饮 3.4倍

2023年上半年,酒店餐饮行业的利息保障倍数为3.4倍。根据公式,这意味着利润总额仅为利息费用的2.4倍。与2022年同期相比,酒店餐饮行业的情况已经大为改观。2023年上半年所有样本公司的利润总额之和为14.6亿元,远高于2022年同期的-8.2亿元。

行业的资产负债率从2022年上半年的60.1%,上升为2023年同期的61.6%;行业带息负债总额从394亿元上升为401亿元;行业有息负债率从43.7%上升为44.5%。

2023年上半年,行业利息费用总额为6.1亿元,高于2022年同期的5.4亿元;综合利率3.7%,高于2022年的3.3%。按照上半年数据,2023年酒店餐饮行业的总资产收益率为3.1%,小于借贷利率3.7%。

经历了几年疫情,未来酒店餐饮行业会比较平稳。中国酒店餐饮市场规模巨大,但缺乏具有较强盈利能力的品牌。2023年,餐饮酒店上市公司的总资产收益率尚且小于借贷利率,行业内的小规模企业生存状况更为堪忧。

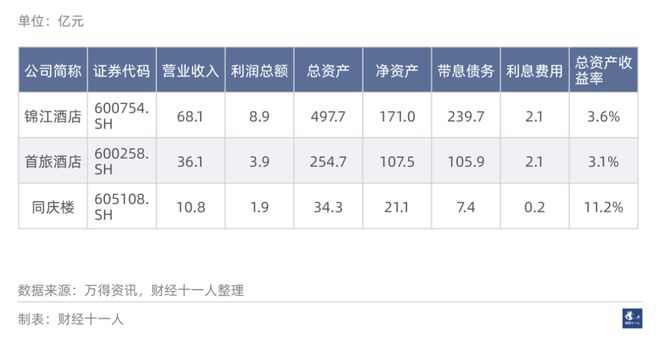

2023上半年,行业中营业收入最高3家公司的情况如表1所示。

表1: 2023上半年行业营收前三名的利润总额、总资产、所有者权益等

第9名 火电 3.1倍

2023年上半年,火电行业的利息保障倍数为3.1倍。与2022年同期相比,火电行业的情况有所改观。2023年上半年所有样本公司利润总额之和为571亿元,高于2022年同期的213亿元。

行业的资产负债率从2022年上半年的67.5%,下降为2023年同期的66.8%;行业带息负债总额从1.67万亿元上升为1.8万亿元;行业有息负债率维持在53%不变。

2023年上半年,行业利息费用总额为272亿元,低于2022年同期的305亿元;综合利率3.2%,低于2022年的3.8%。按照上半年数据,2023年火电行业的总资产收益率为3.4%,略高于借贷综合利率成本3.2%。

火电行业资产负债率很高,负债几乎是净资产的两倍,但其中约24%的负债为无息负债。从长期看,火电是非常稳定的行业,负债率高并不构成经营风险。

燃料成本 (主要是煤炭) 占到火电营业成本的60%以上,未来只要煤炭价格不大幅上升,火电行业的盈利就会比较稳定。即使煤炭价格大幅且长期上升,火电行业也能通过改变上网电价来保持稳定经营。

2023上半年,行业中营业收入最高3家公司的情况如表2所示。

表2: 2023上半年行业营收前三名的利润总额、总资产、所有者权益等

第8名 煤化工 3倍

2023年上半年,煤化工行业的利息保障倍数为3倍。与2022年同期相比,煤化工行业的情况变差了。2023年上半年所有样本公司利润总额之和为15.1亿元,远低于2022年同期的57.8亿元。

行业的资产负债率从2022年上半年的44.1%,上升为2023年同期的47.4%;行业带息负债总额从302亿元上升为355亿元;行业有息负债率从19%上升为21%。

2023年上半年,行业利息费用总额为7.39亿元,略高于2022年同期的7.36亿元;综合利率5%,低于2022年的5.8%。按照上半年数据,2023年煤化工行业的总资产收益率为1.8%,显著低于借贷综合利率5%。

煤化工企业中,80%是焦炭企业。焦炭行业的上游是煤炭 (焦煤) ,下游主要是钢铁。2023年钢铁需求不足,价格大幅下跌。焦炭价格随钢铁价格走弱。与2022年相比,主要原料焦煤的价格虽然有所下降,但成本下降幅度小于产品价格的下降幅度。

未来钢铁行业的需求难以大幅上升,而焦煤价格难以大幅下降,所以焦炭行业的前景并不理想。在这种条件下,行业应该主动控制负债规模。

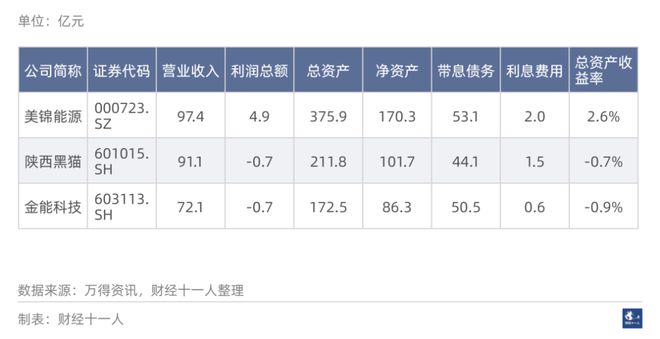

2023上半年,行业中营业收入最高3家公司的情况如表3所示。

表3: 2023上半年行业营收前三名的利润总额、总资产、所有者权益等

第7名 汽车销售 2.3倍

2023年上半年,汽车销售行业的利息保障倍数为2.3倍。2023年上半年所有样本公司利润总额之和为17亿元,低于2022年同期的22.7亿元。

行业的资产负债率从2022年上半年的61%,上升为2023年同期的62%;行业带息负债总额保持644亿元不变。行业有息负债率从35.6%上升为36.6%。

2023年上半年,行业利息费用总额为13亿元,略高于2022年同期的12.4亿元;综合利率基本保持不变为4.4%。按照上半年数据,2023年该行业的总资产收益率为1.9%,显著低于借贷综合利率4.4%。

中汽协数据显示,2023上半年国内汽车产销分别完成1325万辆和1324万辆,同比分别增长9.3%和9.8%。但面对宏观经济承压、消费需求转弱、政策补贴透支因素,汽车行业正处于转型升级时期。作为汽车产业链末端的汽车经销服务行业,需要一段比较长的时间消化行业调整所带来的各项不利因素。

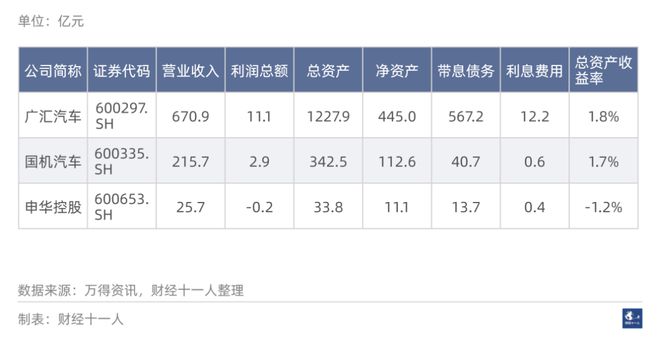

2023上半年,行业中营业收入最高3家公司的情况如表4所示。

表4: 2023上半年行业营收前三名的利润总额、总资产、所有者权益等

第6名 普钢 1.8倍

2023年上半年,普钢行业的利息保障倍数为1.8倍。这个数值应该引起注意。数值为1.8,说明赚的钱在还了利息之后,已经小于利息费用。也就是说,赚的钱大部分支付了利息。

与2022年同期相比,钢铁行业的情况变差了。2023年上半年所有样本公司利润总额之和为58亿元,远低于2022年同期的340亿元。

2022年以来,行业的资产负债率维持在57%;行业带息负债总额从4889亿元小幅下降为4821亿元;行业有息负债率保持在24.3%。

2023年上半年,行业利息费用总额为700亿元,略低于2022年同期的720亿元;综合利率维持在3.8%。按照上半年数据,2023年普钢行业的总资产收益率为0.59%,显著低于借贷综合利率3.8%。

钢材行业的兴旺主要靠基建和房地产拉动。因此,在未来一段时间钢铁行业都面临需求不足的问题。钢铁行业需要控制债务规模,同时淘汰落后产能。未来需要依靠科技创新,扩宽应用场景。

2023上半年,行业中营业收入最高3家公司的情况如表5所示。

表5: 2023上半年行业营收前三名的利润总额、总资产、所有者权益等

第5名 装饰装修 1.7倍

2023年上半年,装饰装修行业的利息保障倍数为1.7倍。2023上半年样本公司利润总额之和为7.5亿元,高于2022年同期的5.6亿元。

行业的资产负债率从2022年上半年的30.2%,下降为2023年同期的26.2%;但行业带息负债总额从305亿元,上升为326亿元;行业有息负债率从15.1%上升到16.2%。

2023年上半年,行业利息费用总额为10.1亿元,高于2022年同期的8亿元;综合利率7.3%,高于2022年的6.3%。按照上半年数据,2023年装修行业的总资产收益率为0.37%,显著低于借贷综合利率成本7.3%。

2022年以来,受房地产行业影响,装饰装修业需求持续显著下滑。行业中实力弱的企业退出市场。高昂的融资成本,反映了市场对该行业缺乏信心。

但不必对装修业太过悲观。建筑装修具有周期特性。建筑在使用10多年后,会进入装修更新期,二次装修需求开始出现。2009年之后,我国房地产竣工快速增长,这些房屋已经逐步踏入第一轮更新周期。关键问题在于消费者是否敢花钱,装修需求有一定的弹性。对未来缺乏信心时,装修需求会被抑制。

2023上半年,行业中营业收入最高3家公司的情况如表6所示。

表6: 2023上半年行业营收前三名的利润总额、总资产、所有者权益等

第4名 造纸 1.6倍

2023年上半年,造纸行业的利息保障倍数为1.6倍。2023上半年样本公司利润总额之和为12.7亿元,远低于2022年同期的57.4亿元。

行业的资产负债率从2022年上半年的56.5%,上升为2023年同期的57%;行业带息负债总额从1199亿元,上升为1279亿元;行业有息负债率从36.6%上升到38.5%。

2023年上半年,行业利息费用总额为19.8亿元,高于2022年同期的18.9亿元;综合利率3.7%,低于2022年的3.8%。按照上半年数据,2023年造纸行业的总资产收益率为0.76%,显著低于借贷综合利率成本3.7%。

造纸产品可以分为文化用纸、包装用纸、生活用纸,以及特种纸。2023年,除生活用纸,其他类型的纸都面临需求不足,价格不振的问题。积极的一面是,造纸行业新增产能非常有限,随着经济复苏,造纸行业的情况会有所改观。

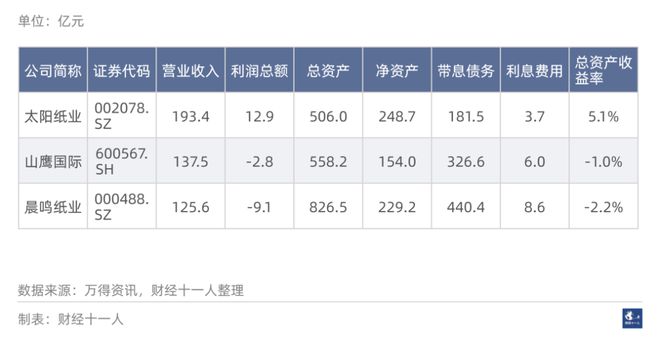

2023上半年,行业中营业收入最高3家公司的情况如表7所示。

表7: 2023上半年行业营收前三名的利润总额、总资产、所有者权益等

第3名 航空机场 0.1倍

2023年上半年,航空机场行业的利息保障倍数为0.1倍。需要注意,当利息保障倍数小于1时,表明行业盈利无法覆盖利息费用。2023上半年样本公司利润总额之和为-138亿元,远高于2022年同期的-801亿元。

行业的资产负债率从2022年上半年的83.1%,上升为2023年同期的85.2%;行业带息负债总额从9432亿元,上升为9759亿元;行业有息负债率从67.8%下降到67.2%。

2023年上半年,行业利息费用总额为130亿元,高于2022年同期的126亿元;综合利率2.95%,高于2022年的2.86%。按照上半年数据,2023年航空机场行业的总资产收益率为-0.9%。

航空机场行业的负债已经达到净资产的5.8倍,对于非金融类行业这个数值非常高。其有息负债是净资产的2倍,有息债务率过高会影响行业的盈利恢复。

航空机场行业具有公共服务的属性,会有政策扶持。这一点可以从其极低的融资成本看出。航空机场行业不会大规模破产倒闭,但受债务和利息费用拖累,盈利在短期内也难以大幅好转。

2023上半年,行业中营业收入最高3家公司的情况如表8所示。

表8: 2023上半年行业营收前三名的利润总额、总资产、所有者权益等

第2名 园林工程 -0.6倍

2023年上半年,园林工程行业的利息保障倍数为-0.6倍。当利息保障倍数为负数,行业处于大面积亏损状态中。园林工程行业从2022年开始,其经营就比较惨淡。2023年上半年所有样本公司利润总额之和为-21.5亿元,2022年同期为-15.5亿元。

行业的资产负债率从2022年上半年的68.7%,上升为2023年同期的74.4%;行业带息负债总额从620亿元下降为576亿元;行业有息负债率从31%下降为29.4%;行业无息负债率从35.7%上升为45%,这个数值大幅上升,说明对上下游的欠款快速上升。

2023年上半年,行业利息费用总额为13.8亿元,略高于2022年同期的13.4亿元;综合利率6.5%,高于2022年的5.9%。按照上半年数据,2023年行业的总资产收益率为-2.2%。

在基准利率不断下调的情况下,行业融资成本依然高企,反映了市场对其缺乏信心。园林工程的两大需求来自房地产和市政。房地产行业短期内看不到回升;而政府部门精打细算过日子时,园林预算容易被挤占。在一段时间内,园林工程行业可能是前景最差的行业,很多公司面临清算。

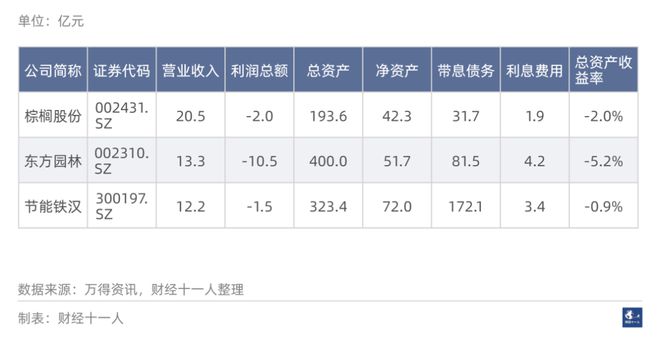

2023上半年,行业中营业收入最高3家公司的情况如表9所示。

表9: 2023上半年行业营收前三名的利润总额、总资产、所有者权益等

第1名 养殖行业 -2.9倍

养殖行业中,70%以上是养猪企业,其他是养鸡、养鸭、养牛企业。2023年上半年,养殖行业的利息保障倍数为-2.9倍。虽然2023年上半年所有样本公司利润总额之和为-176亿元,好于2022年同期的-255亿元,但是2023年下半年预计会大幅弱于2022年同期。

行业的资产负债率从2022年上半年的67%,下降为2023年同期的65.7%;行业带息负债总额从2709亿元上升为2790亿元;行业有息负债率从43%上升为43.5%。

2023年上半年,行业利息费用总额为45.4亿元,略高于2022年同期的43.2亿元;综合利率3.7%,略高于2022年的3.6%。按照上半年数据,2023年养殖行业的总资产收益率为-5.5%。

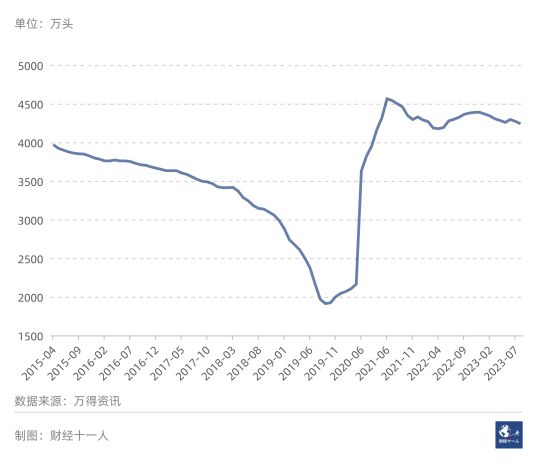

2020年之前,猪肉产能非常分散,猪肉价格涨跌大体遵从时长为4-5年的“猪周期”。但2020年之后,养猪巨头扩产,目前20强企业产能超过全国的20%。这种产能集中导致了“猪周期”紊乱。

中国猪肉的需求基本稳定。2016-2022年猪肉总需求量由5583万吨增长至5714万吨,年增长率仅为2.4%。当产能分散时,猪肉价格下跌,养殖户会主动淘汰能繁母猪 (有健康生育能力的母猪) ,市场会预期14个月之后的出栏变少,这就带来猪肉上行的动力。

但是,猪肉巨头却可以靠强大的资金实力和 融资能力在猪肉价格下行期逆势扩张,从而导致市场上的能繁母猪数量下降缓慢。母猪不显著减少,则价格不涨。

所以,养猪是一种绝望之后才有希望的行业。只有当相当比例的养殖户对未来猪肉价格绝望,快速淘汰能繁母猪之时,猪肉价格才会见底回升。图1显示,能繁母猪数量没有快速下降,所以短期内猪肉价格上涨无望。

图1: 能繁母猪存栏数量

2023上半年,行业中营业收入最高3家公司的情况如表10所示。

表10: 2023上半年行业营收前三名的利润总额、总资产、所有者权益等

图2: 利息保障倍数最低的十大行业