美方或进一步限制AI相关芯片等对华出口,中国贸促会回应

2023-10-31

更新时间:2023-10-24 00:42:22作者:橙橘网

证监会官网信息显示,证监会日前核准了上海农商行证券投资基金托管资格,要求自批复之日起6个月内完成证券投资基金托管业务的筹备工作。

这是继长沙银行后,今年第二家拿到基金托管牌照的银行。也是继2014年广州农商行获批后,时隔9年国内第二家农商行拿到此牌照资质。

随着商业银行托管业务的产品结构、服务类型和创新带来新的空间,如何在同业竞争中,创新产品服务,优化“托管+”服务体系,提升托管客户体验,是各家银行不断努力的新方向。

中小银行积极申请

上海农商行从申请到获批证券投资基金托管资格历时两年。据证监会官网披露的进度信息,证监会于2021年7月接收上海农商行申请证券投资基金托管资格的材料,但直到2023年9月25日才正式受理。

证监会于10月16日核准了上海农商行证券投资基金托管资格,要求自批复之日起6个月内完成证券投资基金托管业务的筹备工作。证监会要求上海农商行应当在取得工商行政管理机关换发的营业执照后,向证监会换领《经营证券期货业务许可证》;在取得《经营证券期货业务许可证》前,不得对外开展基金托管业务。

托管业务是商业银行中间收入的重要来源,因具有轻资本特征,是银行业务创收的重要发力点。目前,具有基金托管资格并已展业的银行,主要包括六大国有行、12家股份行,以及北京银行、上海银行、宁波银行、徽商银行、杭州银行、南京银行以及江苏银行这7家城商行。此外,广州农商行是截至目前唯一一家开展基金托管业务的农商行。

上述中资中小银行多于2008年至2014年间陆续获取该牌照。自2014年监管机构收紧托管资质批复后,近8年间未有一家中资银行获得此牌照。

直到2022年3月,苏州银行宣告获得了基金托管业务资格,标志着中小银行获取此牌照“闸门”开启。紧接着这一年7月,青岛银行、成都银行也获得了证监会对该资质的核准。2023年8月底,长沙银行公告该行申请的证券投资基金托管资格已获证监会核准,并成为今年首家获得基金托管资格的中资银行。

此次上海农商行基金托管牌照获批,是继长沙银行后今年第二家拿到基金托管牌照的银行,也是继2014年广州农商行获批后,时隔9年国内第二家农商行拿到此牌照资质。

在上述最新获批的中小银行中,青岛银行已经完成验收并开启展业。根据该行2023年半年报,青岛银行已完成了首单资产支持证券产品托管落地,有序推进公募证券投资基金、基金专户、券商资管计划、银行理财等产品托管业务落地,已签约待落地托管项目总规模超90亿元。

在托管业务带来可期利润的背景下,在目前申请证券投资基金托管资格排队的银行中,中小银行的身影较为常见。当前,蒙商银行、重庆农商行、广州银行、成都农商行等中小银行正积极申请这一牌照。

此外,2020年中国证监会和原中国银保监会联合修订发布了《证券投资基金托管业务管理办法》,允许外国银行在华分行申请证券投资基金托管业务资格。当年,花旗银行(中国)、德意志银行(中国)分别于9月和12月获批托管牌照。

托管业务是中收重要来源

近年来,随着理财产品、公募基金、私募基金、社保基金、养老金、信托以及各类资产产品的规模扩大,也为商业银行托管业务的产品结构、服务类型和创新带来了新的空间。

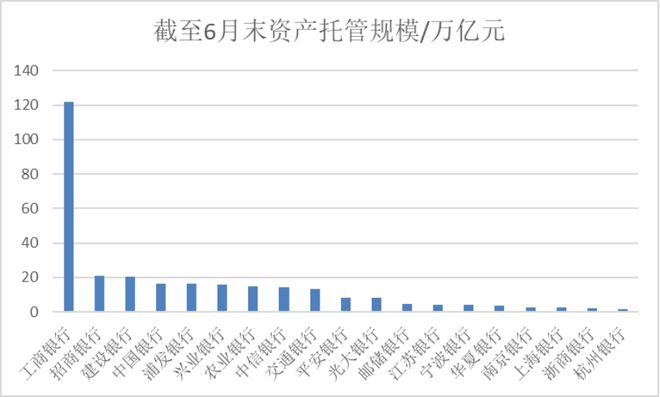

从资产托管规模看,工商银行的资产托管最大,达到了百万亿元级别。截至6月末,工商银行的托管业务总规模为121.7万亿元,其中资管产品营运外包业务规模达2.3万亿元。从托管的产品结构看,该行保险资产托管规模6.9万亿元,公募基金托管规模3.7万亿元,养老金托管规模2.7万亿元。

(数据来源:各家银行2023年中报)

股份行和中小银行的资产托管规模在几万亿元至十几万亿元区间。

其中,股份行中,浦发银行今年的资产托管规模和收入增速较为明显。半年报显示,浦发银行开展了证券投资基金托管、证券公司客户资产托管、基金专户产品托管、银行理财产品托管、信托保管、私募基金托管、保险资金托管、年金和福利计划托管、客户资金托管、QDII/QFII产品托管、期货公司客户资产托管、直接股权托管等多项托管业务。截至6月末,该行资产托管业务规模16.15万亿元,同比增长7.38%;上半年实现托管费收入11.88亿元。

在城商行中,江苏银行的托管业务居前。截至6月末,该行托管资产余额42877亿元,较上年末增长8.62%,规模排名城商行第1位。公募基金托管规模3994亿元,实现中收1.31亿元,均排名城商行第1位。

从业绩贡献度看,资产托管业务占据中收的不小的比例。根据各家银行的2023年半年度报告,工商银行、建设银行、农业银行、中国银行这四家国有大行的托管相关的手续费收入占中收的比重都在4%以上,分别是5.32%、15.32%、4.1%、8.18%。

股份制银行中,浦发银行托管相关的业务收入占据中收的比例较高,达到了14.94%,兴业银行、华夏银行、招商银行、平安银行的与托管相关收入占中收的比重也站上了5%以上,分别为9.43%、6.68%、5.62%、5.51%。

以托管规模较大的建设银行为例,该行上半年的托管及其他受托业务佣金收入118.72亿元,较上年同期增加5.98亿元,增幅5.3%,其中,托管业务加快产品创新及重点领域拓展,在规模增长带动下收入实现小幅增长。在业务上,打造托管业务发展新引擎,与四家头部基金管理公司签署全面战略合作协议,资产托管规模突破20万亿元。

托管收入波动较大

受今年以来资本市场波动、投资者风险偏好变化等因素影响,导致不少商业银行资产托管等业务收入有所减少。从半年报业绩看,工商银行、邮储银行、招商银行、平安银行、宁波银行等托管类业务相关的手续费收入均有不同程度下滑。

不过,不少银行逆市实现了托管规模和收入的增长。

浙商银行半年报显示,截至6月末,该行的托管资产规模余额2.18万亿元,站上2万亿元台阶,较年初增幅11.97%;上半年,该行实现资产托管收入3.01亿元,同比增幅17.58%。

对于业绩的提升,浙商银行认为是因为今年以来资产托管业务着重加大基金、券商、保险、信托等重点产品的营销力度,截至6月末,该行的公募基金托管数量247只,托管产品覆盖各种类型公募基金产品;2023年上半年新托管公募基金22只,合计首发规模超520亿元,首发规模居各托管银行首位。

兴业银行在标准化产品规模占比接近50%,收入占比76%,同时还发力了私募投资基金、保险产品的托管,这两方面的今年上半年托管收入分别同比增长35.69%、16.99%。

此外,托管账户对存款撬动效应也有提升。中信银行半年报披露,该行上半年带动存款沉淀日均余额为2902.97亿元,其中托管账户一般性企业存款日均余额为1043.78亿元。

责编:林根

校对:王蔚

违法和不良信息举报电话:0755-83514034

邮箱:bwb@stcn.com