思聪与自如

2023-12-02

更新时间:2023-11-10 09:27:55作者:橙橘网

11月9日晚间,理想发布了2023年三季报,打响造车新势力财报第一枪。

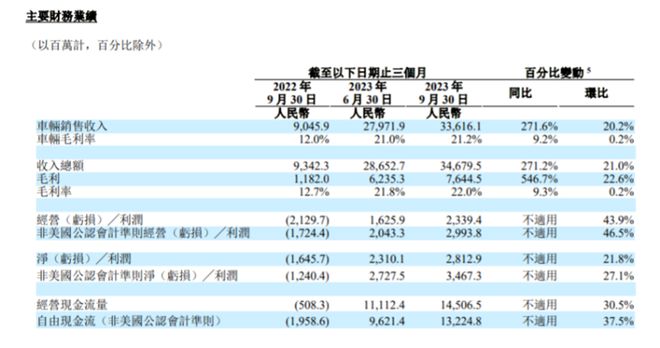

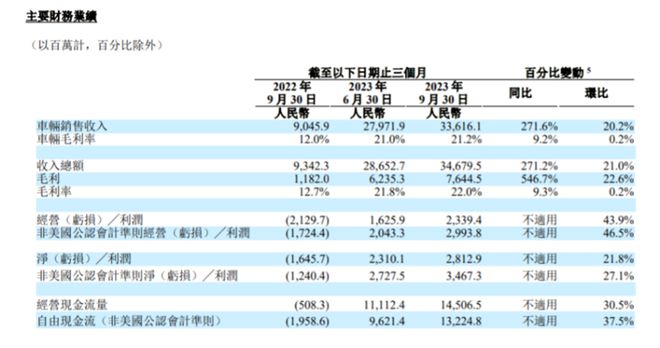

第三季度核心关注指标中,理想实现了营业收入346.8亿元,同比增长271.2%,环比增长20.2%;净利润达到28.1亿元,与去年同期的-16.4亿元形成鲜明对比,环比也提升了21.8%;毛利率为22%,同比增加了9.3个百分点,环比增加了0.2个百分点。

华尔街见闻·见智研究认为,今年前三个季度,理想从激烈的新能源汽车价格战中脱颖而出,营业收入、销量、利润和毛利率都屡创新高,可谓是国内造车新势力中的一股清流。

但是,在为理想的产品得到了国内市场和消费者的认可之余,也需要正视一个问题。

短期内,理想的业绩和销量增长仍有上限。尽管市场需求强劲,但理想面临自身的产能限制。同时,其即将推出的纯电动车型MEGA能否复制L系列的成功,也是对其持续增长的一大考验。

1、销量再创新高,但接近产能瓶颈

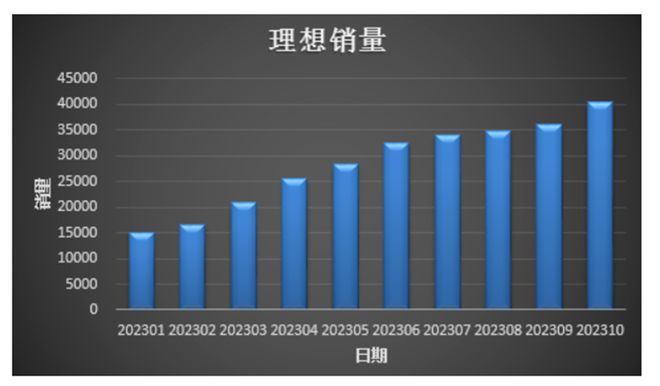

今年第三季度,理想的销量高达10.5万辆,再创下历史销量新高之余,也超过此前三季度销量指引的10-10.3万辆,实现了连续10个月的环比递增。市场此前担忧问界的新车型M7会对理想的销量造成较大影响,但目前来看,这种负面冲击并未明显体现在报表中。

理想汽车的产能瓶颈问题依然存在,正如李想之前提到的,这是二季度无法解决的问题,而在第三季度同样显现出来。尽管市场需求强劲,第三季度理想汽车的销量环比增长率只有21%,相比之下,二季度的环比增长率为65%。

这表明,产能限制正在影响理想汽车的销量增长,理想汽车目前运营着常州工厂和北京顺义工厂,后者主要支持即将推出的纯电动车型MEGA,而重庆工厂尚未投产。由于目前主要依赖常州工厂的产能,理想的销量增长确实面临着巨大挑战。

尽管常州工厂正在扩产,但短期内单月销量达到4万辆似乎是其当前的极限。这点在理想对今年四季度销量指引上也有所体现,公司预计四季度交付量为12.5万辆至12.8万辆,可见理想的销量增长速度的确因为目前理想的产能瓶颈而受到局限。

鉴于理想在10月的销量已达到4万辆,这表明尽管11月和12月的销量可能仍然会保持较高水平,但环比高增长的势头可能难以持续,总体月销量可能会稳定在4.25万辆左右。理想的L系列车型虽然已经稳固了市场基础,但期待已久的mega纯电动车型将于明年一季度交付,对今年四季度的销量无贡献。

此外,mega能否延续L系列的销量成功尚不确定。理想在增程式市场经验丰富,但在mega即将进入的MPV市场已有比亚迪腾势D9、极氪009等竞争者,新入局者如小鹏X9和长城的魏牌高山也在布局。

因此,mega纯电动车型是否能够为理想开拓第二增长曲线,对其持续增长至关重要。

2、毛利率赶超特斯拉和比亚迪

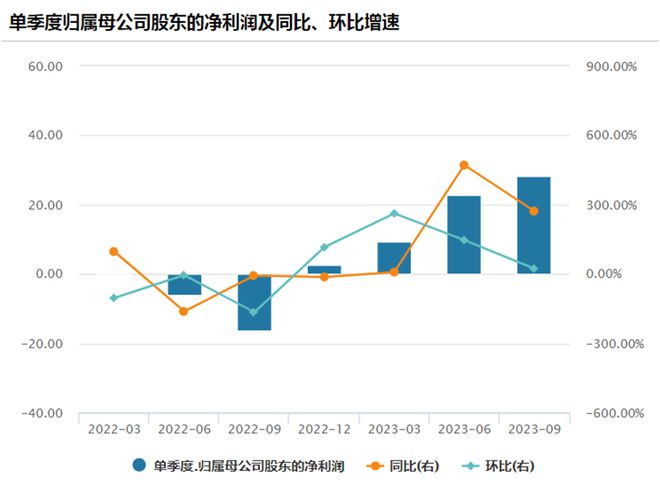

在其他新兴汽车制造商还在争取盈利的同时,理想汽车已经实现了净利润的持续正增长,成为该领域的佼佼者。

在今年第三季度,随着销量的增长,理想的净利润达到了28.1亿元人民币,与去年同期的亏损16.4亿元形成对比,甚至超过了市场预期的23.75亿元。单车利润也从去年四季度的5700元增长到今年三季度的26800元,持续突破新高。

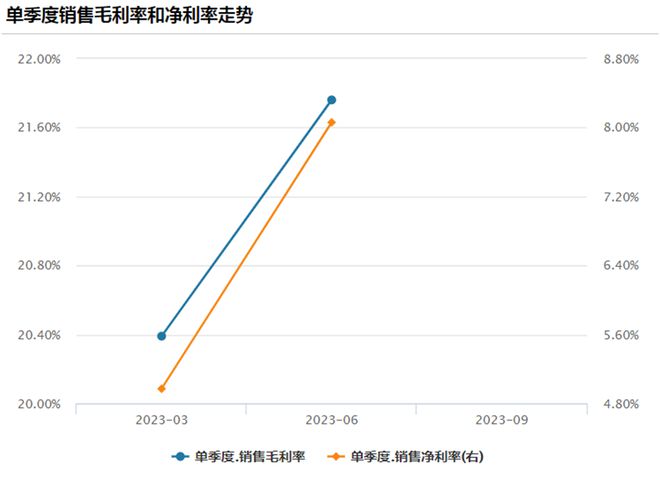

进一步从毛利率的角度来看,今年第三季度理想的毛利率高达22%,再次超过新能源汽车的巨头特斯拉(Q3毛利率17.9%),并和比亚迪(Q3毛利率22%)不相上下,显然在今年特斯拉率先降价推动价格战的背景下,理想还是扛过了压力,赚钱能力并未受到太大的影响。

最后,理想的经营活动现金流今年还在持续高增长,创下历史新高,今年第三季度,理想的经营活动现金流达到145.1亿元,同比实现由负转正,环比则增长30.5%。

3、费用端创下历史新高

理想汽车在实现销量和利润的同比高增长、创造历史新高的同时,其研发费用和销售费用也随之增长。

2023年第三季度,理想的研发费用高达28.2亿元,同比增长了56.1%,环比增长了16.1%。这样高额的研发投入与理想推动新车型开发及加速智能驾驶技术的决心密切相关。

理想汽车的现有车型的强劲表现,增强了公司对未来新车型的信心。除了四季度即将推出的首款纯电动MEGA车型外,明年还计划推出3款纯电动和1款增程式车型,这将使理想成为车型最丰富的新能源汽车制造商之一。

同时,随着理想的纯电战略启动,之前未受到足够重视的充电基础设施也将成为公司的重点投资领域。计划到今年年底建成超过300个超级充电站,并在2025年将数量增至3000个,以支持纯电车型的用户需求。

理想汽车在智能驾驶领域相对于处于前列的小鹏和华为等有一定差距,目前还未开始城市试点。随着新能源车企竞争焦点转向智能化,智能驾驶技术成为决定竞争力和吸引消费者的关键,因此理想也需在智能驾驶上加大投入。

此外,理想正在快速扩大城市覆盖和销售渠道网络。到今年三季度末,已拥有361家零售中心和131个城市的覆盖,分别环比增加了24家和3个。然而,渠道网络扩张同样导致销售费用显著上升,三季度末的销售、一般和管理费用达到25.4亿元,同比增长68.8%,环比增长10.2%。

今年理想汽车销量连创新高,净利润实现扭亏为盈,毛利率超过行业龙头,给市场留下深刻印象。然而,随着销量接近产能极限,未来纯电车型是否能延续增程车型的增长势头尚未明确,且公司在费用端的高投入标志着新的挑战可能才刚开始。