政治局会议再议长江经济带高质量发展,畅通“两个循环”为何重要?

2023-12-02

更新时间:2023-11-16 09:28:42作者:橙橘网

就在最近,上个月才被良品铺子清仓出售的零食量贩品牌“赵一鸣零食”,就突然宣布与曾经的老对手“零食很忙”完成了战略合并。

根据双方达成的最终协议,两家公司在人员架构上保持不变,并保留了各自的品牌和业务独立运营,赵定继续担任赵一鸣零食CEO,而晏周则是在担任零食很忙CEO的同时,又兼任了集团公司董事长,共同运营超6500家门店。

从被“抛弃”,到转头与对手平等合作,再到一举成为当前中国零食界巨无霸的存在。在红杉中国、高榕资本和启承资本等一众顶流机构们的导演下,整个市场看到了一场由赵一鸣零食主演的、曾被视为“敝帚”的灰姑娘,突然摇身一变成了豪门公主的逆袭爽剧。

那么“曾经的我,你爱搭不理”,现在王者归来的赵一鸣零食和零食很忙,又能否让以良品铺子、三只松鼠为代表的高端或专业零食品牌们“高攀不起”呢?

本文对于零食量贩店品牌的合并与崛起有着以下几个观点:

从品牌定位上看,良品铺子自诩为高端零食品牌,三只松鼠则是高端性价比品牌。相比之下,表示正在向蜜雪冰城、拼多多学习的赵一鸣零食等零食量贩玩家们似乎确实要稍逊一筹。

不过有意思的是,除了自定义的品牌定位上的不同外,无论是在单店日收入还是门店数量等市场确定性方面,零食量贩店实际上都已经实现了对良品铺子们的超越,并且还在以“农村包围城市”之势,逐渐封堵着良品铺子、三只松鼠等品牌自有和加盟门店们的市场成长性和想象力空间。

据此前光大证券对良品铺子和零食很忙两者门店模型的对比数据,截止到2022年末,在客单价几乎只有良品铺子一半的情况下,零食很忙的单店日收入达到了1万元,而良品铺子却只有6千元。

除此之外,在此次赵一鸣零食和零食很忙合并之后,两者门店数可达近7千家,这几乎已经是同期(截止到今年九月底)良品铺子3344家门店的两倍之多。

而且回头来看,走到现在的成就,良品铺子用了近17年的时间,但是2017年和2019年才诞生的零食很忙、赵一鸣零食,却仅用了6年和4年的时间。

那么在如此短的时间内,以零食很忙为代表的量贩零食玩家们几乎超越良品铺子的秘密是什么?

答案有两方面:一是外部消费环境的“天时地利”变化,二是量贩零食模式对于件售的品牌零食模式的“人和”式降维打击。

(一)天时地利

前者的天时,主要是指在当前宏观经济承压的背景下,受影响最大的一线二线城市和中产阶级逐渐出现了消费降级或理性消费的趋势。最明显的就是低价平替的瑞幸之于星巴克、拼多多“百亿补贴”之于京东天猫的爆火。

再加上零食行业的低门槛特性,所以当消费者意识到包括良品铺子、三只松鼠在内的高端零食产品本身也多是代工厂生产出来的后,那么在口味和用料都相差无几的情况下,品类更多、价格更低的量贩零食品牌自然就成了更优的选择。

至于地利,相比于良品铺子们过去扎堆盘踞的高线城市,量贩零食玩家一开始就集中在广阔的三四线城市乃至更低的市场,宏观经济带来的消费收入波动在短期内没有那么明显。与此同时,由于低线城市的商超和即时零售覆盖率不高,且没有更高的品牌要求,所以低线消费者们也更青睐于去线下门店边逛边买零食,整体极为符合量贩零食的品牌市场画像。

(二)人和

后者的“人和”是指在商业模式上的优势,从产品SKU的品牌归属来看,零食很忙、赵一鸣零食们主要是多个“供货厂商”,而良品铺子传统门店的是“良品铺子”。如此看来,这像不像是零食平台和零食品牌,或者说综合电商与垂直电商的区别?

“赵一鸣零食”门店就相当于平台流量入口,其中集合了多种品类多个品牌产品,所以无论是新品上线速度还是找到爆款产品的可能性都要远大于良品铺子们。而且由于量贩零食玩家们直接与白牌厂家联系,所以能够以规模为杠杆,在降低工厂销售成本的同时,尽可能地去掉经销商成本,从而留出更多产品打折空间或利润想象力。

但良品铺子等“垂直电商”们则主要靠自己和代工厂共同研发,产品sku的上新速度取决于良品铺子能砸多少钱。这就意味着良品铺子们的试错成本很高,在前期很难通过规模化产品需求压降价格。

当然,量贩零食模式除了价格优势外,还有个亮点是“散称”为主的销售方式。与件售为主的良品铺子传统门店们相比,一方面散称量贩和小规格包装等方式,能够极大地弱化消费者对品牌产品的感知和差异性,对白牌商品更加友好。

而且从营收结构来看,有着完整固定价格体系的大品牌比如雪碧、可口可乐等,多是量贩零食门店不挣钱甚至还要掏钱补贴的引流品,但多数薄利多销的白牌才是赚取利润的关键,所以散称量贩的方式也更符合赵一鸣零食们的赚钱结构。

另一方面从“件售”到“散称”的转变,消费者的可选择权得到了扩大,且尝鲜试错的成本降低,很容易形成二次复购。举个例子,公司楼下有家快餐店,里边有两个卖米饭套餐的窗口,一家是固定的13块钱,只能在10样菜中挑选一荤一素,但是后来的一家却不按荤素,只按18.88一斤的重量散称结算,十几种荤菜和素菜随便挑选,量多量少(所花费成本)由你掌控。

那么结果显而易见,在口味相差无几的情况下,后者经常排起了长队,前者却是寥寥无几。即便那家13块的套餐窗口,也想要通过提高打菜份量来挽回消费者,但奈何这是模式上的降维打击,靠量很难取胜。

如此来看,量贩零食们的门店规模越大,对于现在良品铺子、三只松鼠们线下门店业务的想象力就挤压的越狠。毕竟,吃零食的同一片消费群体,当价格比不过、品类丰富度比不过,而产品大多又都是代工生产的情况下,良品铺子、三只松鼠们的线下门店成长性就几乎到头了,这对于两者门店的加盟商们来说,不可谓不是一个坏消息。

零食量贩和良品铺子们,未来会成为第二个李佳琦和花西子们吗?

其实回头来看,由于产品缺乏核心竞争力,所以影响零食企业成败的关键因素一直以来都是渠道,甚至现在不少零食玩家们做品牌的本质,其实也是在做渠道。

就比如三只松鼠,我们几乎很难说其崛起的核心在于踩中了坚果零食产品的风口,淘宝或者说彼时新生的电商渠道才是三只松鼠品牌成功的关键。

而如果从渠道的进化来看,我国的传统零食时代大致有以下几个时代:

1.0时代是街边炒货门店、小卖铺之类的家庭作坊式白牌零食,典型代表是傻子瓜子。

2.0时代是商超和互联网渠道时代下的品牌零食“正规军”。以2012年为分界线,之前零食渠道以线下商超为主,代表玩家包括达利园、洽洽食品等本土零食品牌。这一阶段,线下渠道的深度就代表着零食企业护城河的深度。之后随着电商渠道的崛起以及其带来的流量红利重塑了零食产业的竞争逻辑,零食行业“轻资产模式”出现,典型代表就是三只松鼠。从诞生到营收规模超越了有着十几年历史沉淀的线下零食巨头洽洽食品,三只松鼠前后仅用了4年时间。

3.0时代则可能就是当前以“赵一鸣零食”为代表的线下量贩零食店。零食量贩店本质上就是对线下商超流量的分化争夺,同时又以社区为单位发展,形成了对便利店、夫妻店等传统线下零散渠道的有效整合,所以其有希望成为比“KA商超+经销商”更为聚合的、足以媲美“猫狗拼抖快”的线下零食渠道平台。

那么在这种情况下,即便良品铺子、三只松鼠们的线下品牌门店生存空间,被量贩零食们挤压殆尽,但其似乎也可以转头将“赵一鸣零食”们当成新的平台渠道去经营发展?

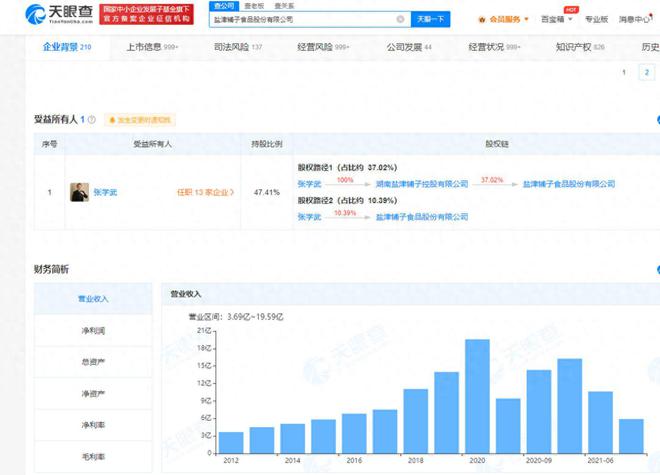

从目前来看,盐津铺子似乎就是这么玩的。不仅很早就与零食很忙、零食有鸣、赵一鸣等量贩零食品牌达成了深度合作,并且据天眼查APP显示,在2022年零食量贩店——零食很忙系统首次成为了盐津铺子第一大客户,销售额高达2.11亿元,占总销售额的比例达到7.31%,远高于沃尔玛和步步高两大传统线下连锁商超系统。

或许正因如此,2022年盐津铺子的营收增速逆势增长到了26.83%,与良品铺子、三只松鼠和洽洽食品等一众零食上市公司走出了截然不同的火热行情。

然而需要注意的是,“零食很忙”们终究不是像电商一样的新增量渠道,而更像是一个对线下资源集中整合的、李佳琦式的带货窗口渠道。

品牌在帮助零食很忙们成为线下超级渠道平台的初期,或许可以像李佳琦之于花西子那样从中受益。但是当渠道平台的地位稳固,而零食品牌们自有的线下门店资源也被虹吸至平台后,那么无论是零食白牌还是品牌都可能会像“花西子”一样,反过来被“零食很忙”们携规模优势进行价值支配和反噬。

毕竟对于没有核心竞争力的零食企业来说,渠道越强势,归属于品牌自身的利润议价权也就越少。

三只松鼠的发展就是典型例子。在借助电商流量红利迅速崛起后,三只松鼠就陷入了零食同质化的竞争中。而与此同时,阿里系平台又开始逐渐提升流量价格,那么结果就是严重依赖线上流量的三只松鼠们的营销费用暴涨,进而极大地压缩了品牌的盈利能力。

所以从这个角度来看,零食量贩店模式的爆火,对于整个零食品牌行业来说似乎都像是一副新的渠道掣肘。而这实际上也是线上已经受制于人的良品铺子、三只松鼠们,最不想在线下看到的局面。

那么在这种情况下,被两头堵住市场渠道想象力的良品铺子们又该如何破局?答案值得期待……