12月1日绵阳启动天气黄色预警防护措施

2023-12-02

更新时间:2023-11-28 19:55:46作者:橙橘网

“日光基”再现。

市场避险情绪升温下,基金发行情况持续低迷。然而,澎湃新闻记者注意到,近期多只债券型基金(下称“债基”)提前结束募集期,其中两只债券发行当日便“闭门谢客”。此外,月内以来,多只债基密集发布“限购令”。

对此,有业内人士向澎湃新闻记者透露道,“一方面,可能是‘明星基金经理’的光环加持,前期宣传到位以及募集数额较小等原因,使得产品一日就募集成功;另一方面,也可能是渠道方看好未来相关的行业市场,在募集当日就全部买入,完成募集。”

“基金公司或基金经理限制每日申购额度的目的通常是为了保护基金持有者的权益,并维护基金的业绩。”基煜基金指出,基金的投资策略还可能受限于策略容量,当基金规模已达到一定策略容量时,基金管理人也会考虑设置申购限额。

展望后期债券市场,中金公司在近期的研报中指出,“债券牛市格局未变,利率有望更快下行”。同时,汇添富基金也认为,“债券市场在调整及下行阶段时,纯债债基指数的表现也会受到一定影响。但拉长时间来看,纯债债基总会收复失地,不断再创新高。”

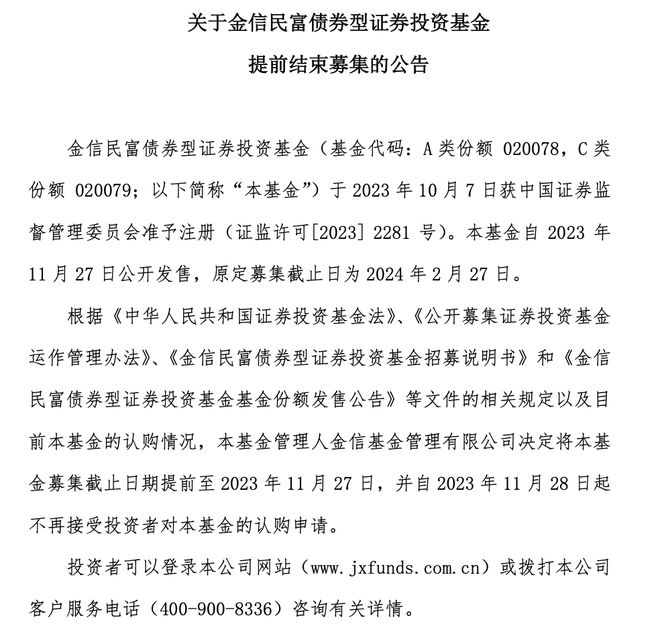

仅一日便“闭门谢客”

11月28日,金信基金公告称,旗下金信民富债券型证券投资基金(下称“金信民富”)自2023年11月27日公开发售,原定募集截止日为2024年2月27日。公司现决定将该基金募集截止日期提前至2023年11月27日,并自2023年11月28日起不再接受投资者对本基金的认购申请。

据金信民富基金合同,该基金投资类型为中长期纯债型基金,拟任基金经理为杨杰,募集金额不少于2亿元人民币,比较基准为中证综合债指数收益率,基金托管人为中国邮政储蓄银行股份有限公司。

具体来看,截至2023年9月30日,基金经理杨杰在管基金总规模为88.52亿元,旗下基金数量共4只,分别为金信民安两年定开债、金信民达纯债A、金信民兴A、金信民发货币A。截至11月27日,无论是从近三年、近五年的收益率来看,还是从近两年、近一年的收益率来看,这4只基金的业绩回报率均为正收益。

11月28日,建信基金也发布公告称,旗下建信荣瑞一年定期开放债券型证券投资基金(下称“建信荣瑞一年定开”)原定2023年11月27日至2023年12月22日为该基金开放期,现公司决定于2023年11月27日提前结束本基金的申购、赎回、转换业务,并自2023年11月28日进入下一个封闭运作周期。

据建信荣瑞一年定开基金合同,该基金成立于2019年11月20日,基金经理为刘思,基金总规模上限为80亿元(但因基金份额净值波动导致基金资产净值超过该金额的除外)。截至2023年9月30日,建信荣瑞一年定开的基金规模为81.63亿元。

对于基金产品一日售罄的原因,业内人士向澎湃新闻记者透露道,“一方面,可能是‘明星基金经理’的光环加持,前期宣传到位以及募集数额较小等原因,使得产品一日就募集成功;另一方面,也可能是渠道方看好未来相关的行业市场,在募集当日就全部买入,完成募集。”

多只债基密集限购

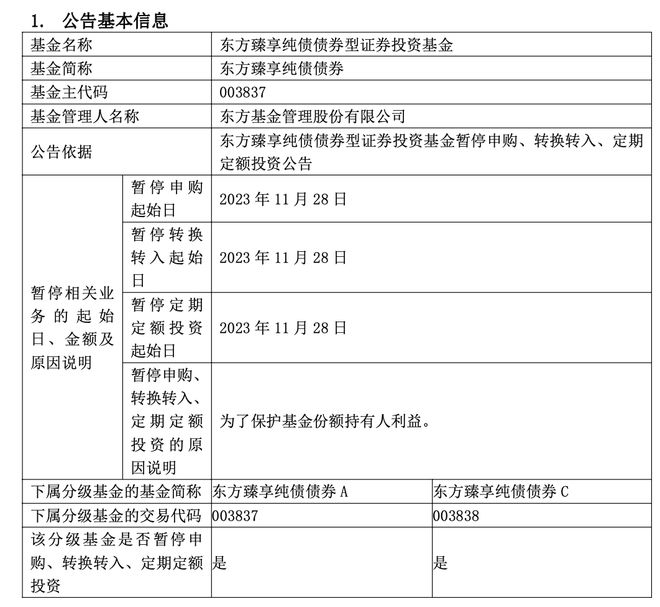

11月28日起,为了保护基金份额持有人利益,东方基金旗下东方臻享纯债债券型证券投资基金(下称“东方臻享纯债债券基金”)暂停大额限购、转换转入、定期定额投资。

值得一提的是,11月24日,东方基金曾公告称,为了保证基金的平稳运作,保护基金持有人利益,自2023年11月27日,暂停接受对东方臻享纯债债券基金的单笔金额50万元以上(不含50万元)申购(包括日常申购和定期定额申购)、转换转入申请,且单个基金账户单日累计申购(包括日常申购和定期定额申购)及转换转入金额不得超过50万元(不含50万元)。

此外,11月27日,国寿安保基金公告显示,为保护现有基金份额持有人的利益,公司将于2023年11月27日起调整国寿安保泰恒纯债债券基金大额申购、转换转入及定期定额投资业务的限制金额,该基金单个开放日单个基金账户累计申购申请金额上限由100万元调整至1万元,即自2023年11月27日起本基金单个开放日单个基金账户累计申购申请金额不得超过1万元。

不仅如此,月内还有多只绩优基金宣布限购。

11月23日,中信保诚基金发布公告称,为了维护中信保诚多策略混合(LOF)的稳定运作,该产品于11月24日起暂停2万元以上(不含2万元)大额申购、大额转换转入及大额定期定额投资业务。

值得一提的是,这已是该基金本月内第三条限购公告。从业绩来看,截至11月27日,中信保诚多策略混合(LOF)年内收益回报率为19.70%,同类排名为18/2219。

同日,华夏基金也公告称,旗下华夏新锦绣的限购金额将由原本的2万元调整为100元。截至11月27日,该基金的年内收益回报率为22.07%,同类排名为15/2219。

“基金公司或基金经理限制每日申购额度的目的通常是为了保护基金持有者的权益,并维护基金的业绩。”基煜基金总结道,一方面,大额资金的流入会使基金持有人的收益受到稀释;另一方面,大额资金的频繁流入和流出也会对基金经理的投资操作产生影响。

此外,基煜基金指出,基金的投资策略还可能受限于策略容量,当基金规模已达到一定策略容量时,基金管理人也会考虑设置申购限额。申购额度管理也是一种负债端管理,有利于投资组合保持净值相对稳定,提升投资者的持有体验。

“对于已持有该基金的投资者而言,这可以视为积极的消息,因为基金经理会维护基金的业绩,并确保基金策略的执行。对于尚未持有该基金的投资者来说,在基金限购期间可以考虑投资与之相似的同一家基金公司或同一位基金经理管理的基金作为替代选择。”基煜基金表示。