12月1日绵阳启动天气黄色预警防护措施

2023-12-02

更新时间:2023-11-29 10:06:00作者:橙橘网

文|董洁

编辑|乔芊

2023年的中国互联网竞争似乎又回到了10年前的样子,“烧钱抢市场”再次成为主旋律,从阿里京东拼多多的“低价”三国杀,再到美团和抖音的本地生活大战,随处都是硝烟的味道。

但中国互联网能迎来黄金10年,一个重要前提是经济增速的托底,但这在今天的商业竞争中却成为了最大的变量——经济陷入萎靡,人们开始对价格敏感,随之而来的是消费意愿和预期的下降。这深刻影响了一众互联网巨头未来的业务走向。

以餐饮、娱乐、酒店等接触性消费为主的美团在疫情后率先迎来反弹,但当消费的平价化开始从服饰、美妆等非刚需品类向餐饮外卖这种刚需品类蔓延,美团的颓势也开始显露出来。

年初至今美团的股价跌幅,在主要恒生科技权重股中仅次于京东和B站,达到了41%,明显跑输大盘。除了抖音带来的竞争,人们最大的担心是经济低迷是否会影响美团主营业务——餐饮外卖的增速。

三季报发布前夕,市场的普遍预期是,美团Q3 的外卖订单增速将低于20%,但实际证明要高于这一数字,但因为对Q4只给出15%的指引,明显低于预期,今天美团的股价一度跌超7%,创近一年来的新低。

美团年初至今股价走势

如果抛却情绪因素,Q3美团的业绩表现还是相当不错——营收764.6亿,同比增长22.1%;经营利润大涨 239%达 33.58 亿元,双双超过预期。但是核心本地商业的利润增速只有 8.3%。

但为何美团的股价还是跌跌不休?一个很重要的原因可能是新业务想象空间的薄弱。

一位投资界人士曾向36氪分析,当下影响美团估值的三个因素中,抖音的冲击更多是短期,中期是经济向好,更长期看则是实物零售(美团优选、美团买菜和快驴等)的规模效应。

在餐饮外卖可预见的增速下滑下,外界期待美团能在新业务中找寻增量,但这恰恰是美团表现较差的地方——本季度新业务收入增长15.3%至188亿元,低于预期的192亿,虽然亏损率有所收窄,但仍然单季亏出51亿元。多位投资人都表示,现在新业务对美团的整体估值贡献为负。

对于这一现状,美团CEO王兴也相当无奈,他在财报会上表示,“目前美团的股价只反映了外卖单一业务的估值,并不符合公司的内在价值,董事会正考虑推进10亿美金的回购计划”。

对于未来新业务的走向,管理层也表示会继续投入,甚至不排除寻求海外的增长,但也同时透露,“如果一个新业务无法成为有价值的资产,会对策略及时做出调整”。

外卖顶住压力,提前完成年度订单目标

外卖订单增速的低预期,是最近美团股价走势萎靡的主要原因,但Q3美团还是顶住了压力。

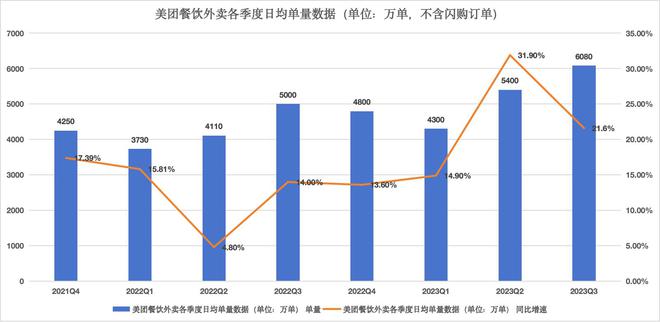

本季度美团即时配送订单达到61.79亿单,折算下来日均单量是6800万,这里面包含餐饮外卖和闪购订单。36氪了解到,闪购本季度的日均单量在700万出头,这意味着餐饮外卖Q3的日均单量突破了6000万,提前完成年度目标,订单增速也超过市场预期,达到了21%,与营收增速几乎持平。

美团餐饮外卖各季度日均单量数据 数据来源:财报、各大券商数据

此前我们曾报道过,美团外卖2022 年单量目标是年底达到日均 6000 万单,如今这一目标提前一个季度完成。促成这一因素的关键可能在于拼好饭单量的猛增。

这一疫情期间为了解决履约问题而上线的外卖拼单业务,意外的切中了当下人们追求低价的消费趋势,据悉其二季度的日单量就超过了500万单,Q3则逼近了700万单,打开“拼好饭”的页面,低于10元的外卖随处可见。

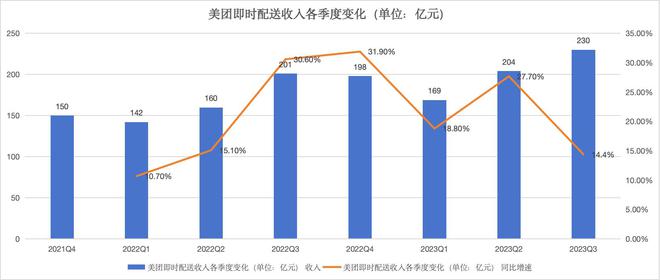

不过,拼好饭订单占比的提升也部分稀释了美团外卖的客单价,Q3这一数字从去年同期的超50元,下降到了48元,叠加三季度对骑手补贴加大,本季度美团的配送收入增长继续低于单量增速,也使得外卖的利润率优化并不明显。

美团即时配送收入各季度变化 数据来源:财报

这里重点提一下闪购的增长。从去年Q2开始,美团把闪购从新业务分项中拆出,并入核心本地商业模块,逻辑在于,闪购与外卖同属于即时配送,且有着相似的商业模式——都是靠广告费和佣金支撑收入增长。

过去一年,闪购的订单从去年Q3的490万单,猛增至今年同期的超700万单,同比增速近44%。目前闪购日均单量达到外卖的11.6%,但因为客单价更高,其GTV达到外卖近20%,但仍处于小幅亏损状态。

一位美团内部人士表示,内部对于闪购的盈利潜力非常看好,虽然单量还不及外卖,但其广告货币化率已优于外卖(但整体货币化率还不如外卖)。Q3美团闪购的年度活跃商家数同比增长了30%,专为闪购服务的「美团闪电仓」也突破了5000家,越来越多的商家开始意识到即时零售需求的增长。

去年闪购的GTV突破了1000亿,今年这一数字很可能突破2000亿,这是闪购负责人肖昆前不久在闪购大会上透露的数字。

但进入Q4,越发不明朗的经济形势以及淡季效应,迫使管理层给出了只有15%的外卖订单指引。美团CFO陈少晖在展望Q时也表示,“预计餐食外卖业务营收的同比增速将低于Q,闪购业务营收的同比增速(与三季度相比)将持平,但两个业务的客单价都会出现下降”。

与抖音的战争还远未结束

影响美团股价短期波动另一个核心因素,显然是与抖音的竞争,这让投资人担心美团利润的恶化。

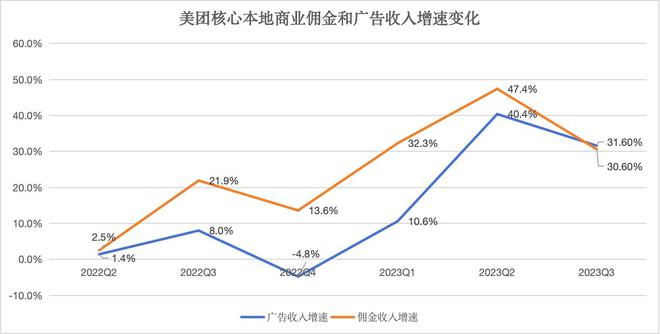

这在本季度成为了现实。财报显示,Q3核心本地商业的经营利由去年同期的111亿元减少到了101亿元,经营利润率则环比下滑了4.3%至17.5%,低价补贴是主要原因。

这集中在两个核心业务上——特价团购以及美团直播。前者直接瞄准抖音低价团购套餐业务,“预算倾斜单城市抖音覆盖的Top50品牌,目标就是同品牌做到比抖音更低的价格”,此前有内部人士透露这一补贴不会只持续1-2个月,而是会看ROI产出衡量。据悉,这一业务的日单量已经超过了250万单,超出了内部预期,美团对其的投入也会一直持续。

美团直播则在7月上线一级入口后迎来了GMV的猛增。有知情人士透露,其GMV的环比增速在好几倍,直播形式也从此前全部依靠官方直播间,到现在已有近30万商家自主参与。但因为前期不收坑位费和抽佣,美团直播的商业化几乎为0。

而从今年开始,美团也开始给予了 0.5%-1%不等的佣金降幅,同时对商家在美团创造的 GTV 更动态追踪。比如 2022 年采用年框形式,只要商家全年完成一定额度的 GTV 即可,但今年改成季度框架,也即每个季度根据商家上一个季度的完成情况重新商议抽佣率,且要求商家在双平台上架的团购券价格一致。

最新的变化则是,美团将到店事业群下的中小城市渠道发展部(以代理商模式为主)做了拆分,原有的渠道直接并入到餐、到综等直客部门,目的就是做低线城市直营,从而更好的管控商家。

有美团BD透露,现在内部的要求就是“一线销售大干快干,有直播销售的能力,可以选店选商选品”。具体到商户则为,减少每月最后一天得分决定门店整月等级的偶然性,相应的权益等级则改为每日更新,从而激发门店的积极性。据悉,各大类目的调整将在11月陆续上线。

面对抖音的冲击,如今的美团已不再像去年那般“唯唯诺诺”,而是坚决选择砸钱补贴以维持市场份额,Q3它在销售和营销上的开支增速达到了56.4%,远超营收增速。

效果也相当明显。此前市场最大的担心是与抖音的竞争,会抢走了商家在美团的广告预算,在过去几个季度这一度成为了现实,今年Q1美团核心商业的佣金和广告收入的剪刀差一度达到22%,但到了本季度,这一增速差几乎被抹平,回过神的商家又开始往美团回移。

美团核心本地商业佣金和广告收入增速变化 数据来源:财报

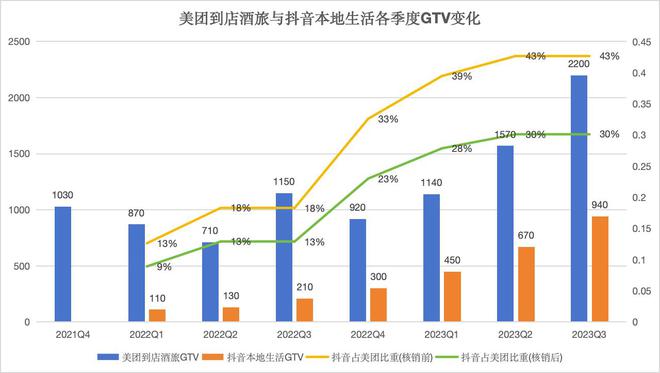

回看过去三个季度,抖音本地生活与美团到店酒旅的GTV其实一直在缩小。虽然二季度的环比增速略萎靡,但抖音本地生活在三季度重振旗鼓。36氪拿到的多份调研纪要显示,其Q3的GTV已经超过了900亿,四季度将大概率完成1000亿的GTV目标,从而在年内完成超3000亿的GTV,这将达到美团到店酒旅(核销前)40%的量。

美团到店酒旅与抖音本地生活各季度GTV变化 数据来源:财报、券商调研纪要

但眼下判断这场战争何时会结束还为时尚早,在抖音将生活服务服务负责人更换为商业化部门负责人蒲燕子后,外界都在推测抖音将在近期发动新一轮的攻击。

这一猜测不无根据。在字节跳动的组织体系中,商业化部门是最核心三大部门之一,负责字节各业务的商业变现,类似于阿里妈妈之于阿里集团,这意味着她可以充分调动所有商业流量资源,给予本地生活支持。

而在字节将游戏业务近乎砍掉后,外界也相信这家刚在营收层面反超腾讯的巨头,将把更多现金流倾注给抖音电商、本地生活等核心业务,对美团来说这会是一场艰苦的战斗。