长沙一业主自管小区竟比物业干得好,还给业主发了68万红包

2023-11-05

更新时间:2023-11-01 10:35:21作者:橙橘网

晶科能源打了一场翻身仗!

在光伏制造行业的一片愁云惨淡之中,晶科三季报的业绩可以用炸裂来形容。这是晶科能源最早押注于TOPCon技术路线的一次胜利,这也是其对于市场趋势预判的一次胜利。

2022年最后一天,晶科能源李仙德在晶科官微上写了一篇文章《2023,让我们狠狠生长!》:2023不用祝福,它一定会美好,一定会闪烁,一定会生长,一定会做到……

竞争已经越来越残酷,干光伏需要狼性十足。李仙德是个狠人,不惧挑战。现在,晶科能源交出了一份“狠好”的三季报,一切都在计划中。

也许,头部组件一体化企业的排序,的确要变一变了。

晶科能源2023年三季报显示:报告期内公司实现营收851亿元,同比增长61.25%;净利润63.5亿元,同比增长279.14%;扣非净利润60.47亿元,同比增长298.94%。其中,第三季度,公司实现营收314.7亿元、净利润25.11亿元,同比分别增长62.53%和225.79%。

没有对比,就没有优秀。

第一,晶科能源第三季度的净利润,几乎和光伏市值第一的企业——隆基绿能持平,都是25亿元。即使放眼光伏全产业链,他们第三季度的净利润,也仅屈居于硅料龙头通威股份之下。

部分光伏企业业绩;来自WIND

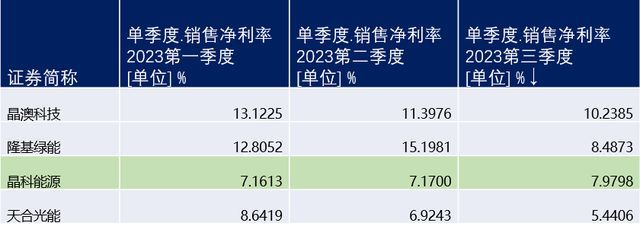

第二,隆基、晶科、晶澳、天合,一直是头部一体化组件企业的TOP4。现在,晶科能源成为其中唯一一家连续三个季度净利润环比增长的企业。光伏行业产能过剩,组件价格急剧下跌的行情下,晶科能源居然实现了逆势增长。

来自WIND

第三,晶科能源还是头部一体化企业中唯一一家连续三个季度销售净利率连续增长的企业。这也直接反映了以TOPCon为核心的N型组件在市场中的溢价能力。

在晶科能源前三季度52.2GW的组件出货中,N型组件出货量为29.8GW,占比57%。晶科能源预计,在手订单饱满的背景下,四季度组件出货量有望达23 GW,有信心超额完成全年70-75 GW的组件出货目标,N型产能占比将提升至75%。

来自WIND

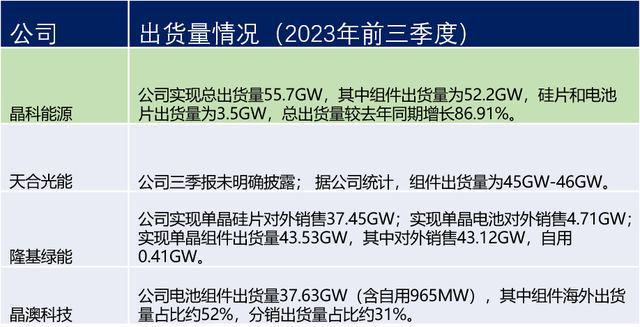

第四,组件出货量第一。晶科能源前三季度公司实现总出货量55.7GW,其中组件出货量为52.2GW。天合光能回复赶碳号,今年前三季度公司组件出货量约在45-46GW。隆基绿能前三季度实现单晶组件出货43.53GW。风格一向稳健的晶澳科技从去年开始就无意于在出货量上争高低,选择保利润保现金流,其前三季度电池组件出货量37.63GW。

根据公开信息统计

究竟是规模优先、兼顾利润,还是利润优先、兼顾规模?两种经营导向,其实不存在孰优孰劣,在行业发展不同阶段,最适合自己的,就是最好的。最近,一位业内人士就此向赶碳号表示,晶科可能是前者的代表,而一向稳健经营的晶澳则代表了后者。该人士对于晶科当下的经营导向完全能够理解:在从P型向N型转变过程中,只有把规模迅速冲上去,TOPCon才能取得更大先发优势。

光伏组件的TOP4仍然是那四家企业,只是出货量的座次发生了变化。作为硅片与组件双龙头的隆基绿能,今年前三季度组件出货量已不再是全球老大,比晶科能源少8.67GW。当然,高举BC大旗的隆基或许反倒能够放下执念,轻装上阵。毕竟,隆基的现金储备高达500多亿,是所有光伏企业中最充裕的一家。

美国明尼苏达州海沃德畜牧农场光伏项目;来源:晶科官网

现在行业正处于从P型电池向N型电池的变革中。去年上半年,各家企业对N型技术路线选择尚有犹豫和徘徊。今年各家企业都最终选定了自己的所要坚持的技术路线:TOPCon、HJT、BC百花齐放。

如果不考虑更早的TOPCon先行者中来股份,在几家头部企业中,晶科能源是第一家坚定选择TOPCon技术路线的企业。事实也证明,TOPCon是N型电池当下最主流的技术路线,而且也是最赚钱的技术路线。

晶科能源一直认为,TOPCon作为主流技术路线拥有“效率上限高、低成本产业化、设备配套更优”三方面优势,因此在未来三到五年依然是主流路线。晶科能源也借助于TOPCon组件的大规模出货以及高溢价取得了出色业绩,实现了逆势高增长。

晶科能源TOPCon电池效率提升迅速,有望继续引领行业。2022年年报显示: 截至2022年末,已投产的N型TOPCon电池大规模量产效率已达到25.1%。

公司2023年半年报显示:N型TOPCon电池大规模量产效率已达25.5%,良率与PERC电池基本持平。2023年三季报显示,N型TOPCon电池大规模量产平均效率达25.6%。未来,晶科能源TOPCon电池量产效率的提升空间还很大。

其一,在发布三季报的同时,晶科能源还公告:自主研发的182N型高效单晶硅电池(TOPCon)转换效率,经国家光伏产业计量测试中心第三方测试认证,全面积电池转换效率达到26.89%,创造了182及以上尺寸大面积N型单晶钝化接触(TOPCon)电池效率新的纪录。这为下一步量产效率提升打下基础。

其二,在今年9月,晶科能源的CTO金浩表示:“公司计划于明年推出双面TOPCon,预期量产效率可到26.5%,并希望在随后的2024至2025年逐步达到27%至27.5%的量产效率。这样一个效率肯定能压制所有其他的技术路线,成为市场中量产的主流。”

根据规划,今年晶科能源TOPCon电池量产效率将达到25.8%;未来实现27%+的效率指日可待。

晶科山西项目开工;来自于晶科官微

行业大扩产中,一位头部企业的商业领袖笑言:大家在说产能过剩时,都是别人家的产能过剩,自己家的产能从来不过剩。在能源转型的确定性面前,没有人愿意成为时代的失意者。

赶碳号认为,产能过剩,更多时候是落后产能的过剩。先进产能,并不是就不会过剩,而是相对来说更具竞争优势,可以做到“剩者为王”、“剩者之王”。

今年中秋节前夕,李仙德在《奥本海默和八月桂花香》中写道:“我一直认为‘产能过剩’是对行业最粗略的一种判断,就好比对于一个组织,人会过剩,但人才不会过剩;低效产能肯定过剩,高效、高性价比的永远不够。”

这其实也是几家头部企业在确定性行业过剩的背景下、仍然启动数百亿光伏大项目的原因。今年9月26日,晶科能源“年产56GW垂直一体化大基地项目”开工仪式在山西综改示范区举行。

根据公开资料整理

晶科能源有自信做得更好。在投资者调研中,晶科能源表示:“山西基地融合了公司最为优异的软硬件设施,创新和研发资源,旨在实现更进一步的一体化智能制造和数字化升级。另外,通过与产业链上下游合作伙伴的协同整合,加速技术创新在成本控制、质量管理等方面实现新的突破,是公司重大的战略举措。

全球化能力,是晶科能源的一个差异化竞争优势。受国际贸易政策影响,晶科能源此前在美国市场交了不少学费,现在正在逐步恢复供货。在出货量上,美国市场占晶科总出货量10%以上。晶科希望未来能在美国市场拥有20%的市占率。晶科判断,欧洲市场在短期内,因库存问题会存在压力,但是从能源成本、客户基础等长期眼光来看,欧洲市场仍会每年保持20-30%的持续增长。晶科能源在欧洲市场的目标,也设定为占比超过20%。

在10月24日交易所举行的光伏行业龙头上市公司交流座谈会上,晶科能源回答了保持光伏头部企业保持竞争优势的关键因素。

李仙德表示:“一是通过持续投入研发构建技术壁垒;二是发挥全球化能力和品牌优势,更好满足海外日益增长的需求;三是通过规模化、一体化和数字化生产带来成本优势。”

TOPCon先发优势,欧美市场战略和全球化布局,以及山西的一体化和数字化生产基地,这正是晶科能源问鼎一体化组件龙头的三种武器。

李仙德曾说,“技能积累,市场嚷嚷,看似混沌,皆有章法”。 产能过剩、原辅料涨跌,都不会违背光伏产业发展的规律,也不会背离光伏企业保持竞争力的关键因素。

光伏企业今年的三季报,赶碳号团队研读了一个遍。放在往常,我们很少这样做。这是因为在A股信披规则之下,上市公司的三季报信息,远远不如年报那般细致。

之所以如此,是因为我们团队即使作为旁观者、局外人,在近期的一些调研、访谈中,也能感受到光伏行业的格局和环境,正在发生深刻变化:无论是技术产品层面还是产业链结构层面,无论是供给侧,还是需求侧,无论是投资还是融资,无论是国内还是海外。

近一年来,赶碳号反复提及,2023年或将成为中国头部光伏企业间的一道分水岭。接下来,我们将尝试做更多解读,管中窥豹。