大盘加速探底 静待趋势明朗

2023-06-06

更新时间:2023-05-31 21:00:59作者:橙橘网

近期,深圳尚阳通科技股份有限公司(下称“尚阳通”)提交了招股说明书,拟在上交所科创板上市。

IPO日报记者发现,公司近年来业绩猛涨,但内部存在诸多风险,如尚阳通产品结构较为单一,对第一大供应商存在高依赖,第二大供应商又是关联方。此外,公司多次以“骨折价”进行股权激励。IPO之前,实控人已着手将激励“落袋为安”……

来源:招股书

“三高”风险

尚阳通是国家级高新技术企业和深圳市“专精特新”企业。公司聚焦高性能半导体功率器件研发、设计和销售。

招股书显示,半导体功率器件是以电能转换为核心的半导体器件,通过对电流与电压进行调控实现电能在系统中的形式转换与传输分配,将调整后的电能输送到对应的用电终端,为系统运行提供基础保障。尚阳通的高压产品线包括超级结MOSFET、IGBT及功率模块、SiC功率器件,中低压产品线主要包括SGT MOSFET,覆盖车规级、工业级和消费级等应用领域。

2020-2022年(下称“报告期”),公司营业收入分别为12696.70万元、39241.89万元和73648.34万元,年均复合增长率为140.84%;扣除非经常性损益后归属于母公司所有者的净利润分别为-1484.89万元、5031.05万元和17744.23万元。

报告期内,尚阳通成功扭亏为盈,业绩呈现出较快的增长趋势。

此外,税收优惠为公司的业绩提升也起到了一定作用。

尚阳通在报告期内因符合政策条件享受的税收优惠金额分别为0万元、276.07万元和4016.46万元,占当期归属于母公司股东的净利润的比例分别为0%、5.68%和28.88%。

毛利率方面,公司报告期内的综合毛利率分别为21.70%、32.29%和38.42%,同行业可比公司平均值分别为23.18%、30.09%和30.45%,整体变动趋势一致。

值得注意的是,报告期内,尚阳通的主要产品超级结MOSFET占营业收入比例达70%以上。公司存在产品结构单一的风险。

报告期内,公司还存在供应商和客户集中度双高的问题。

报告期各期,尚阳通对前五大客户销售收入占主营业务收入的比例分别为62.64%、51.93%和66.82%,集中度较高。

同期,尚阳通前五名主要供应商的采购额占当期采购总额的百分比分别为98.67%、98.60%和98.41%,集中度也较高。

其中,公司对第一大供应商华虹宏力的采购额占当期采购总额的比例分别为84.85%、77.92%、81.58%,保持在80%左右。

“骨折价”激励

尚阳通采用半导体专业化垂直分工模式下的Fabless模式。通俗解释即公司专注于半导体功率器件的研发、设计和销售,将产品的生产进行委外加工,由晶圆代工厂(Foundry)依据公司的设计方案完成晶圆制造,并由封装测试厂(OSAT)完成晶圆中测、封装和成品测试等工序。

在此模式影响下,公司的采购端呈现出集中度高的迹象。

这一模式下,为尚阳通封装测试的供应商引起了IPO日报记者的注意。

报告期内,华达微和通富微电(同一实控人)一直是公司的第二大供应商,采购金额占比分别为11.33%、12.77%和10.88%。最重要的是,华达微和通富微电是尚阳通的关联方,均为间接持有尚阳通5%以上股份的石明达控制的企业。

报告期内,公司与华达微和通富微电的交易占营业成本比例分别为13%、13.24%、14.15%,比例逐年上升。

其实在尚阳通的历史沿革中,存在无锡赛新、无锡馥海为华达微代为持有公司股权的情形。

2017年6月7日,华达微成立全资子公司南通华泓。华达微认为其及通富微电已和公司的同类客户保持稳定合作,解除公司代持情况不会影响其及通富微电与其他客户的交易稳定性,因此决定解除公司的股权代持情形,由其全资子公司南通华泓直接持有公司股权。

报告期内,尚阳通共发生了8次增资及2次股权转让。在多次增资或出资额转让中,目的为股权激励的注册资本价格显著低于其他情形。

比如,2022年4月以及上一年8月,因股权激励而增资的子鼠咨询,其价格为2元/注册资本。

子鼠咨询为尚阳通实控人蒋容、董事肖胜安等持股的员工持股平台,出资比例分别为31.23%、13.70%。

2022年10月,尚阳通发生报告期内一次增资及股权转让。此时每注册资本价格为99.48元。蒋容分别将其持有的公司6.785万元及5.0259万元出资额(分别占公司本次增资前注册资本0.145%及0.105%)以675万元及500万元价格转让给山东尚颀及烟台山高。肖胜安分别将其持有的公司6.785万元及5.0259万元出资额(分别占公司本次增资前注册资本0.145%及0.105%)以675万元及500万元价格转让给山东尚颀及烟台山高。

短短六个月时间,IPO之前实控人就已着手将股权激励“落袋为安”了。

小“身材”、大计划

需要注意的是,尚阳通无控股股东,股权结构相对分散。

本次发行前,尚阳通实际控制人蒋容直接持有公司8.58%股份,且直接持有子鼠咨询31.23%份额和青鼠投资13.33%份额,直接及间接合计持有公司发行前15.90%股份。同时,蒋容通过担任员工持股平台子鼠咨询、股东青鼠投资的执行事务合伙人,得以间接控制公司股东大会22.51%、2.18%的表决权。另外,肖胜安、姜峰为蒋容一致行动人,分别持有公司发行前4.08%、3.23%的股份。因此,蒋容合计可以控制公司股东大会表决权达40.57%。

也就是说,本次发行后实际控制人的持股比例将进一步降低,未来若公司其他股东通过增持股份谋求影响甚至控制公司,公司控制权存在发生变化的风险。

受经营模式影响,公司员工的数量也不算多。

数据显示,公司在报告期各期末员工数量分别为42人、69人、94人。

虽然人员配置上精打细算,但尚阳通本次IPO的野心不小。

公司拟首次公开发行不超过1702.45万股人民币普通股,募集资金扣除发行费用后的净额全部用于与公司主营业务相关的项目。

尚阳通将投入约17亿元的募集资金在硅功率器件芯片升级迭代及产业化项目、化合物半导体功率器件芯片研发及产业化项目、高压功率模块(含车规级)产品研发及产线建设项目、应用研究中心建设项目以及科技与发展储备金上。前四大项目主要是针对产品进行研发和升级,拟投入4.6亿元募集资金的科技与发展储备资金项目将用于投资并购、补充流动资金。

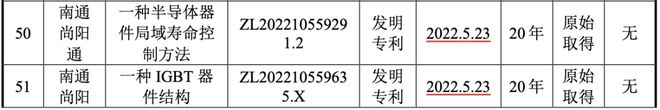

值得注意的是,截至2022年12月31日,公司及其下属子公司在中国境内共拥有54项已获授权专利,包括发明专利50项,实用新型专利4项。

数量上虽然看起来比较多,但近年来的新增数量并不多,仅有子公司南通尚阳通在2022年有两项发明专利申请。

记者 褚念颖

版式 褚念颖

编辑 吴鸣洲

1

2

3

4

IPO日报是《国际金融报》旗下新媒体,对平台刊载内容享有著作权。

未经授权禁止转载。