V观财报|华正新材及时任董秘被监管警示:回复5.5G业务不客观不完整

2023-12-02

更新时间:2023-11-08 18:16:46作者:橙橘网

多次IPO未果,燕之屋再从A股转战港股。继今年6月12日再次向港交所递交招股书,9月25日,厦门燕之屋生物工程股份有限公司(简称“燕之屋”)在中国证监会完成境外上市备案。根据备案公告,燕之屋拟发行不超过166175000股境外上市普通股并在香港联合交易所上市。

这并非燕之屋第一次闯荡港交所。从2011年、2019年两次谋求港股上市未果,再到中途转战A股,燕之屋的上市之路一波数折。距离登陆资本市场最近的一次,是2022年9月过会前夕紧急撤回IPO申请。而在此前的4月,燕之屋收到了证监会洋洋洒洒近2万字反馈意见、覆盖经营向的57条追问。

三闯港交所,此次燕之屋重启港交所主板上市进程,联席保荐人为中金公司、广发融资(香港)。燕窝第一股,能成吗?

完成境外上市备案

燕之屋缘何执着“第一股”?

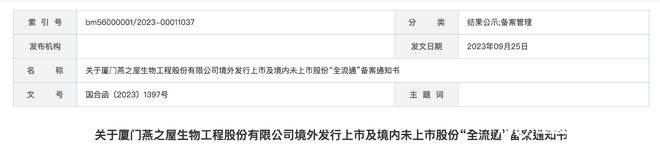

9月25日,中国证监会披露燕之屋完成境外上市备案。根据公告,燕之屋拟在港交所发行不超过166175000股。自该备案通知书出具之日起,12个月内未完成境外发行上市及股份转换,拟继续推进的,应当更新备案材料。这也是燕之屋6月港交所递交招股书后,上市进程的最新更新。

从2011年到2023年,多次闯关资本市场,不难看见燕之屋对“燕窝第一股”的执着。在招股书中,燕之屋直言,“我们需要大量的资金来为我们的运营提供资金并应对商机,如果我们无法以可接受条款获得足够资金,我们的业务、财务状况及前景可能会受到重大不利影响。”

燕之屋冲击资本市场的道路并不顺畅。早在2011年,燕之屋谋求港股上市,但最后因“毒血燕”事件爆发而失败。八年后,燕之屋在2019年再次奔赴港交所。这一次冲击港股,甚至有媒体报道称,燕之屋已经完成了境外融资架构VIE,但有传言此次上市失败或因燕之屋未在香港获得相应经营燕窝的资质。

港股暂时受阻,此后的燕之屋把目光转向了A股。2021年12月,燕之屋披露招股书,准备在上海证券交易所主板上市,计划募资10.19亿元。但在2022年9月上会前夜,燕之屋却主动撤回了IPO申报。这在外界看来,或与2022年4月,证监会洋洋洒洒的两万字反馈意见有关。撤回上市申请,燕之屋也并没有就上述问题针对性回复。

2万字57条问询

追踪产品价值、关联交易、实控人对赌等

近两万字的反馈意见,究竟关注燕之屋的什么问题?根据南都·湾财社此前报道,证监会总计57条追问,要求公司说明燕窝营养价值权威出处、是否通过大量广告营销支撑业绩,以及代持和对赌等。

监管反馈意见第五十一条要求发行人说明:报告期内利润分配的详细情况,现金分红政策是否稳定、可预期,是否发生突击分红、大额分红等情况,是否可能影响公司持续经营。

另外,董事长黄健存在约1.5亿元人民币的个人负债,借款利率高达12%-18%。证监会在问询中,要求燕之屋说明黄健个人债务的形成过程、资金用途;截至目前的借款明细情况,黄健是否存在替公司代垫成本、费用或进行资金体外循环的情况。另外,针对实控人存在个人债务问题,证监会关注黄健的资产情况和偿债能力,是否存在大额未清偿负债,以及与借款人是否存在股权代持或其他利益安排。

值得注意的是,此前燕之屋关联方成立多家经销商公司,并由燕之屋收购。报告期内,公司收购了北京天飞燕55%股权、长春金燕荟55%股权、哈尔滨金燕荟55%股权;2021年9月,公司收购了太原吉祥燕55%股权。对此,《反馈意见》也对关联交易提出关注,要求说明相关客户销售是否真实存在,是否涉及“刷单”情形。

重启港股上市

连续三年全球最大的燕窝产品公司靠营销

没有直接回应证监会反馈意见的核心问题,燕之屋选择在过会前夕撤回上市申请。有趣的是,距离“叫停”A股上市不足两月,燕之屋再次重启IPO申报。2022年12月1日,厦门证监局披露了厦门辖区IPO企业基本信息情况表,燕之屋的审核状态为“辅导备案”。但这第二次冲刺A股仍以撤回上市申请为终。

把目光转回港股,2023年6月燕之屋给港交所递交招股书。战场转移,外界对于燕之屋的另一个关注点,一直没变。对于燕窝产品的价值,背后涉及的正是营销与研发投入。

据新招股书,公司的收入由2020年的13.01亿元增至2021年的15.07亿元,并进一步增至2022年的17.30亿元,复合年增长率为15.3%。公司的净利润由2020年的1.23亿元增至2021年的1.72亿元,并进一步增至2022年的2.06亿元,复合年增长率为29.2%。于2020年、2021年及2022年,公司的净利润率分别为9.5%、11.4%及11.9%。根据弗若斯特沙利文报告,公司于往绩记录期间的盈利水平高于同年估计为5.0%至9.0%的行业平均水平。

而报告期内,公司整体销售毛利率从2020年的42.7%提升到了2022年50.8%,其中碗燕的2022年毛利率高达61.6%。

高利润率的背后,是高营销与轻研发。在2020-2022年,燕之屋的营销费用分别占同年总收入的24.4%、26.5%及 29.1%。而在公司1792名员工中,燕之屋的销售员工高达622名。同年,其广告及推广费用分别为2.36亿元、2.69亿元及3.26亿元,分别占销售及经销开支的74.3%、67.4%及64.8%。

尽管在招股书中,燕之屋提到其秉承以客为尊的理念,利用现代技术持续推动产品创新。在增长策略的第一条也显示,燕之屋将扩大产品组合和加强研发能力。

但据招股书,于2020年、2021年及2022年,燕之屋分别产生研发开支1770万元、1900万元及2430万元,分别占同年总收入的1.4%、1.3%及1.4%。而截至最后可行日期,燕之屋有1792名全职员工,其中研发人员仅有46名。

境外上市还在回暖期

但募资规模仍有提升空间

作为赛道龙头,燕之屋可以为行业带来更多期待吗?根据弗若斯特沙利文报告,从2020年至2022年,按零售额计算,公司连续三年为全球最大的燕窝产品公司,2022年的全球市场份额为4.1%。2022年,在中国的燕窝产品市场上,按燕窝专营门店数量和中国检科院认证的进口数量计,公司也排名第一。

目前,燕之屋已建立起广泛且地域多元化的实体销售网络,包括自营门店及经销商门店。截至2022年12月31日,公司拥有全国性的线下销售网络,由89家自营门店及225名线下经销商组成,涵盖中国615家经销商门店。

此次燕之屋在招股书中指出,之所以选择赴港上市,一方面是因为A股审批程序的不确定性,另一方面是因为在港上市可为其提供一个获取国外资本的国际平台。

年初,境外上市备案新规实施。据了解,备案是中国证监会的流程,上市前还需要获得境外监管机构及交易所,比如联交所、SEC、纳斯达克、纽交所的同意。

去年以来受内外多重因素影响,境内企业出海上市步伐大幅放缓。中国香港作为境内企业境外上市的主要上市地之一,港交所IPO规模也受到拖累。毕马威数据显示,今年上半年港股IPO与去年同期相当,募资总额均不及180亿港元。而2021年上半年募资规模还在2100亿港元以上。

在业内看来,目前港股上市数量有增加,但募集资金的规模普遍不高,市场还处在观望等候状态,不过随着备案愈加顺畅、后备企业持续扩充,境外上市将有望进一步回暖。而燕窝赛道的老大哥燕之屋,或许也将给赛道带来新的暖意。

采写:南都·湾财社 记者陈盈珊