政治局会议再议长江经济带高质量发展,畅通“两个循环”为何重要?

2023-12-02

更新时间:2023-11-13 21:00:21作者:橙橘网

监管一则罚单,曝光一桩持续至去年9月的“老鼠仓”事件。

11月10日,河北证监局网站披露的一份行政处罚决定书显示,该局对时任华夏基金基金经理助理、基金经理夏某龙利用未公开信息交易行为进行了立案调查、审理。其违法行为发生在2020年1月3日至2022年9月9日期间。处罚结果显示,夏某龙被没收违法所得530.78万元,并处以530.78万元罚款,罚没合计金额1061.56万元。

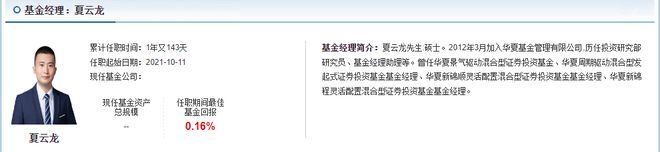

从公告披露的相关信息来看,夏某龙与华夏基金前基金经理夏云龙的信息高度重合。今年3月,他曾突然“清仓式”卸任在管的所有产品,彼时管理时间最长的产品不足一年半,最短仅10天。

第一财经记者查阅证监会基金从业人员资格注册信息时发现,华夏基金旗下共有1184位拥有基金从业资格的员工,其中基金经理93人、投资经理52人,夏云龙均已“没有相关记录”。

趋同交易获利530余万元

据河北证监局行政处罚决定书显示,夏某龙于2012年3月至2023年3月任职于华夏基金,先后担任投资研究员、基金经理助理、基金经理等职务,系华夏基金的基金从业人员。这与华夏基金前基金经理夏云龙履历一致。

2020年1月3日至2020年11月17日,夏云龙独立运作华夏红利6组;2021年10月12日至2023年3月3日,他再次独立运作华夏周期驱动1组。在独立运作期间,夏云龙具体开展产品的日常投资决策、指令下达、投资风险控制等工作,换言之,他知悉相关产品的交易动向、持仓数量及变化、资金数量及变化等未公开信息。

据调查,2013年6月,“张某”证券账户开立,并于2015年4月开通融资融券业务。“张某”证券账户自开立日至2023年3月期间,账户密码、登记手机号码、三方存管银行卡等均由夏云龙控制并实际使用,银行卡内的资金为夏云龙所有并实际使用,证券账户内的交易及银证转账由夏云龙实际操作。

2020年1月3日至2022年9月9日期间,夏云龙操作“张某”证券账户,先于、同期或稍晚于华夏红利基金、华夏周期驱动基金账户,与华夏红利6组、华夏周期驱动1组趋同买入股票73支,趋同买入金额8831.70万元,交易获利530.78万元。

所谓趋同交易,就是指证券从业人员在机构操作前后,使用其个人控制的账户或者泄露给他人,买入或卖出相同股票的行为,以谋取不正当利益。这也是监管部门一直在加大力度整治的行为。

夏云龙的行为,违反《中华人民共和国证券投资基金法》第二十条第六项的规定,构成公募基金管理人的从业人员利用未公开信息从事相关交易活动的违法行为。基于此,河北证监局决定认为,对夏云龙责令改正,没收违法所得530.78万元,并处以同等金额罚款。

产品成立10天就离职

事实上,早在今年3月3日,夏云龙突然因“个人原因”卸任在管所有产品时就曾引发市场猜测。天天基金网数据显示,在离任之前,他共管理4只产品(仅计算初始基金),合计在管规模达14.18亿元。

其中管理时间最长的是2021年10月任职的华夏周期驱动A,累计时间1年又143天。最短的是今年2月21日成立的华夏景气驱动A。换言之,该基金成立仅10天,基金经理便已换人。

这也是引发市场猜测的重要原因之一。“如果是正常离职的话,公司就不会给他发新产品了。”一位不愿具名的基金行业人士与记者交流时表示,基金经理变更是很严肃的事情,不仅是物料成本的浪费,还有对基金持有人、渠道和公司等方面都有影响,短时间内就换人是不符合常理的。

就业绩而言,天天基金网数据显示,夏云龙管理的产品时间尚短,业绩也并未有亮眼表现。其中,业绩最好的产品是管理了45天的华夏新锦程混合A/C,任职回报达0.16%、0.15%;业绩最差的华夏周期驱动A/C则分别亏损5.33%、6.12%。

“老鼠仓”向来是证监会执法关注的重点。近年来,已有多起隐蔽的“老鼠仓”交易陆续遭到监管严打、曝光。例如,今年以来,就有前冠军基金经理汪鸣就因趋同交易被罚取消基金从业资格,前基金经理刘炜也被处以30万元罚款。

前述基金行业人士告诉记者,“老鼠仓”有很多种,除了个人单独交易,还有从业人员共享信息、交换信息、合谋从事非法交易等。从过去的情况来看,在旗下基金经理涉“老鼠仓”被公之于众后,基金公司多以案件属于员工“个人行为”且“已经离职”来划清界限,但此举并不一定有效。