长沙一业主自管小区竟比物业干得好,还给业主发了68万红包

2023-11-05

更新时间:2023-10-31 11:43:42作者:橙橘网

本文系基于公开资料撰写,仅作为信息交流之用,不构成任何投资建议。

2007年2月16日,A股首次站上3000点以来,迄今已经16年,期间经历了接近50次所谓的3000点保卫战。回头再看,3000点几乎成为A股投资者“信仰线”:每逢3000点,便到了散户悲鸣,媒体亢奋,政策救市,专家宽慰,多空角力的八角笼。

先看一组数据:从2007年2月16日盘中最高价突破3000点,到2023年10月20日再次跌破3000点,A股一共经历了4052个交易日。这其中,收盘价高于3000点的交易日达到2083天;低于3000点的有1969天,十余年间双方只差了100余天。

也就是说,从大数据角度,3000点的确是A股的“楚河汉界”。

那么,近16年历史上的3000点都长什么样,这回又有何不一样?

01

市场整体

首先,还是要界定市场跌破3000点的历史时间戳。

2007年2月16日,上证指数首次突破3000点,在此以后,除去本次跌破3000点外,有五次较为明显的破位行情:

第一次是2008年6月11日,刚刚经历了“6124”数月的上证指数迅速回落,在日后很长的一段时间内,在3500点上方震荡,但整体来看依旧是下跌中继。因此我们将08年中旬到14年底重新站回3000点以上视为一个下行周期。彼时媒体渲染“印花税”(0.3%下调至0.1%)行情并未奏效。

第二次是2016年1月13日,也就是“熔断”后不久,A股自5000前上方迅速回落至3000点附近横盘两年之久,期间多次跌破3000点,后经历了一波反弹至3500点上方。

第三次是2018年6月19日,沪指在长达两年的小幅反弹后,再次跌破3000点,并持续下行至2500点附近横盘,维持了9个月的3000点以下萎靡行情。“A股入摩”(A股纳入MSCI指数)行情也没有维持太久。

第四次是2019年5月6日,刚刚经历短暂反弹后,不到一个季度,沪指再次回到3000点下方。之后的一年时限内,沪指在2700点-3100点横盘。彼时媒体渲染的牛市回头行情,现在来看头是回了,牛却找不到了。

第五次是2022年4月25日—2022年10月10日时间段内,多次跌破3000点,期间在3000点附近横盘——因时间较近,我们统一为一次来看。长期的降准降息,以及持续多年的横盘行情,使得投资者对三板斧式利好政策多少有些意兴阑珊。

接下来,我们还是从最基本的估值角度,来复盘及表张历次3000点保卫战的共性特征。

图:历次跌破3000点时估值水平,来源:锦缎研究院

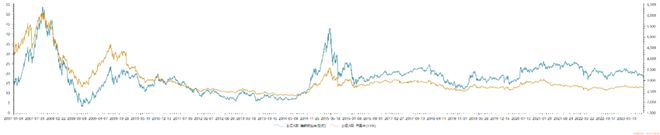

图:上证指数及整体市盈率图示,来源:Choice金融客户端,锦缎研究院

我们把上证指数的收盘价线和整体市盈率线放在同一张图里,可以明显看出:自从2016年以后,市场便不再给予上证指数较高的估值。即便是指数出现上扬的阶段,估值水平依然稳定在10-20倍区间内。

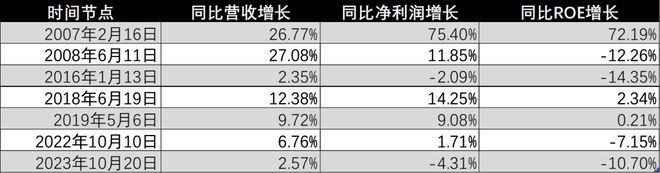

换一个角度来看——从增长的角度看,除了2007年突破3000点时A股全体企业欣欣向荣外,似乎每次跌破3000点都具备一定的合理性:同期的净资产回报率都出现了明显的下降。以长期视角来看,近几年整体企业的营收和净利润也出现了明显的下滑(今年跌破3000点时,3年同期正好是疫情初期的财报期,不作参考)。

图:历年跌破3000点时盈利水平及权益净利率,来源:锦缎研究院

所以说,以市场整体的角度来看,相对估值达到了较低点,16.7倍的PE和1.4倍的PB属于被低估的范畴,但是剔除石化石油和金融来看,也不算低。并且如果考虑到企业自身的增长情况来看,确实不甚乐观。

02

行业估值

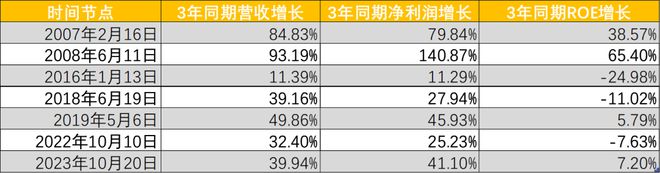

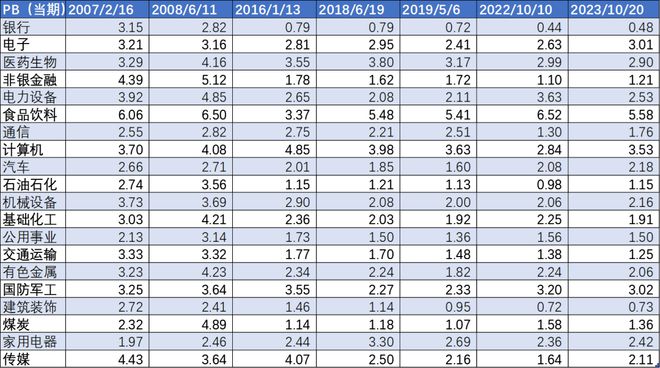

我们先来看行业层面的PE估值(剔除金融银行),样本选取了申万一级行业中市值最高的20个行业:

较2007年突破3000点时,仅有国防军工一个行业估值倍数保持了增长。就近两次跌破3000点的估值来看,有8个行业估值低于去年跌破3000点时的估值,12个行业反而高于去年跌破3000点时的估值。

其中,相较于上次跌破3000点,农林牧渔、电力设备和食品饮料估值缩水最明显。受益于AI和数据要素,电子、传媒和计算机估值水平高于去年跌破3000点时的水平。

图: 申万一级行业TOP20历期PE估值水平,来源: 锦 缎 研究院

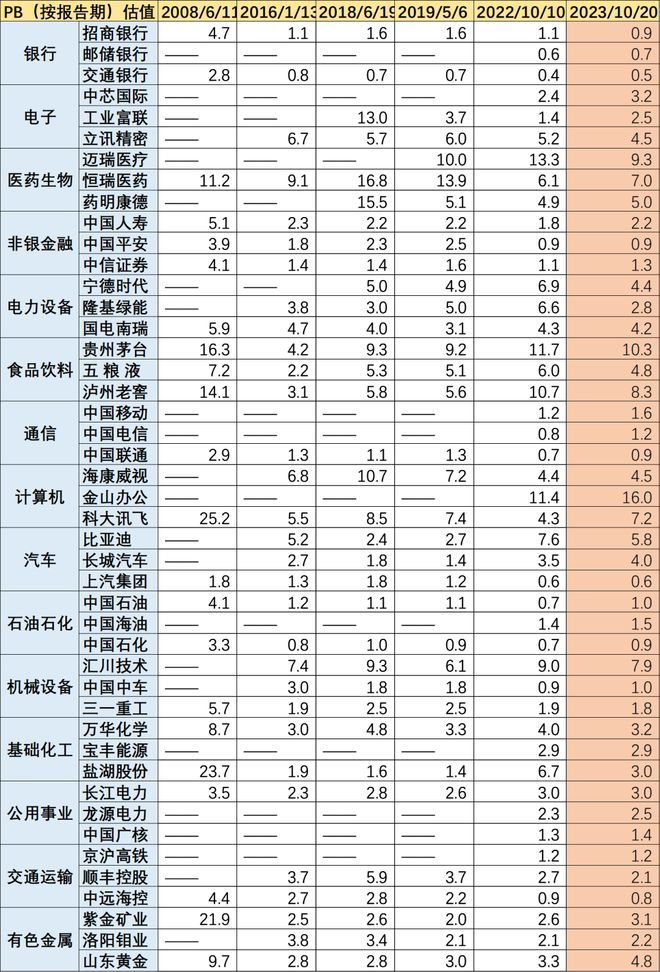

PB band中,我们加入了银行和石化石油,与PE相同的是目前整体资产价格是比较便宜的,仅家用电器行业的资产估值出现了增长。不过相较于去年跌破3000点时,PB估值依然有11个行业出现了增长。

相较2007年第一次突破3000点时,银行、券商和传媒三个行业PB估值下降最多。家用电器、计算机和电子行业的PB估值基本持平。

图: 申万一级行业TOP20历期PB估值水平,来源: Choice金融客户端, 锦 缎 研究院

从估值百分位的视角来看,我们以此次跌破3000点时回推5年的估值,以PE的视角来看:目前钢铁、电子、建筑材料都处在估值的历史高位;房地产虽然近一年以来分位数下降明显,但是相较于历史分位来看,还比较高。

同时,电力设备、国防军工、食品饮料以PE的视角看,处于历史低位。

图: 申万一级行业PE估值百分位,来源: Choice金融客户端, 锦 缎 研究院

以PB的估值百分位来看,所有行业的估值都偏低。1年周期内,仅汽车行业高于中值;3年期更是来到了历史低位,没有任何一个行业高于3年中值。

并且,房地产上下游的行业建材,装饰都来到了5年内资产价格最低的时候,也基本符合投资者对于行业的判断。汽车行业是目前PB估值稍微较高的行业,其次煤炭和通信。

图:申万一级行业PB估值百分位,来源:Choice金融客户端, 锦缎研究院

03

龙头个股

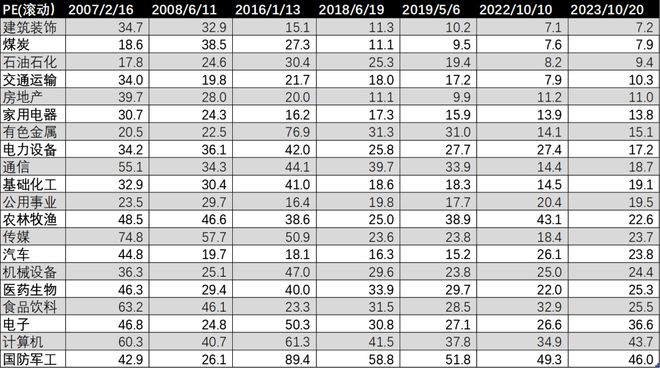

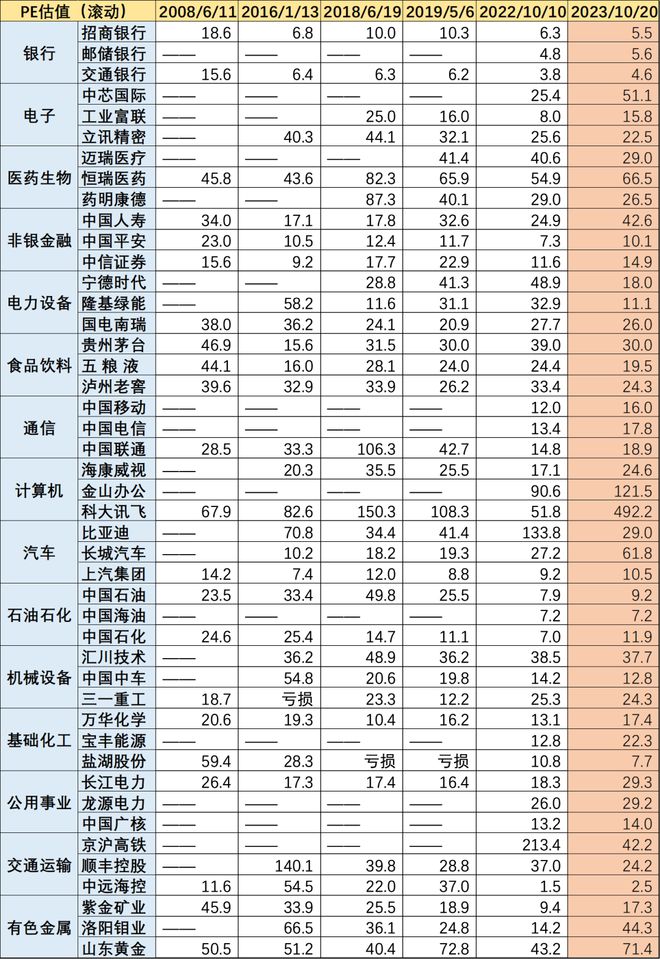

看完行业整体的估值概况,我们再来看看历年跌破3000点事,龙头个股的估值点位在何处。

我们选取了目前市值排名最高的15个申万一级行业中,市值前三的行业龙头。以此为样本回推历年3000点保卫战时个股的表现。

先来看PE榜,45个龙头样本中,仅有18个龙头股估值比一年前跌破3000点时低,其中受制于业绩表现,科大讯飞估值明显高于往期。当然也有明显受益于AI、周期和新能源的龙头股出现了明显估值提升,比如金山办公、中芯国际、洛阳钼业、山东黄金和长城汽车。

PE估值明显低于往期的龙头股有明显业绩提升的个股,如比亚迪、宁德时代,也有今年以来热度下降的同期热门行业,个股市值出现明显下降,如隆基绿能、迈瑞医疗。

再来看PB榜,同样是45个样本,仅有17个龙头估值比一年前低,其中迈瑞、隆基和盐湖股份的PB估值下降最为明显,科大讯飞、金山办公和山东黄金的PB估值明显提升。

图:行业TOP3龙头历期PE估值水平,来源:Choice金融客户端

图: 行业TOP3龙头历期PB估值水平,来源: Choice金融客户端

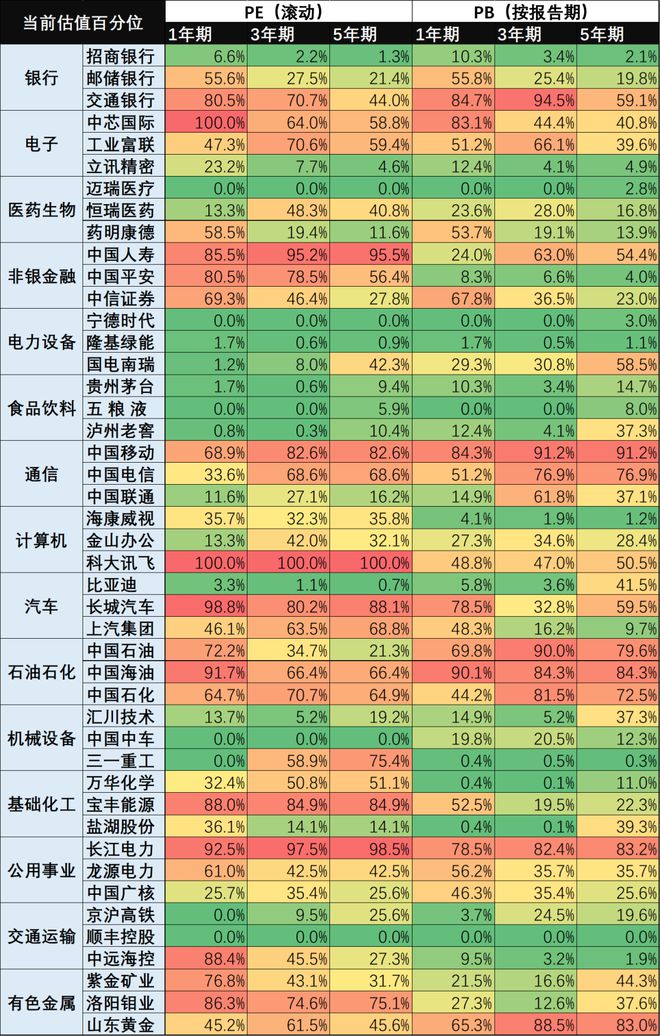

最后,我们统计了龙头股近1、3、5年期的PE、PB的百分位。其中高股息行业石化油服的龙头,中移动、电信和交通银行今年以来市值表现都比较优异,因此市值百分位并不算低。

医药板块的迈瑞医疗、电力设备和新能源中的宁德时代和隆基,白酒茅台和五粮液,以及物流领域的顺丰,当前无论是PE还是PB,都属于低估值区间。

完整表格如下:

图: 行业TOP3龙头估值百分位,来源: Choice金融客户端

04

结语

依照惯例,我们来做个总结:

1.3000点是A股的分水岭,自2007年以来上证指数在3000点上下的交易日基本持平。如果拉长时间来看,过去16年间有六次明显的从上方横盘跌破3000点的记录。

2.这六次跌破3000点,沪深全A的估值越来越低,尤其是市净率,本次跌破3000点时已经是最低。但是刨除石油石化和银行券商,目前A股整体的市盈率依然有26倍,做个对比,标普500是22.6倍,道琼斯是23.6倍,纳斯达克是40.4倍左右。

3.从盈利和资本回报率来看,这次跌破三千的有一定的潜在因素,上市公司目前的盈利水平是近五年来跌破3000点时最低的一次,无论是净利润率还是ROE同比都表现较差,因此基本面的信心较差。

4.从行业层面来看,目前市值前20的行业,有12个行业的PE估值高于去年跌破3000点时的估值水平,11个行业PB估值高于去年水平。从PE百分位来看周期行业和高股息行业仍处于较高历史估值区间,从PB百分位来看,除汽车外几乎所有行业估值都低于中值,近一半行业创新低。

5.从个股龙头来看,分化比较严重,大部分龙头个股的估值无论PE还是PB是要高于去年跌破3000点的同期估值的,也就是说此轮下行小市值的个股跌的更凶。

总结来看,此次跌破3000点,从估值角度来看,已经有不少行业处于估值洼地了。但是结合基本面来看,市场缺的不是有价值的资产,而是对未来的信心。