早安北京1101:有中度霾;今起北京公积金执行“认房不认商贷”

2023-11-01

更新时间:2023-10-26 11:43:32作者:橙橘网

21世纪经济报道记者 彭硕 北京报道

随着8.27融资新政的出台,各行各业面临IPO融资政策收紧。然而,有一家逆变器企业在此“逆风”局势下,首发顺利过会。

这家企业便是三晶股份。

此前,上交所官网显示,广州三晶电气股份有限公司(下称“三晶股份”)主板上市首发事项过会,并有望成为继昱能科技之后,逆变器领域又一家A股上市企业。

2019年,随着行业风口爆发,逆变器领域涌现出数十家已上市和拟上市企业。这些企业往往上市后股价与业绩齐飞,成为资本市场的一抹亮色。

三晶股份同样受益于本轮风口。2020年-2022年,三晶股份实现营业收入分别为4.3亿元、7.2亿元、15.5亿元,年复合增长率为90.77%;实现归母净利润0.56亿元、0.99亿元、2.86亿元,复合增长率达126.85%。

然而,随着本轮行业高景气周期的即将结束,更值得关注的问题是,三晶股份接下来该如何继续高增长,甚至于是否会因为业绩变脸而无法上市都值得进一步讨论。

就当下而言,全球第一大逆变器市场——欧洲正面临巨大库存压力,正在导致行业多家公司三季度业绩因此业绩暴雷。10月20日,海外逆变器第一股——SolarEdge(SEDG)股价一夜闪崩,原因系公司第三季度的营业利润或将仅为1200万美元至3100万美元之间,显著低于之前所预测的1.15亿美元至1.35亿美元。

欧洲市场恰恰是三晶股份当下仰赖的第一大市场。招股书显示,公司来自欧洲市场收入占比一路飙升,到2022年时,欧洲市场销售收入已经占公司总收入比重达到79.26%。可以说,三晶股份正是随着欧洲市场的增长而增长。

强风口下的业绩爆发

尽管今年才开始准备上市,但从成立时间来看,公司已经堪称行业的一名老兵。

2005年9月,卢和英、卢雪明在广东成立了三晶有限,专注低压变频器产业发展,此为三晶股份的前身。

此后,公司一步步沿着现有的业务向外拓展新业务:2011年,随着国内光伏行业第一轮浪潮的兴起,有着电气自动化设备生产基础的三晶有限开始进军光伏逆变器领域,后又随着光伏市场的开拓,2015年开始研发储能逆变器(户用储能逆变器),2018年,公司注意到储能PACK的市场,又进一步开发锂电池PACK领域。

至此,三晶股份的业务板块逐渐奠定。公司业务分为3大板块,分别是:光伏逆变器、储能逆变器及系统(包含储能逆变器和储能电池(PACK))、电机驱动与控制产品(简称:“低压变频器”)。

从各板块业绩表现来看,公司传统的低压变频器板块每年营收都在1.5亿元上下,毛利率维持在 31%上下,表现堪称十分稳定。

近年来,公司将重心更多放在光伏逆变器、储能逆变器和系统两大板块,尤其储能逆变器和系统业务板块已经成为了公司的营收支柱。

招股书显示,2020年-2022年,电机产品的板块收入分别为1.52亿元、1.67亿元和1.41亿元,占公司收入比重分别为35.93%、23.61%、9.08%。

而同一时期,储能逆变器及系统板块的收入分别为2592.43万元、2.38亿元和9.51元,年复合增长率达504.8%,占总收入比重分别为6.12%、33.51%、61.38%。光伏逆变器板块收入为2.4亿元、2.99亿元、4.4亿元,年复合增长率为35.4%。

从另一项指标——利润率来看,风口之下,光伏逆变器、储能逆变器和系统两大板块的毛利率水平也相当稳健。

2020年-2022年,公司的光伏逆变器板块毛利率分别为35.71%、34.28%、37.50%;储能逆变器的毛利率分别为26.92%、41.32%、42.38%;储能逆变器毛利率分别为14.52%、38.76%、32.49%。

综上可以看出,在光伏、储能相继爆发的背景下,公司收入、利润一道飙升。到2022年,三晶股份实现营业收入15.5亿元,净利润来到2.12亿元,达到主板上市的业绩指标,这才得以顺利上市。

而通过本次IPO,三晶股份计划进一步加码现有三大板块的产能:公司拟募资12.04亿元,其中6.77亿元被用于47万台数字能源产品与系统智能制造建设项目,47万台数字能源产品与系统智能项目将新增产能:光伏逆变器产能 13.01 万台、储能逆变器 产能11.74万台、电机驱动与控制产品产能22.97 万台。

这几乎相当于将公司的现有产能扩大了一倍。招股书显示,截至2022年年底,三晶股份拥有光伏+储能逆变器产能23.8万台、储能电池(PACK)6万台、变频器(电机驱动与控制产品)24万台。

高增长难以为继

强风口下, 三晶股份实现了业绩爆发,并得以来到上市门前。然而问题在于,当风口逐渐过去,三晶股份的是否还能继续维持当下的“光鲜业绩”?

从当下的市场形势来看,要实现上述目标恐怕很难,公司甚至存在一定的业绩暴雷风险。

招股书显示,三晶股份十分依赖欧洲这一单一市场。

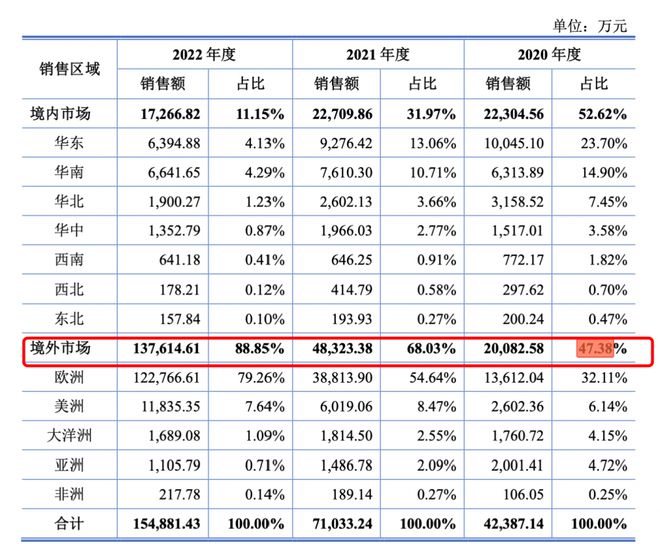

2020年-2022年,三晶股份来自欧洲市场的销售额分别为1.36亿元、3.88亿元和12.28亿元,占总销售额比重分别为32.11%、54.64%、79.26%。

在欧洲市场中,三晶股份又十分依赖意大利、德国市场。数据显示,2022年,光是来自意大利市场的已经占到公司收入的47.73%。

对比之下,在欧洲以外的其他市场中,只有美洲市场收入还在增长,亚洲、大洋洲收入都在下滑,非洲市场则体量过小,几乎可以忽略不计。可以说,正是欧洲市场的爆发,才使得公司业绩飞速增长。

然而如今,一向高速增长的欧洲市场的户用储能市场趋冷,使得整个行业都面临下行压力。

公开资料显示,欧洲市场不仅是全球最大,甚至也是全球增长最快的市场之一。据SolarEurope统计,2021年欧洲户储新增装机容量2.29GWh,同比+106.8%,累计装机5.4GWh。2022年欧洲户用储能新增装机量5.68GWh,同比增长148%,在全球市场占比高达36.4%。

但在去年年底开始,欧洲户储产品库存攀升至历史性的高位,加之随着“能源危机缓解”带来的上半年需求的疲软。欧洲市场规模开始衰减。

根据标准普尔全球商品洞察,今年上半年,欧洲户储出货量下滑3%。尤其在二季度,部分国家和地区的户储出货量开始断崖式下滑:白俄罗斯和西班牙下降了60%以上,意大利下降了40%以上。

也正是在欧洲市场的传导下,今年二季度开始,国内一些户用储能集成、逆变器企业业绩下滑甚至暴雷。

今年第二季度,派能科技、昱能科技、正泰电器营收分别下滑了31.09%、31.35%、6.4%;归母净利润分别同比增长 42.46%、-83.12%、-36.26%。

而到了第三季度,这种形势更加严峻。10月20盘前,海外逆变器第一股SolarEdge公布第三季度业绩预告,其第三季度的营业利润或将仅为1200万美元至3100万美元之间,同比下滑接近9成。

SolarEdge首席执行官兹维·兰多(Zvi Lando)解释业绩称,进入下半年后,由于欧洲库存高企和安装速度持续放缓,该公司的欧洲分销商大量意外地取消订单,并开始不断去库存。该人士还预测,四季度,逆变器行业面临形势还将更加严峻。

逆变器龙头锦浪科技披露的三季报业绩显示:今年第三季度,锦浪科技营收和利润双双下滑:公司单季度营收13.9亿元,同比下滑19.41%;实现归母净利润1.24亿元,同比下滑63.77%。