美方或进一步限制AI相关芯片等对华出口,中国贸促会回应

2023-10-31

更新时间:2023-10-24 00:11:41作者:橙橘网

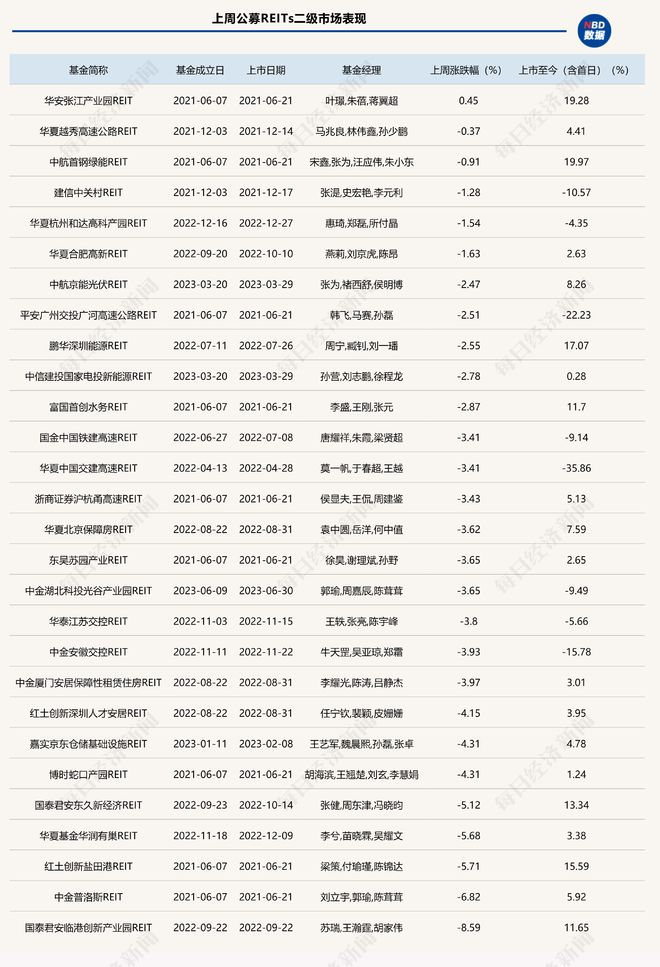

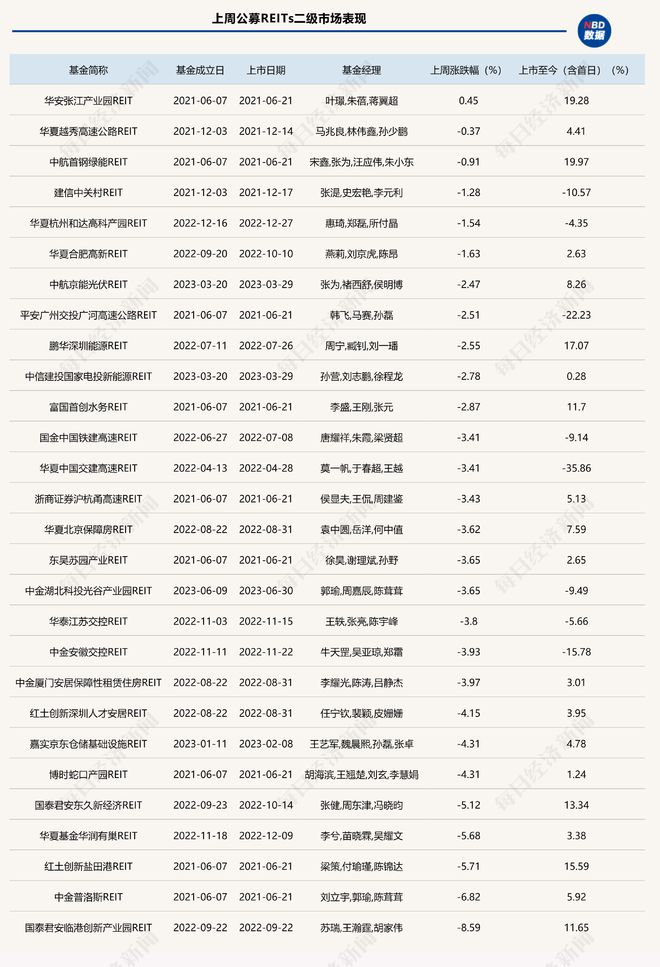

上周公募REITs二级市场的表现持续低迷,再次经历明显回调。

根据Wind数据,全市场已上市的28只产品中,环比上涨的仅有华安张江产业园REIT这一只,涨幅也仅为0.45%。相比之下,环比下跌的达到27只,其中近期解禁的临港REIT、东久REIT延续了此前的下跌趋势,上周分别下跌8.59%、5.12%,此外普洛斯REIT、盐田港REIT、华润有巢REIT跌幅也超过5%,还有多只产品环比跌幅超过3%。分资产类型来看,全部REITs板块环比都出现不同程度下跌。

不过在机构投资者看来,此轮下跌却是“今时不同往日”。中信证券研报指出,持续回调下,多数个券的性价比有所凸显,建议投资者积极关注底层资产经营稳健的标的,同时兼顾一级市场的布局机会。

行业方面,10月20日晚,证监会发布《关于修改〈公开募集基础设施证券投资基金指引(试行)〉第五十条的决定》(以下简称《决定》),将公募REITs试点资产类型拓展至消费基础设施,引发行业广泛关注与热议。同时,上周还有产业园REIT获监管受理,产业园板块扩容正在提速中。

公募REITs市场再度经历明显回调

最近两周,公募REITs市场再度经历明显回调。

Wind数据,全市场已上市的28只产品中,环比上涨的仅有华安张江产业园REIT这一只,涨幅也仅为0.45%。

相比之下,环比下跌的达到27只,其中近期解禁的临港REIT、东久REIT延续了此前的下跌趋势,上周分别下跌8.59%、5.12%,此外普洛斯REIT、盐田港REIT、华润有巢REIT跌幅也超过5%;经营权REITs加权总回报为-2.84%,铁建、中交、沪杭甬、江苏交控、安徽交控等5单高速公路REITs环比跌幅均超过3%。

根据中金公司的统计,分资产类型来看,上周全部REITs板块平均涨跌幅均为负,板块内平均跌幅分别为5.62%(物流仓储)、4.35%(保障房)、3.26%(产业园)、2.98%(高速公路)、2.60%(能源)和1.89%(环保),跌幅之大可见一斑。

除此之外,上周公募REITs市场成交活跃度及市场情绪均维持低位,平均换手率为0.6%,日均成交额2.27 亿元,与前一周基本持平。

对于二级市场出现明显下跌的原因,中金公司表示,本轮调整主要源于解禁项目下跌带动前期反弹涨幅较大/估值较高的项目的回调,叠加近期金融市场流动性偏紧的影响,并提示投资者可关注本轮二级市场价格调整后部分业绩稳健标的的配置机会。

中信证券也在研报中指出,近期公募REITs市场经历了明显回调,但今时或不同往日。一方面,市场扩容增类步伐加速,多个项目已进入交易所审批阶段,同时消费基础设施REITs 也渐行渐近;另一方面,本周将迎来公募REITs三季报密集披露的窗口期,底层资产基本面的实际改善情况料将成为市场交易的增量信息。“因此,持续回调下多数个券的性价比有所凸显,建议投资者积极关注底层资产经营稳健的标的,同时兼顾一级市场的布局机会。”

底层资产再扩容,公募REITs试点资产类型拓展至消费基础设施

行业方面,上周也有一些重磅消息值得关注。

10月20日,证监会发布《决定》,将公募REITs试点资产类型拓展至消费基础设施,自发布之日起施行。

就在今年3月,证监会发布了《关于进一步推进基础设施领域不动产投资信托基金(REITs)常态化发行相关工作的通知》,提出研究支持公募REITs试点资产类型拓展至消费基础设施,此次修订则是正式以规章制度的形式明确REITs底层资产范围。此外,《决定》还补充列举了“保障型租赁住房、清洁能源”,与当前公募REITs市场实际情况保持一致。

有业内人士对此指出,预计消费基础设施REITs或渐行渐近,市场扩容增类进度将再进一步。同时消费基础设施REITs发行推进值得期待,鉴于二级市场环境和消费基础设施业绩弹性可能较大的特性,建议仍要重点关注各消费基础设施REITs发行时估值定价合理性。

而在10月18日和19日,上海市政府分别印发文件,均强调了试点公募REITs发行对于“工业上楼”、新型基础设施建设的支持作用。

10月20日,上交所正式受理嘉实华泰建邺产业园REIT,也引发行业关注。

根据招募说明书草案,嘉实华泰建邺产业园REIT的底层资产为国际研发总部园,截至今年9月30日底层资产的出租率为83.75%,31%的租赁合同剩余期限小于1年、63%的租赁合同剩余期限在1~3年区间。以2023年9月30日为评估基准日,底层资产评估价值达16.5亿元。