长沙一业主自管小区竟比物业干得好,还给业主发了68万红包

2023-11-05

更新时间:2023-10-31 17:42:15作者:橙橘网

10月30日,国有六大行2023年前三季度的“成绩单”悉数出炉。据南都·湾财社记者统计,六家国有大行前三季度合计实现营业收入27027.03亿元,同比增长0.11%;合计实现归母净利润10511.62亿元,同比增加2.48%。若按照273天计算,相当于日均营收99亿元,日均盈利38.5亿元。

在盈利能力表现方面,前三季度国有六大行归母净利润均实现正增长,其中农业银行增幅居首位,较上年同期增长4.97%。但与此同时,各家银行的营收增速延续上半年的分化态势,其中工商银行、建设银行、农业银行营业收入呈现负增长。

值得关注的是,受贷款市场报价利率(LPR)多次下调、存量住房贷款利率调整等因素影响,今年三季度,银行净息差仍面临较大压力。六大行中,有四家银行前三季度利息净收入同比下滑,三家银行手续费及佣金净收入同比下滑。

截至今年9月末,六大行资产总额维持一定的扩表增速,资产规模合计约为181.94万亿元,较上年末增长10.88%。与此同时,国有六大行持续加大对实体经济的投放力度,前三季度国有六大行新增信贷规模合计达11.21万亿元,其中,农业银行、中国银行、建设银行等五家银行贷款总额均实现两位数增长。

归母净利保持增长 三家大行营收同比下降

今年前三季度,国有六大行仍然保持较强的“吸金”能力,归母净利润均保持同比正增长,但增速较往年同期有所放缓。

六大行中,归母净利润由高到低排序依次为工商银行、建设银行、农业银行、中国银行、邮储银行、交通银行,分别实现归母净利润2686.73亿元、2554.54亿元、2073.56亿元、1748.58亿元、756.55亿元、691.66亿元。

归母净利润增速方面,农业银行以4.97%的同比增速领跑六大行,建设银行、邮储银行分别以3.11%、2.45%的增速紧随其后。除此之外,交通银行、中国银行、工商银行前三季度归母净利润增速均低于2%,分别为1.88%、1.56、0.79%。

2023年前三季度国有六大行业绩情况。

不同于净利的稳健增长,六大行的营收增速显著分化。其中,工商银行和建设银行延续了上半年的同比下降态势,农业银行的营收增速也在前三季度出现负增长,中国银行则以7.10%的营收增速居六大行首位。

具体来看,工行、建行和农行前三季度实现营业收入6512.68亿元、5884.4亿元和5333.58亿元,同比分别下降3.55%、1.27%和0.54%;中行、邮储银行、交行前三季度实现营收4706.26亿元、2601.22亿元、1988.89亿元,分别同比增长7.05%、1.24%、1.66%。

息差压力仍存 四家银行利息净收入下滑

值得关注的是,受贷款市场报价利率(LPR)多次下调、存量住房贷款利率调整等因素影响,今年三季度,银行净息差仍面临较大压力,国有大行也不例外。

2023年前三季度国有六大行盈利情况。

据南都·湾财社记者统计,今年前三季度,六大行的净息差均出现不同程度的下降,其中农行、建行、工行的降幅较大,分别较上年末下降28个、27个、25个基点;交行、邮储银行的降幅次之,分别较上年末下降18个、15个基点;中行净息差降幅最小,较上年末下降12个基点。

针对净息差的进一步收窄,交通银行在半年报中解释称,一是资产端,受 LPR 下调后重定价周期持续、收益率相对较高的信用卡贷款和个人住房贷款面临一定增长压力等因素影响,贷款收益率下降较多。二是负债端,企业资金活化不足,叠加资本市场波动影响,零售客户储蓄倾向提升,人民币存款整体延续定期化趋势,同时受境外加息影响,外币负债成本上行,带动整体负债成本率同比上升。

建设银行首席财务官生柳荣则在该行2023年三季度业绩说明会上表示,在LPR下调、存量按揭利率下调以及降低企业融资成本等多方面因素影响下,今年银行的净息差仍有下行压力,预计明年降幅趋缓。随着各类政策效应逐步释放,经济稳中向好,预计银行资产收益率与负债成本率均将出现不同程度的边际改善。

农业银行资产负债管理部副总经理汪洋也表示,从资产端看,在今年LPR两次下调和存量房贷利率调整的背景下,预计贷款收息率仍有下行压力。综合判断,预计四季度和明年农行净息差仍将一定程度承压,与行业趋势基本一致。

记者注意到,在息差收窄的情况下,今年前三季度,六大行中有四家银行利息净收入下滑。数据显示,工商银行、农业银行、建设银行、交通银行分别实现利息净收入5015.26亿元、4336.28亿元、4684.25亿元、1241.25亿元,同比分别下降4.72%、3.21%、3.05%、3.02%。

中收方面也呈现分化趋势。前三季度,中国银行、建设银行、邮储银行手续费及佣金净收入实现正增长,同比增速分别为3.69%、0.04%、0.32%;而工商银行、农业银行、交通银行手续费及佣金净收入有所下滑,同比分别下降6.07%、0.89%、2.23%。

农行资产规模首超建行 六大行新增信贷超10万亿

资产规模方面,“宇宙行”工行继续以44.48万亿元的资产总额占据首位;农行、建行、中行则分别位列第二、第三和第四,资产总额分别为38.70万亿元、37.85万亿元、31.76万亿元;邮储银行、交行资产规模分别为15.32万亿元、13.83万亿元。

值得一提的是,这是农业银行总资产首次超过建设银行。多年以来,四大行总资产排名一直保持稳定的格局,即“工商银行>建设银行>农业银行>中国银行”。而从数据可见,由于建设银行总资产规模在三季度出现环比减少,因此农业银行资产总额在今年三季度末超越建设银行,但贷款余额仍低于建行。

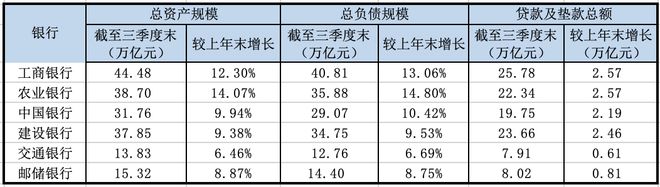

2023年前三季度国有六大行资产负债情况。

延续上半年态势,国有六大行的资产规模均保持较快增长。记者梳理发现,工行、农行资产规模均实现两位数增长,较上年末增速分别为12.30%、14.07%;中行和建行总资产增速较为接近,分别为9.94%和9.38%;邮储银行、交行的资产总额增速分别为8.87%、6.46%。

资产规模增长主要得益于信贷投放。据记者统计,截至三季度末,国有六大行的贷款及垫款总额为107.46万亿元,相较上年末合计新增11.21万亿元。具体到各家银行来看,前三季度,工农中建四大行新增贷款和垫款总额均超过2万亿元,除交行以外五家银行的贷款总额均较上年末实现两位数增长。

在新增信贷投向上,六大行的新增贷款主要投向了对公领域,其中,制造业、绿色金融、普惠金融等领域仍是新增重点。例如,前三季度农行制造业贷款余额、绿色信贷业务余额、普惠金融领域贷款余额较上年末增速均超过30%;邮储银行普惠型小微企业贷款余额1.41万亿元,创历史新高;

与此同时,国有大行也在民生消费与新型消费升级领域持续发力,年内消费信贷增速较好。以建行为例,该行董事会秘书胡昌苗在业绩说明会上透露,建行消费信贷年内有望突破4000亿元,实现超过45%的增速。

资产质量保持稳定 六大行不良贷款率均微降

从整体上看,前三季度国有大行的资产质量保持稳定。截至今年9月末,六大行不良贷款规模共计约1.39万亿元,较上年末增加1161.56亿元。其中,六家国有大行的不良贷款率均较上年末下降,降幅为0.01个百分点至0.05个百分点不等。

2023年前三季度国有六大行资产质量情况。

对比来看,邮储银行的不良贷款率仍是六大行中最低,维持在0.81%;农行、工行、建行、交行的不良贷款率均在1.3%以上,分别为1.35%、1.36%、1.37%、1.32%;中行的不良贷款率居中,为1.27%。

值得一提的是,若从环比来看,交通银行和中国银行的不良贷款率均较二季度末有所下降,降幅分别为0.03个百分点和0.01个百分点,其余四家大行的不良率持平于上半年。

六大行的资产质量情况与行业趋势一致。据国家金融监管总局披露,截至三季度末,商业银行不良贷款率1.61%,较上季末下降0.01个百分点;不良贷款余额为4万亿元,较上季末有所增加。可以看出,六大行不良贷款率均低于行业水平。

另外,涉房贷款和融资平台资产质量是三季度银行业绩说明会的一大焦点,部分大行高管也进行了公开回应。例如,建行首席财务官生柳荣表示,对攻房地产贷款方面,从建行前三季度的运行情况来看,不良生成水平同比呈现一定下降趋势;农行信用管理部总经理王霄汉表示,该行城投信贷资产质量稳定,不良率低于法人贷款平均水平,风险整体可控。下一步将按照金融监管政策要求,加强城投公司等政府相关信用业务管理,积极稳妥推进地方政府债务风险化解。

除此之外,截至2023年9月末,工行、农行、中行、建行、交行和邮储银行的拨备覆盖率分别为216.22%、304.12%、195.18%、243.31%、198.91%、363.91%,较上年末分别提升6.75、1.52、6.45、1.78、18.23、-21.60个百分点,呈现五增一降态势,风险抵补能力较为充足。

采写:南都·湾财社记者 王文妍