大盘加速探底 静待趋势明朗

2023-06-06

更新时间:2023-05-30 20:27:47作者:橙橘网

接连闯关科创板、创业板失败后,这家公司向港交所发起了冲击。

近日,广州佛朗斯股份有限公司(下称“佛朗斯”)向港交所提交了上市申请书,海通国际为独家保荐人。

根据IPO日报获悉,与两大板块的定位不符,或许是佛朗斯A股上市失败的主要原因。然而如今转道港交所,佛朗斯的多个财务数据却亮起了“红灯”……

在此情况下,佛朗斯冲刺港股IPO的前景又将如何?

来源:张力

01

净利润下滑36%

招股书显示,佛朗斯是一家基于物联网创新和数字化驱动的中国场内物流设备全生命周期解决方案提供商,以场内物流设备订用服务为核心,为企业提供设备订用、维护维修、处置的管理一站式解决方案。

从收入种类来看,佛朗斯主要拥有3大业务,分别是场内物流设备订用服务、维护维修服务、场内物流设备及配件销售。

而佛朗斯所提供的场内物流设备,工业搬运车辆(叉车),主要采购自比亚迪、杭叉集团、安徽合力、三菱物捷仕叉车(上海)有限公司等知名叉车生产企业。

截至2022年12月31日,佛朗斯在全国87个城市设有161家线下服务网点,管理约4万台场内物流设备,服务8000多家企业客户。截至同一日,佛朗斯已形成一支由39145台场内物流设备组成的车队,其中大部分车型为叉车。

也就是说,佛朗斯并没有自研产品,主要是通过购买产品,然后进行租售获利的一家提供服务的公司。

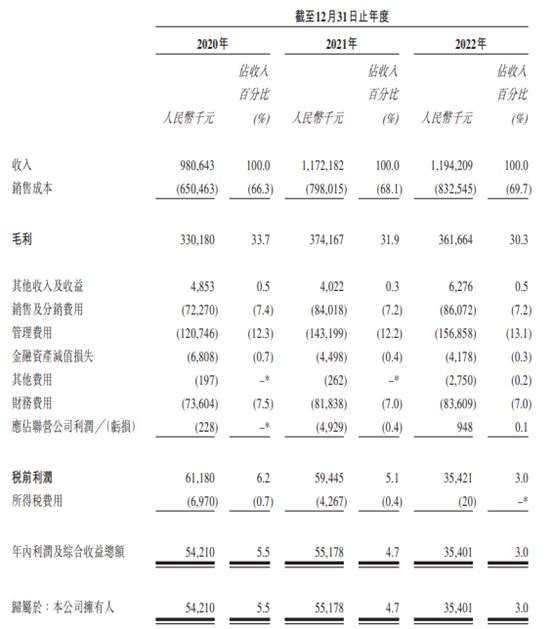

2020年至2022年(下称“报告期”),佛朗斯的营业收入分别为9.81亿元、11.72亿元、11.94亿元,归母净利润分别为5421万元、5517.8万元、3540.1万元。

其中,公司的收入大部分来自提供场内物流设备订用服务。报告期内,来自场内物流设备订用服务的收入分别为6.39亿元、7.39亿元及7.38亿元,分别占年度总收入的65.2%、63.0%及61.8%。

整体来看,报告期内,公司收入虽然持续增长,但是净利润波动较大,2022年同比下滑了35.84%。

IPO日报发现,这主要是因为公司毛利率持续下滑,报告期内的毛利率分别为33.7%、31.9%及30.3%。

对此,公司解释称,受到2022年疫情反复的负面影响,导致暂时关闭北京、上海、广州和深圳等多个城市的服务网点,而相应期间固定成本(如员工成本、折旧费用以及其他运营相关费用)仍继续产生。

那么2023年以后,公司受到疫情的负面影响逐渐淡去,公司的业绩表现又能否恢复到之前的水平?

02

危机早现

事实上,公司净利润和毛利率下滑的迹象早已产生,并非在2022年才开始。

结合公司此前两次A股IPO时披露的招股说明书,2016-2019年以及2020年上半年,佛朗斯分别实现营业收入37304.14万元、57474.46万元、73037.08万元、89066.46万元、43495.19万元,净利润分别为1868.02万元、3422.31万元、4547.11万元、5508.66万元、2389.36万元。

在这四年半的时间内,公司业绩呈现持续增长的趋势。

但对比2020年和2019年的数据可以发现,2020年公司收入增长了10.11%,但是净利润却小幅下滑。同时,公司的收入增速明显放缓。

2016-2019年以及2020年上半年,公司的毛利率分别为37.40%、36.12%、38.14%、36.87%、34.22%,前四年稳定在37%左右。

但自2020年起,公司毛利率持续下滑。

按细分业务来看,公司整体毛利率下滑,主要是因为场内物流设备订用服务业务的毛利率下滑。该业务在报告期内毛利率分别为35.7%、33.9%、30.6%。公司其余业务毛利率均较为稳定。

招股书显示,报告期内,公司的月均设备订用价格(不含增值税)分别为每台1965元、每台2126元及每台2085元。

而2017-2019年,公司场内物流设备租赁月均单价分别为2868.20元/台、2669.58元/台、2618.06元/台,公司近几年的设备租赁单价急剧下降。

IPO日报发现,这或许是因为近几年来,叉车的售价下降明显。

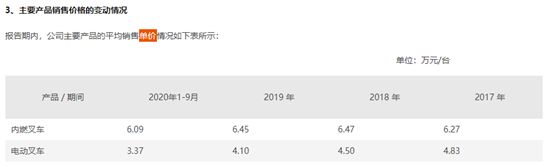

以叉车龙头企业杭叉集团为例,2017年-2019年以及2020年1-9月,公司内燃叉车的平均售价分别为6.27万元/台、6.47万元/台、6.45万元/台、6.09万元/台,电动叉车的平均售价分别为4.83万元/台、4.50万元/台、4.10万元/台、3.37万元/台。

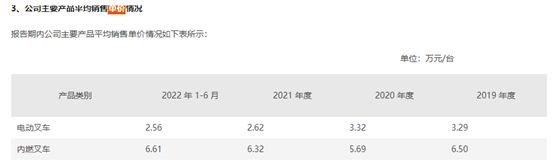

安徽合力公告则显示,2019-2021年以及2022年上半年,公司内燃叉车的平均售价分别为6.50万元/台、5.69万元/台、6.32万元/台、6.61万元/台,电动叉车的平均售价分别为3.29万元/台、3.32万元/台、2.62万元/台、2.56万元/台。

这是否意味着,如果叉车售价持续下滑,公司的设备租赁单价和毛利率也将随之下降?

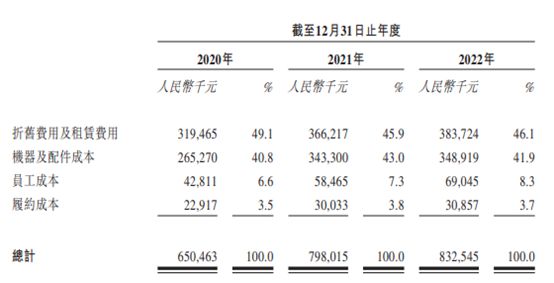

此外,公司的销售成本中,机器及配件成本、员工成本与日俱增。如机器及配件成本从2020年的2.65亿元,增长至2022年的3.49亿元;员工成本从2020年的4281.1万元,增长至2022年的6904.5万元。

03

两次撤回

佛朗斯对于IPO市场,可以说是执着的。早在2019年、2020年,佛朗斯分别提交过科创板、创业板上市申请,但均以失败告终。

2019年,公司在递交科创板上市申请时,佛朗斯准备募集资金约6.6亿元。不过,在经历了两轮问询后,佛朗斯于2019年11月主动撤回了申请。当时监管部门提出的问题,主要集中在佛朗斯的科创属性、研发水平、公司定位以及核心技术所处行业水平等方面。

此后,佛朗斯于2020年7月递交创业板上市申请。随后,公司撤回前次科创板申请的原因、主营业务及核心技术的内容与前次申报稿的具体差异等方面问题均受到监管关注。

彼时,佛朗斯表示,结合公司主营业务科创属性不突出、报告期内规模体量偏小以及公司更加符合创业板定位的特征,公司调整战略规划撤回了前次IPO申请。

从佛朗斯对深交所问询的回复来看,公司认为自身业务模式、核心技术等更加符合创业板定位。不过,经过了三轮问询之后,佛朗斯又一次选择了主动撤单。

也就是说,公司两次被拒之门外,似乎主要是因为公司与科创板、创业板的定位不符。

此前,证监会曾明确上交所科创板的定位是:坚持面向世界科技前沿、面向经济主战场、面向国家重大需求,主要服务于符合国家战略、突破关键核心技术、市场认可度高的科技创新企业。主要覆盖新一代信息技术领域、高端装备领域、新材料领域、新能源领域、节能环保领域、生物医药领域和符合科创板定位的其他领域。

而深交所创业板主要服务成长型创新创业企业,支持传统产业与新技术、新产业、新业态、新模式深度融合,更加强调推动传统产业的创新升级。在创业板上市的公司,具有较强的成长性,企业多为新旧产业融合的特点。在创业板定位相关审核意见中,上市委通常关注发行人的创新、创造、创意特征,业务是否具有成长性,发行人的研发投入及研发转化能力、创新能力,发行人是否符合成长型创新创业企业的创业板定位。

综合来看,想要成功登陆科创板或创业板,申报企业必须拥有一定的科研与创新能力。是否拥有高效的研发体系,是否具备持续创新能力,是否具备突破关键核心技术的基础和潜力,都是重要的衡量因素。

IPO日报查询发现,佛朗斯此前每年的研发费用率仅在3%左右。

招股说明书显示,2016-2019年以及2020年上半年,佛朗斯投入的研发费用分别为1066.06万元、1647.36万元、2268.15万元、2774.59万元、1495.23万元,分别占当期营业收入的2.86%、2.87%、3.11%、3.12%、3.44%。

报告期内,公司的研发费用分别为2929.6万元、3566.8万元、3965.2万元,略有增长。公司研发费用率分别为2.99%、3.04%、3.32%,仍为3%左右。

记者 吴鸣洲

版式 褚念颖

编辑 褚念颖

1

2

3

4

IPO日报是《国际金融报》旗下新媒体,对平台刊载内容享有著作权。

未经授权禁止转载。