江西省高校诵读红色家书讲述英烈故事直播在哪看(附回放入口)

2023-10-30

更新时间:2023-10-13 12:36:36作者:橙橘网

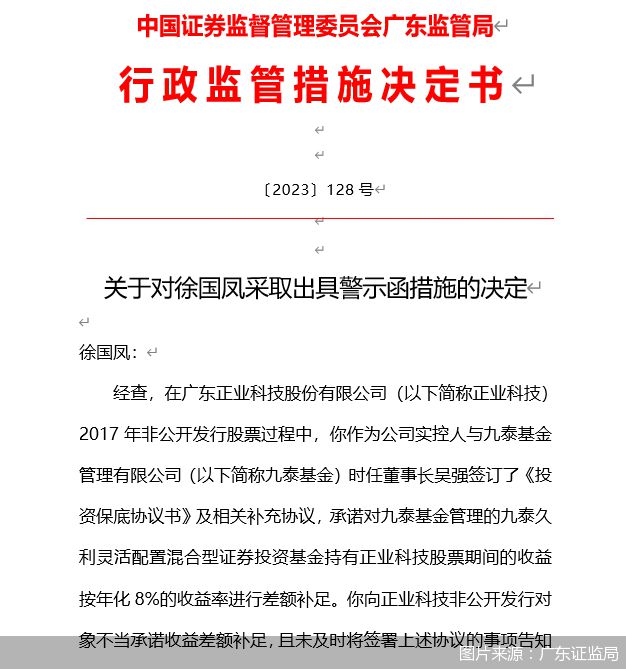

继今年2月九泰基金因定增投资"老鼠仓"事件遭罚后,又有相关机构人员遭监管处罚。10月12日,广东证监局针对广东正业科技股份有限公司(以下简称"正业科技")实控人徐国凤在2017年与九泰基金时任董事长吴强签订《投资保底协议书》及相关补充协议相关行为,对徐国凤出具警示函。

同日,浙江证监局也就浙江金固股份有限公司(以下简称"金固股份")的控股股东、实际控制人与九泰基金等非公开发行股票的认购方签署相关协议,约定承诺保底收益的违规行为,对3名责任人出具警示函。有观点指出,目前国内定增市场仍存在风险机制不完善等情况。也有业内人士认为,监管机构可以通过建立完善的投资风险评估体系、加大惩处力度等方式避免相关情况再次发生。

定增"老鼠仓"事件迎后续

九泰基金定增"老鼠仓"事件现新进展。10月12日,广东证监局发布行政监管措施决定书指出,徐国凤在正业科技2017年非公开发行股票过程中,作为公司实控人与九泰基金时任董事长吴强签订了《投资保底协议书》及相关补充协议,承诺对九泰基金管理的九泰久利灵活配置混合型证券投资基金(以下简称"九泰久利灵活配置混合")持有正业科技股票期间的收益按年化8%的收益率进行差额补足。

由于徐国凤向正业科技非公开发行对象不当承诺收益差额补足,且未及时将签署上述协议的事项告知上市公司,违反了相关规定。根据有关规定,广东证监局决定对徐国凤采取出具警示函的行政监管措施。同日,广东证监局还针对正业科技披露的《2022年度业绩报告》数据与年度报告披露的数据差异较大,且涉及盈亏变化、信息披露不准确的情况,决定对正业科技4名责任人出具警示函。

10月12日同时,浙江证监局也发文称,经查,孙锋峰、孙金国、孙利群作为金固股份的控股股东、实际控制人,在金固股份2017年非公开发行股票过程中,分别与九泰基金等非公开发行股票的认购方签署相关协议,约定对其承诺保底收益。针对上述违规行为,浙江证监局决定对上述3人分别采取出具警示函的监督管理措施,并记入证券期货市场诚信档案。

针对上述监管措施,正业科技也已在10月10日发布公告表示,将加强相关法律、法规的学习,强化信息披露责任意识,不断切实提高公司信息披露质量,杜绝此类事件的再次发生。同时表示,此次行政监管措施不会影响正业科技正常的生产经营。

需强化监管力度防范风险发生

事实上,正业科技、金固股份的相关罚单下发之前,九泰基金及相关责任人也因上述情况遭监管处罚。今年2月,中国证监会对九泰基金实控人吴刚干预基金经营活动,授意九泰基金通过九泰久利灵活配置混合买入"三维丝"、指示九泰基金对九泰久利灵活配置混合启动清算程序的行为责令改正,并处100万元的罚款;同时,对吴刚采取五年市场禁入措施。

此外,中国证监会也对九泰基金通过九泰久利灵活配置混合参与五家上市公司保底定增,利用基金财产为基金份额持有人以外的人牟取利益的行为,责令九泰基金改正,并处100万元的罚款。对直接负责的主管人员吴强,给予警告,暂停基金从业资格36个月,并处30万元的罚款;对其他直接责任人员也给予警告,并暂停基金从业资格12-24个月,并处10万-20万元的罚款。针对上述违法违规情况的整改进展及对公司影响等问题,北京商报记者发文采访九泰基金,但截至发稿前未收到相关回复。

有业内资深研究人士认为,目前就行业情况而言,定增业务仍然存在"水太深"、风险机制不完善等情况。

IPG(中国)首席经济学家柏文喜也表示,在当前公募参与定增程度走高的背景下,监管机构可以通过加强对公募基金的监管力度,提高其合规意识。例如,可以建立完善的投资风险评估体系,及时发现并防范风险事件的发生,也可以通过加大惩处力度,对违规行为严厉打击,增加违规成本,强化监管震慑作用。此外,还可以通过建立严格的审核制度,严格把控相关机构及个人的市场准入资格,从源头上预防类似事件的再次发生。

规模、业绩齐下滑

值得一提的是,身处此次事件"风暴中心"的九泰基金近年来的运作情况也难言乐观。官网信息显示,九泰基金于2014年7月成立,注册地址在北京市,注册资本3亿元,其中昆吾九鼎投资管理有限公司、同创九鼎投资管理集团股份有限公司、拉萨昆吾九鼎产业投资管理有限公司、九州证券股份有限公司出资分别占注册资本的26%、25%、25%和24%。

成立早期,九泰基金一度凭借旗下基金参与定增获取超额收益,并在此后大举发力定增业务,成为公募行业的定增大户。但受近年来定增政策变化以及上述提及的定增"老鼠仓"事件影响,九泰基金所依赖的定增业务也逐渐掉队。

公开数据显示,从增发公告日来看,截至10月12日,年内共有50家公募机构参与上市公司定增,认购总额达760.35亿元,诺德基金、财通基金、华夏基金位居前三,认购总额分别为232.5亿元、214.55亿元、43.45亿元。但2023年至今,九泰基金未有参与定增的情况。对比之下,在上述事件发生的2017年,九泰基金参与定增的认购总额曾高达48亿元,在当年参与定增的67家基金机构行列中排名第11。

产品方面,同花顺iFinD数据显示,从现有产品来看,截至10月12日,九泰基金旗下共有23只基金(份额合并计算,下同),其中有22只为非货基产品,占比超九成。若从近三年来看,九泰基金的非货基规模在2021年二季度末达到117.69亿元的小高峰后,自同年三季度末以来便持续下滑,并在2023年二季度末跌至17.62亿元,同比下降超五成,并在数据可取得的187家基金管理人中排名第152名。不难看出,九泰基金近来的非货基管理规模下跌情况较明显。

业绩上,截至10月11日,在九泰基金旗下数据可取得的29只主动权益类基金中(份额分开计算,下同),仅4只产品的近一年收益率为正,还有21只产品跑输同类平均收益率。其中,九泰天富改革灵活配置混合A以5.83%的收益率领先其余产品,跑赢同类灵活配置型基金11.48个百分点。但与此同时,也有九泰量化新兴产业近一年的收益率下跌20.86%,跑输同类平均12.46个百分点。

拉长时间至近三年来看,九泰基金旗下共有14只主动权益类基金可取得业绩数据,但仅2只产品取得正收益,也存在业绩分化明显的情况。例如,截至10月11日,九泰久益灵活配置混合A/C的近三年收益率高至26.84%、26.08%的同时,也有九泰天宝灵活配置混合A/C的收益率下跌33.94%、34.39%。

在产品业绩整体表现不佳、非货基管理规模缩水的同时,年内九泰基金也有张鹏程、赵睿、杨飞3名基金经理离任。目前,九泰基金旗下仅9名基金经理。对于九泰基金而言,如何在"十周岁"生日到来之际重振旗鼓,实现管理规模和产品业绩的突破,也成为其今后发展需要着重思考的问题。

北京商报记者李海媛