政治局会议再议长江经济带高质量发展,畅通“两个循环”为何重要?

2023-12-02

更新时间:2023-11-14 21:32:54作者:橙橘网

文/谢逸枫

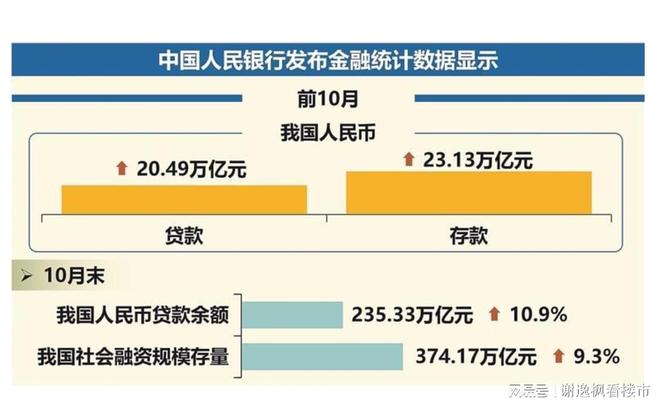

一组2023年11月13日的新增人民币贷款数据显示,1月4.9万亿元、2月1.81万亿元、3月3.89万亿元、4月7188亿元,5月1.36万亿元、6月3.05万亿元、7月3459亿元、8月1.36万亿元、9月2.31万亿元、10月7384亿元,意味着前10月新增人民币贷款20.49万亿元。

10月销售成交下降背后,是个人住房贷款下降。2023年10月住户贷款减少346亿元,其中短期贷款减少1053亿元,中长期贷款增加707亿元。9月居民中长期贷款增加5470亿元,同比多增2014亿元,为4月以来最高。

10月住户存款减少6369亿元、9月2.24万亿元、8月1.26万亿元、7月住户存款减少8093亿元、6月2.01万亿元、5月5364亿元、4月减少1.2万亿元,3月2.9074万亿元、2月7926亿元、1月6.2万亿元,意味着居民存款减少。

10月信贷投放下降,社会融资规模、新增人民币贷款数据走弱,表明实体经济融资需求下降。预计四季度社会融资规模和信贷增长将继续保持回落。不存款、不投资、不消费、不买房、不炒股,印出来的钱究竟去哪了?

政府融资将驱动社融继续多增,但信贷结构能否修复,需关注政策对需求拉动情况。信贷政策要求信贷稳定性前提下,多增态势还能延续,但是结构是否改善还需要继续观察。10月信贷增量维持了稳定,同比多增。但结构偏弱,主要靠票据融资和非银贷款拉动。

政府债支撑社融多增的态势将延续,主要考虑额度内待发行的政府债、今年四季度增发的1万亿国债,以及特殊再融资债规模,测算11、12月份政府债融资有望同比多增约2.0万亿。10月人民币信贷新增7384亿,同比多增1058亿,主要来自于票据融资及非银贷款同比多增。

M1、M2的变化,是货币政策调整的信号、条件。M1反映经济中的现实购买力,M2不仅反映现实的购买力、潜在的购买力。若M1快,消费和终端市场活跃。若M2快,投资和中间市场活跃。

M2过高而M1过低,投资过热、需求不旺,有危机风险。M1过高M2过低,需求强劲、投资不足,有涨价风险。目前的M2过高,M1过低,需求不旺盛,价格上涨,却是债务危机风险的印证。

其一是M1同比增长1.9%

2023年10月M1余额67.47万亿元,同比增长1.9%,增速比9月末下降0.2%。1月6.7%、2月5.8%、3月5.1%、4月5.3%、5月4.7%、6月3.1%、7月2.3%、8月2.2%、9月2.1%、10月1.9%,M1增长呈现放缓回落的趋势。

M1环比回落,同比增速下降,增长持续放缓,主要原因是目前国内投资、消费的需求处于探底、调整阶段拉长,企业投资、经营和交易活跃度不够强。同时,与目前国内楼市销售端、土地市场、融资活动偏低迷,没有复苏有关。

2022年12月末M1增长3.7%、11月4.6%,10月5.8%、9月6.4%、8月6.1%、7月6.7%、6月5.8%、5月4.6%、4月5.1%、3月4.7%、2月4.7%、1月1.9%。

其二是M2同比10.3%

2023年10月M2)余额288.23万亿元,同比增长10.3%。1月12.6%、2月12.9%、3月12.7%、4月12.4%、5月11.6%、6月11.3%、8月10.6%、9月10.3%、10月10.3%,M2增速已连续七个月下滑,预计2024年上半年M2余额破300万亿元。

10月M2同比增速放缓,延续高位回落的趋势,显示出稳健的货币政策精准有力,市场流动性合理。主要受去年高基数效应、居民消费意愿增强、储蓄意愿有所下降、存款利率下调、政府债发行加速、银行信贷投放放缓,带动存款规模下降等因素影响。

2022年12月末M2同比增长11.8%、11月12.4%、10月11.8%、9月12.1%、8月12.2%、7月12%、6月11.4%、5月11.1%、4月10.5%、3月9.7%、2月9.2%、1月9.8%,年平均增长10%以上。

其三是剪刀差缩窄至8.4%

2023年10月M2与M1剪刀差为8.4%.1月5.9%、2月7.1%、3月7.6%、4月7.1%、5月6.9%、6月8.2%、7月8.4%、8月8.4%、9月8.2%,10月8.4%,扩大0.2%。2022年12月8.1%、11月7.8%,10月6%,9月5.7%、8月6.1%、7月5.3%。

10月M2-M1剪刀差扩大8.4%,金融体系资金积淤现象没有改善,实体经济活力、消费活跃度下降、企业信心下降。当前亟需通过有效刺激内需、提振实体经济活跃度,推动房地产行业尽快实现软着陆等方式,提振经济内生增长动能。

实体部门资金留置现象较为显著。实体部门资金活跃度偏低,将存款定期化,以及投资理财、货币基金等,货币更多留置在了金融体系。由于宽货币向稳增长的传导不畅,投资、消费的复苏比较缓慢。

10月M1与M2剪刀差扩大,依然说明经济下行压力大背景下,企业投资意愿不高,表明消费、投资没有明显的好转,离复苏回暖还早。说明信贷资金传导到实体经济效果有待观察,货币政策依然存在操作空间。

其四是新增人民币贷款7384亿元

按照月新增信贷来看,1月4.9万亿元、2月1.81万亿元、3月3.89万亿元、4月7188亿元、5月1.36万亿元、6月3.05万亿元、7月3459亿元、8月1.36万亿元、9月2.31万亿元,10月7384亿元,同比多增1058亿元。环比看,信贷下降明显。

前10月新增人民币贷款20.49万亿元,同比多增1.68万亿元。前3月10.6万亿元、前4月11.3188万亿元、前5月12.6788万亿元、前6月15.73万亿元、前7月16.08万亿元、前8月17.44万亿元、前9月19.75万亿元,创1987年有数据以来同期历史最高记录,可谓是罕见的。

2023年一季度新增人民币贷款10.6万亿元(2022年一季度8.34万亿元),同比多增2.27万亿元(同比多增6636亿元),创1987年有数据以来同期历史最高记录.总体向市场释放出货币宽松转向的强烈信号,预计2023年全年新增人民币贷款破22万亿元。

其五是10月个人房贷增加707亿元

2023年前三季度人民币贷款增加19.75万亿元,同比多增1.58万亿元。其中住户贷款增加3.85万亿元(短期贷款增加1.75万亿元,代表个人住房贷款的中长期贷款增加2.1万亿元),而企(事)业单位贷款增加15.68万亿元,占约80%。

10月人民币贷款增加7384亿元,同比多增1058亿元。其中住户贷款减少346亿元,代表个人住房贷款的中长期贷款增加707亿元,同比多增375亿元。分别占新增贷款的负增长(9月37.16%)、0.95%(9月23.67%)。

住户贷款看,1月2572亿元、2月2081亿元、3月1.3447万亿元、4月减少2411亿元、5月3672亿元、6月9639亿元、7月减少2007亿元、8月3922亿元,9月8585亿元,10月住户贷款减少346亿元。

代表个人住房贷款的中长期贷款看,1月2231亿元、2月863亿元、3月4438亿元、4月减少1156亿元、5月1684亿元、7月减少672亿元、8月1602亿元,9月5470亿元,10月增加707亿元,同比多增375亿元。

央行数据显示,居民部门长期贷款增加707亿元,同比多增375亿元。统计局数据显示,2023年10月,30个大中城市商品房成交面积、成交套数为1049.83万平方米、9.47万套,同比下跌2.59%和3.32%。

房地产市场交易热情已有所回暖,与6月以来连续20%以上的同比降幅相比明显收窄。企业中长期贷款少增而票据融资增多,当前市场存在“以票充贷”现象。企业中长期信贷继续少增,意味着未来经济预期处于持续修复阶段。

2022年全国住户贷款3.83万亿元,占新增贷款17.97%(2021年39.69%)。其中个人住房贷款2.75万亿元,占新增贷款12.90%(2021年30.47%),同比下降17.57%。毫无疑问,个人住房贷款萎缩非常严重。

其六是新增信贷流向哪里

实体信贷需求偏弱,一是前期披露的10月PMI数据显示当前总需求不足、经济回升趋势尚不稳固是客观现实,二是去年 10 月开始,政策鼓励银行加大对制造业、房地产信贷支持力度,并且政策性金融工具加速投放,驱动去年基建信贷持续高增形成较高的企业中长期信贷读数。

2023年前三季度人民币贷款增加19.75万亿元,同比多增1.58万亿元。分部门看,住户贷款增加3.85万亿元,其中短期贷款增加1.75万亿元,中长期贷款增加2.1万亿元,占新增人民币贷款的23.67%。

2023年前三季度企(事)业单位贷款增加15.68万亿元.按照信贷结构看,企(事)业单位贷款增加15.58万亿元,占人民币贷款新增的80%左右。说明19.75万亿元的新增贷款只有小部分进入房地产业。

10月企事业单位贷款增加5163亿元,按照信贷结构看,企(事)业单位贷款占人民币贷款新增的69.92%左右。目前来看,大量的流入国企、央企、城投等事业单位及基建、制造业,房地产仅是小部分而已,其中开发贷、委托贷款占比更小。