【重磅】面积超1066亩,涉及澄海这4个片区,土地征收成片开发方案...

2023-12-02

更新时间:2023-11-17 16:38:16作者:橙橘网

本文系基于公开资料撰写,仅作为信息交流之用,不构成任何投资建议。

人无千日好,花无百日红。对于一款药物而言,亦是如此。

强如“药王”修美乐,在遭遇专利悬崖后,也开始出现大幅度的销售下滑,诚然任何创新药都无法逃避沦为仿制药的归宿:专利悬崖的出现,几乎意味着一款创新药的死亡。

对任何一家成熟药企的管理层而言,专利悬崖都是他们最大的敌人,它加剧了药企业绩的周期性,进而造成了公司股价的波动。如何跨周期保持药企的竞争力,形成长期稳定的增长趋势,这已然成为药企高管所关注的重点。

大型制药公司最在乎的就是业绩的持续性,如何躺平由核心产品带来的周期性波动,相信每家MNC企业心中都有自己的答案。但在众多案例中,罗氏在血液瘤的“自救”,或许更值得国内企业学习与借鉴。

01

利妥昔单抗:生而为王

罗氏“血液瘤之王”的荣光,从1997年利妥昔单抗(美罗华)开始。作为全球第一款CD20单抗,利妥昔自发售之日起就显得那样卓尔不凡。

在利妥昔出现之前,人们对于血液瘤并没有太好的治疗方案,这也使得当时血液瘤预后极差。直至CD20靶点的发现,才让人类终结了血液瘤这个梦魇。

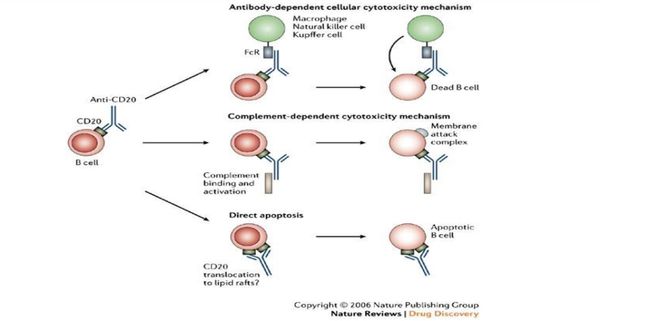

CD20是一种在B细胞表面表达的跨膜磷蛋白,尤其在淋巴瘤、白血病等肿瘤细胞表面高表达。在特异性抗体与CD20结合后,利用人体免疫系统完成对癌细胞的杀伤。虽然CD20也会出现在正常的B细胞表面,但由于生成B细胞的祖B细胞依然可以持续生成B细胞,而支撑免疫系统运行的浆细胞也不受影响,因此CD20靶点就成为极佳的抗癌靶点。

图:CD20单抗作用机制,来源:民生证券

基于这一成熟机制,首款成药的CD20单抗利妥昔就展现出超强的疗效,不仅患者存活期显著延长(5 年生存率:65.7%vs.44.6%),而且癌症复发率也由22.9%下降至6.4%。无论是进展迅速的弥漫大 B 细胞淋巴瘤(DLBCL),还是进展较慢的滤泡淋巴瘤(FL),利妥昔都能显著改善患者的预后。

作为一款开创性的产品,利妥昔单抗彻底颠覆了人类血液瘤的治疗格局,其一时间成为各大血液瘤的主要治疗药物。甚至在血液瘤之外的自身免疫疾病领域,利妥昔也表现出了一定的积极意义。

然而,就是这样一款颠覆性的产品,实则也存在极为明显的缺憾。受限于技术上的不成熟,利妥昔单抗使用的是嵌合鼠源的单克隆抗体,这注定了使用过程中会出现排斥反应、活性降低等负面情况。

利妥昔单抗的不完美是显而易见的,而且背后还有拥有巨大的市场红利,这两大因素注定CD20靶点势必会涌入新的玩家。

02

一场持续25年的自我革命

在血液瘤巨大的红利面前,罗氏真正践行了走别人的路,让别人无路可走。

为了填上当初利妥昔单抗留下的坑,罗氏在后续25年的时间中始终在进行着自我革命,而也正是一次又一次的“补丁”,让其在血液瘤上的优势愈发强大。

(1)第二代CD20单抗

首先对利妥昔展开冲击的是Genmab公司的奥法木单抗,后被诺华拿下商业化权益。它是全球第一个上市的全人源抗CD20单抗,于2009年在美国获批上市,用于治疗慢性淋巴细胞白血病(CLL)。

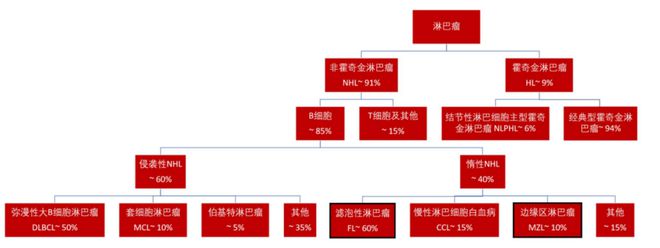

虽然奥法木取得了一定的突破,但CLL却仅是一个小适应症,约占淋巴癌患者总数的4.5%,而在DLBCL等大适应症上,奥法木却始终无法击败利妥昔。随着“明星药物”伊布替尼在2016年获批CLL适应症一线疗法,奥法木逐渐在市场中的沦为边缘产品。直至2020年8月获批多发性硬化症适应症,奥法木才重新取得突破。

图:淋巴瘤分型占比,来源:中信证券

尽管罗氏在很早的时候就开始布局第二代CD20单抗奥瑞珠,但前期布局的适应症却是自免方向的类风湿性关节炎。原本奥瑞珠应该在2012年上市,可由于Ⅲ期临床试验出现患者死亡的案例,因此这一适应症折戟沉沙。

庆幸的是,罗氏并没有放弃奥瑞珠,而是转战多发性硬化症(MS),并最终于2017年3月在美国获批。截止目前,奥瑞珠是全球销售额最高的MS药物,其2023年上半年营收约35.66亿美元,同时也是罗氏营收规模最高的药物。

第二代CD20单抗将鼠源升级为人源,但却并获得实质性突破,尤其是在几个大适应症上,利妥昔单抗依然是绝对王者。反而是转战MS适应症的奥瑞珠取得意外收获,拓宽了CD20单抗在MS适应症领域的应用道路。

图:第二代CD20单抗对血液瘤的影响,来源:锦缎研究院

(2)第三代CD20单抗

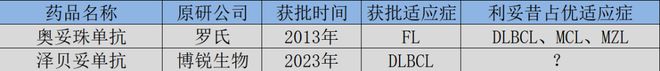

三代CD20单抗在第二代全人源基础上,进一步通过糖基化修饰抗体FC片段,意图增强与靶点的结合能力。这一次罗氏再次全面领先第三代CD20单抗研发,奥妥珠单抗于2013年获批上市。

罗氏对于奥妥珠有很强的信心,意图通过第三代产品替代利妥昔单抗,全面强化自身在血液瘤领域的竞争力。可让人意想不到的是,升级后的奥妥珠虽然在FL适应症赢下了与利妥昔的头对头试验,但在更为关键的DLBCL适应症的头对头试验中落败。

尽管国内药企博锐生物的泽贝妥单抗于今年7月成功上市,并在DLBCL适应症取得了与利妥昔单抗的头对头胜利,有望替代利妥昔成为最佳的DLBCL药物。但可惜的是,如今竞争格局正在变化,随着双抗药物的陆续获批,泽贝妥单抗会有怎样的商业化表现依然需要画上一个问号。

除去不久前获批的泽贝妥单抗不谈,第三代CD20单抗只抢下了利妥昔的FL适应症,这直接导致此后10年中,最大的DLBCL适应症依然是利妥昔的天下。

图:第三代CD20单抗对血液瘤的影响,来源:锦缎研究院

(3)CD20双抗

经历两次迭代后,利妥昔依然是最能打的CD20单抗,这不禁让人感叹生命的奇妙。理论上的成功往往与最终的实际情况有着巨大的差异,这也是为何创新药难做的原因。

奥妥珠输掉与利妥昔的DLBCL头对头后,罗氏开始放弃单抗研发,转而在更复杂的双抗平台进行研发。先是在2022年6月,罗氏CD3/CD20双抗Lunsumio在欧洲获批上市,成功拿下了FL适应症的后线疗法。而后罗氏的另一款CD3/CD20双抗Columvi于2023年6月在美国获批,成功拿下了DLBCL适应症的后线疗法。

但罗氏在CD20靶点的产品升维并没有那么顺利,在Columvi获批的一个月之前,艾伯维的CD3/CD20双抗Epkinly就已提前获批了DLBCL适应症。

尽管已经有两款针对DLBCL适应症的双抗产品获批,但利妥昔目前却依然是一线用药。两款产品谁将成为利妥昔的替代者,何时能够成为利妥昔的替代者,这些实则都是一个未知数。可有一点可以确定,那就是CD20靶点的竞争格局正在发生变化,被各家药企长期锚定对象利妥昔单抗或将逐渐退出历史舞台。

(4)ADC、BTK与CAR-T疗法

在CD20靶点全面布局后,罗氏对于血液瘤领域具备颠覆性潜力的新技术同样充满期待。

罗氏很早就布局了针对DLBCL适应症的ADC管线Polivy,并于2019年6月获得FDA的加速批准。尽管Polivy曾遭遇FDA的质疑,但其最终仍于2023年4月在美国获批DLBCL一线疗法。

BTK抑制剂算是罗氏布局较晚的一环,尤其是伊布替尼强势崛起后,罗氏的动作却依然较为缓慢。目前,罗氏开发进度最快的BTK抑制剂为RG7845,已经进入到临床3期阶段。

由于CAR-T疗法对于血液瘤有着出色的疗效,虽然罗氏尚未有CAR-T产品上市,但却早已开展布局。2022年8月,罗氏与Poseida Therapeutics达成合作,后者专注于开发针对血液瘤产品的“现货型”同种异体 CAR-T 疗法,有望解决CAR-T 疗法高成本的困局。

对于ADC、BTK和CAR-T疗法的投入,更像是罗氏对于血液瘤布局的查缺补漏,目的就是进一步稳固公司在血液瘤领域的强势领导地位。

03

罗氏之道

利妥昔的成功或许存在偶然因素,但罗氏在血液瘤的强大则是一种必然。

在拥有了利妥昔这个爆款药物后,罗氏并没有好大喜功,而是针对这一产品的不足持续做文章。从第二代CD20单抗,到第三代CD20单抗,再到如今的双抗,未来的ADC、CAR-T,只要是与血液瘤有关的重要技术,罗氏都有所涉猎。

对于重点技术的高频布局是罗氏称王血液瘤的关键。如果罗氏没有进行后续的技术迭代,尽管不会影响利妥昔的地位,但却无法阻止这款药物最终遭遇专利悬崖的困境。

在一次次迭代过程中。利妥昔的优势地位固然在衰减,可罗氏所面对的风险却在不断降低。

由于利妥昔单抗的专利早已过期,其正面临仿制药的冲击,双抗新技术平台的出现,有可能撼动利妥昔单抗的王者地位,彻底改变市场竞争格局,得以让公司以新产品的形式重新获得核心适应症的优势地位。

通过技术迭代,罗氏获得了两方面的收益:其一,新的管线可以进一步拓展适应症范围,如奥瑞珠单抗就在MS适应症收获意外之喜;其二,新技术的出现降低了专利悬崖对公司的影响,持续进行的迭代能够保障公司在血液瘤领域的优势竞争地位。

罗氏之道,并没有太多花俏的东西,而是深知持续研发的重要性。研发新的爆款药物固然很重要,但如何围绕爆款药物进行持续研发布局,这才是中国创新药最值得学习的地方。

· 靶点格局 ·

· 产业地图 ·