燃油附加费5日再下调!元旦出行成本下降飞去哪儿

2023-12-02

更新时间:2023-11-18 14:57:37作者:橙橘网

中国基金报记者 张燕北

作为知名基金经理,“科技股猎手”冯明远的一举一动备受关注。在管基金经理由10只逐步减少至6只后,冯明远日前再度卸任两只基金。

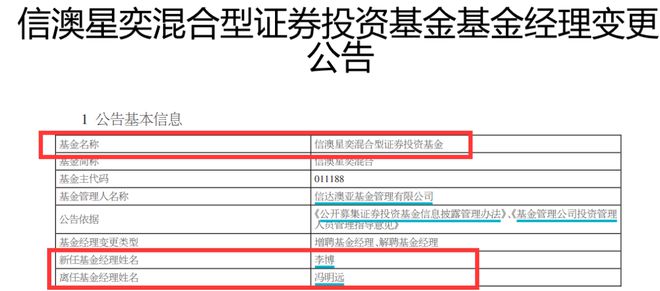

根据信达澳亚基金最新发布的公告,冯明远离任信澳星奕、信澳科技创新一年定开两只偏股混合产品,分别由公司旗下另外两位基金经理李博、吴凯接管。至此,冯明远在管基金减少至4只。

从接棒基金经理情况来看,李博作为科技股选手,能力圈基本能够实现对冯明远能力圈的覆盖及拓展,两只基金更换基金经理后有望获得更好的运作。吴凯在成长和周期行业经验积累十分丰富,相对擅长于成长股挖掘。

公募基金行业快速发展中,基金经理人员快速流动已成常态。知名舵手离任后,基金公司会将产品接任工作安排妥当,投资者不必过于恐慌。

冯明远再度卸任两只基金

两位实力健将接棒

11月18日,信达澳亚基金发布公告表示,因内部调整,冯明远自11月17日不再担任信澳星奕、信澳科技创新一年定开的基金经理,两只基金已分别由李博、吴凯接任。

具体来看,信澳星奕成立于2021年1月22日,截至今年三季度末规模为23.42亿元;信澳科技创新一年定开成立于2020年5月29日,最新报告期规模为2.3亿元。

记者从相关知情人士处了解到,此次冯明远卸任的目的仍是为了“减负”,未来不排除将继续卸任产品。信达澳亚基金表示,未来该产品如有进一步须披露的信息,将及时告知投资人。

从接任者来看,信达澳亚为这两只产品分别安排了能力突出的新舵手。记者了解到,两位基金经理不管是经验值、历史业绩、还是能力圈,都足够为今后两只产品的平稳运作保驾护航。

从经验值来看,信达星奕新任基金经理李博在成为基金经理之前已具备9年的研究经验,前后覆盖化工、石化、环保、电子,有色等多个成长行业,对新能源产业链的各个细分领域均有自己的独到见解。

能力圈方面,冯明远主要覆盖电子、新能源、计算机、通讯、有色和高端制造六大领域。李博能力圈主要覆盖新能源车产业链(整车制造、锂矿等)、机械等高科技成长制造行业,且今年起逐渐拓展自己在AI和机器人板块的能力圈,历史在这些行业均获得较好的投资收益,基本能够实现对冯明远能力圈的覆盖及拓展。

从基金经理风格来看,信澳星奕混合基金此前一直重点布局汽车、新能源、机械、有色、电子、军工等大科技及高端制造板块,基金经理变更后,板块布局依然聚焦原有板块,有效做到风格不漂移,沿袭过往投资风格。

后续的操作计划和思路上,李博表示,“对上游资源的配置可能会少一些,整车这边维持一个相对比较高的配置,尤其是智能化做得比较靠前、投入比较领先的这些公司,他们在新一代车企的洗牌过程中将会起决定性作用。”

信澳科技创新一年定开新任基金经理吴凯是资深研究员出身,对新能源产业链上下游领域均有自己独到的见解。风格暴露上,其主要超配成长,相对低配价值、质量风格;行业选择上,其显著超配周期、科技行业。基金经理核心能力圈围绕电力设备行业展开,也会少量配置家用电器、机械设备、有色金属等行业。

信澳科技创新一年定开基金重点布局电子、汽车、新能源、机械、有色等大科技及高端制造板块,吴凯的能力圈可以做到对这些板块的基本覆盖。基金经理变更后,吴凯会发挥自身优势,聚焦新能源车产业链、智能驾驶、机器人、AI算力端和机械等板块的配置机会,挖掘相关领域估值被错杀的标的。

明星基金经理离任后,昔日在管产品的业绩走向往往是市场关注点。从信达澳亚基金安排的接任基金经理实力来看,冯明远卸任后基金产品有望更好地运作。

“科技股猎手”持续“减负”

在管规模较巅峰时大幅下降

此次再度卸任两只基金后,冯明远去年下半年以来已相继卸任六只产品的基金经理职务。

数据显示,此次离任两只产品基金经理后,冯明远在管基金产品减少至4只,合计管理规模约为127亿元,较巅峰时期420亿元的管理规模大幅“减负”。

2014年,冯明远加入信达澳亚基金,历任研究员、基金经理助理,后于2016年10月开始管理公募基金,管理的第一只基金便是当年三季度末规模仅为0.64亿的信澳新能源产业。如大家所知,后来这只基金成为其成名作。

到了2019年末,信澳新能源产业凭借重仓的电子股取得了较大超额收益,年度收益达到94.11%,在同类排名位居前列。冯明远也把股票型基金一年期、二年期、三年期的冠军均收入囊中,风头一时无两。

也是从那时起,他的投资风格被贴上“新能源或科技+持股极度分散+高仓位”的标签。他以“科技股猎手”著称,致力于挖掘细分行业的“隐形冠军”,一直保持着前十大重仓股在20-30%区间。

这种分散要求冯明远的股票池必须是同等规模基金经理的好几倍,因此他也以勤奋闻名于业内。优秀业绩和高知名度加持下,资金蜂拥买入。2020年一季度末,信澳新能源产业规模升至116.9亿元。

与此同时,冯明远管理的其他几只基金也吸引了大量投资者买入。2020年之后,冯明远挂帅多只新基金,均取得不俗的发行成绩。他的业绩排名同样居前,2020年和2021年,信澳新能源产业年度收益率分别为59.88%和45.37%。期间,该基金将重仓的核心转移至汽车零部件、锂电池材料、有色等新能源产业板块。

2022年1月15日,信澳智远三年持有期顺利成立,冯明远管理基金数量达到10只,随后的2022年6月末其在管规模达到419.93亿元的巅峰水平。

涨也新能源,跌也新能源。在2022年以及今年以来,伴随着新能源板块的深度调整,冯明远在管基金业绩未能延续持续上涨的势头。

与业绩走低相伴的,是在管规模的主动“减负”。直到去年上半年末,冯明远仍管理着10只基金。去年7月,他先是卸任信澳精华基金的基金经理。进入2023年,冯明远开始加速卸任产品。

今年1月13日起,冯明远不再担任信澳匠心臻选两年持有期混合的基金经理。2月3日起,冯明远又卸任信澳先进智造,由齐兴方单独管理。一时间关于冯明远离职的传言四起,随后离职消息被辟谣。

冯明远关于市场的最新公开看法出现在三季报中,他判断,消费电子行业已经走出了行业的最低谷,虽然全面复苏之路并不明晰,但在个别细分领域,如国产产品、VR/AR 领域,出现了久违的增长。他还认为,半导体领域的景气度也将随着下游消费电子需求的见底而回升。

明星基金经理离任频发

平台型基金公司成公募转型方向

事实上,对于信达澳亚基金而言,无论冯明远去留,都已做好了充分的应对准备。

近两年,信达澳亚基金广纳人才,新引入多位成熟基金经理。比如信澳量化先锋基金经理之一沈莉,曾就职于同泰基金。此外,信达澳亚还陆续纳入原红土创新基金投资总监助理朱然、汇丰晋信基金经理是星涛、从事固收投资的格林基金宋东旭。

从整个行业来看,公募基金规模不断扩张的同时,年内基金经理人员流动不止。WIND资讯数据显示,截至11月16日,今年以来已有123家基金公司280名基金经理离职,离任数量处于5年内同比高位,其中不乏多位知名基金经理。

从这些部分知名基金经理离职来看,有些选择奔私,有些选择继续公募行业发展,而今年选择“转会”的基金经理更多。

年初原恒越基金基金经理高楠因个人原因离任,后正式加盟永赢基金,担纲的新品正在发行。长城基金原明星基金经理何以广已经加盟兴证全球基金,从广发基金离任的苗宇加盟东方红资管,曾就职于工银瑞信的王君正加入华夏基金。在诺安基金任职长达9年的蔡宇滨入职招商基金。

此外,中银国际证券原基金经理白冰洋已入职富国基金。融通基金的基金经理彭炜,已转会到中欧基金。从宝盈基金离职的陈金伟已入职鹏华基金;从民生加银基金离职的金耀,从红土创新基金离职的石炯,均已加盟博时基金等。

天相投顾基金评价中心此前发表的研究报告认为,由于基金管理人运营管理、绩效考核压力、职业规划调整等因素,基金经理发生变动是公募行业发展过程中必然出现的现象。

天相投顾报告还倡议,基金管理人应完善人才培养体系、业绩考核制度和员工激励制度,优化人才资源配置,以期提高基金经理的从业稳定性,为投资者带来长期稳定收益。

记者了解到,越来越多的基金公司开始淡化个人品牌的打造,而更突出投研团队和公司,打造平台型基金公司

对此沪上一位公募人士表示,一方面,公募基金公司是以投研能力为立身之本,投研的核心是理念、框架体系和团队。虽然基金的业绩表现很大程度上取决于基金经理的能力和经验,但基金的成功运作离不开一整套专业投研体系的支持。重大战略性投资决策一般由投委会决议,行业和个股分析由研究员来提供,彼此分工非常明确。另一方面,公募基金公司的投研团队采取这种精细分工,可以把个人情绪化的因素降到最低从而控制投资风险。

编辑:小茉

审核:木鱼

版权声明

《中国基金报》对本平台所刊载的原创内容享有著作权,未经授权禁止转载,否则将追究法律责任。

授权转载合作联系人:于先生(电话:0755-82468670)