燃油附加费5日再下调!元旦出行成本下降飞去哪儿

2023-12-02

更新时间:2023-11-19 16:36:32作者:橙橘网

来源 : 梧桐树下V

记者: 西风

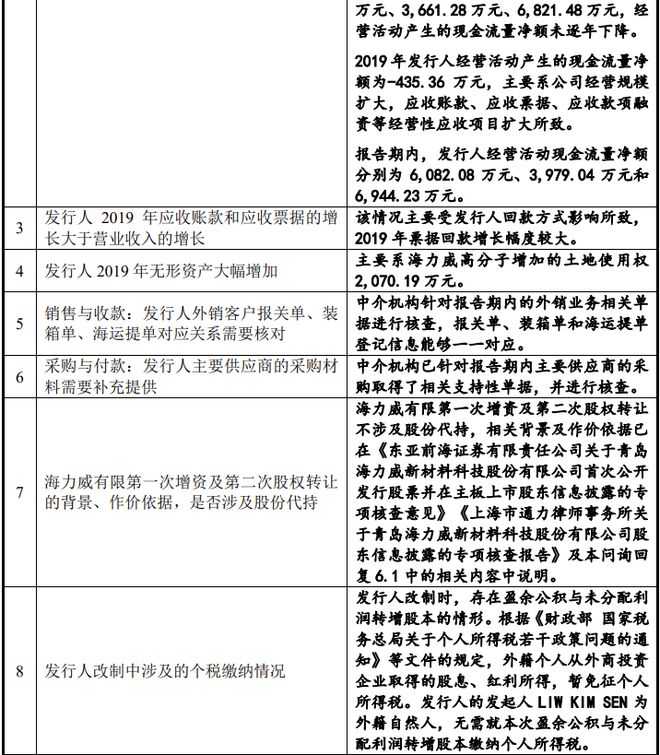

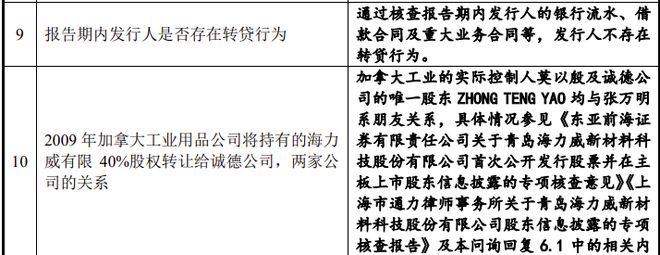

11月16日晚上,上交所公布对青岛海力威新材料科技股份有限公司主板IPO终止审核的决定,直接原因是公司及保荐机构东亚前海证券分别撤回申报/保荐。公司申报IPO于2023年3月4日获得受理,6月20日公布首轮问询回复。这IPO案例特别之处在于:2014 年至 2020 年期间,实控人张万明向朋友、员工、民间机构借款炒股亏损合计 3277万元,报告期初借款余额超过1亿元。

一、最近一年扣非净利润7044万元

公司主营业务围绕橡胶、聚氨酯、复合材料等高分子材料制品的研发、生产和销售,产品主要涵盖汽车和轨道交通两大应用领域,实现密封、防水、减振等功能。公司前身有限公司成立于2004年7月,2010年5月整体变更为股份有限公司,2015年12月21日,公司股票挂牌新三板,股票代码834835。2017年12月27日,公司股票终止挂牌。目前总股本1.08亿股。

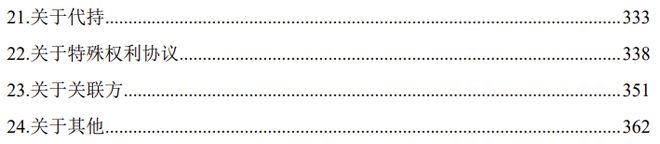

2020年、2021年、2022年,公司实现营业收入分别为39977万元、36568万元、40573万元,扣非归母净利润分别为7828万元、5554万元、7044万元。

二、选择的具体上市标准

发行人 2020 年、2021 年、2022 年以扣除非经常性损益前后的孰低的净利润分别为 7736万元、5554万元、7044万元,最近三年净利润为正且扣非前后孰低净利润累计为 2.03 亿元,最近一年扣非前后孰低净利润为 7044.12万元,最近三年经营活动产生的现金流量净额为 1.70 亿元,最近三年营业收入累计为 11.71 亿元,发行人选择适用《上海证券交易所股票上市规则》第 3.1.2条规定的上市标准中的“(一)最近 3 年净利润均为正,且最近 3 年净利润累计不低于 1.5 亿元,最近一年净利润不低于 6000 万元,最近 3 年经营活动产生的现金流量净额累计不低于 1 亿元或营业收入累计不低于 10 亿元”。

三、2022年末应收账款账面价值占2022年营业收入的55%

报告期各期末,应收账款余额分别为 16967万元、13374万元和22620 万元,占同期公司营业收入的比例分别为 42.44%、36.57%和 55.75%。

四、更换保荐机构支付了400万元违约金

2020年5月,公司聘请国元证券担任创业板IPO的辅导机构,2020年7月解除辅导关系,并向国元证券支付400万元违约金、20万元辅导费用。与国元证券解除辅导关系后的当月,公司另行聘请东亚前海证券作为上市辅导机构,并将创业板IPO改为申报科创板IPO。

首轮问询回复“1、关于前次辅导“详细披露了更换保荐机构的原因、国元证券尽职调查发现的问题。

一、公司聘请国元证券担任辅导机构 2 个月内解除辅导关系且支付了大额违约金的原因,“保荐机构重视程度、项目推进效率”的具体含义,公司申报板块因素对于解除辅导关系的影响

(一)公司聘请国元证券担任辅导机构 2 个月内解除辅导关系且支付了大额违约金的原因

2018 年 6 月,公司与国元证券开始合作并签署了《关于青岛海力威新材料科技股份有限公司辅导及首次公开发行股票并上市之全面合作协议》(以下简称“《合作协议》”)。《合作协议》约定,公司聘请国元证券作为保荐机构的保荐费为人民币 400 万元,如公司无故终止协议,国元证券已收的费用不予退还,且公司需向国元证券支付与保荐费用等额的违约金。

2020 年 5 月,公司与国元证券签署了《股票发行与上市辅导协议》,根据该协议的约定,国元证券向公司收取辅导费 40 万元,自辅导备案材料在中国证监会青岛监管局备案登记之日起 5 个工作日内支付辅导费用 20 万元,辅导验收通过后 5 个工作日内支付剩余辅导费用 20 万元;次月,国元证券向中国证监会青岛监管局报送了海力威辅导备案材料。

2020 年 7 月,公司在与东亚前海证券多次接触、商讨后,决定将上市申报板块由国元证券建议的创业板变更为科创板,并另行聘请东亚前海证券作为上市辅导机构;同月,公司与东亚前海证券签订了《首次公开发行股票辅导协议》,与国元证券签署了《终止上市辅导协议》,约定终止公司与国元证券于 2018 年6 月签署的《合作协议》以及 2020 年 5 月签署的《股票发行与上市辅导协议》。公司在与国元证券终止合作的同时,向国元证券支付了违约金 400 万元及辅导费用 20 万元。

综上,国元证券 2018 年开始即为公司提供前期辅导工作,前期尽调及梳理工作有所进展后,于提交辅导备案前签署辅导协议,系目前市场的通行做法。公司与国元证券终止合作并向其支付违约金是基于 2018 年双方签订的协议,公司作出更换辅导机构的决定后按照前期签署的协议对国元证券进行赔偿。

(二)“保荐机构重视程度、项目推进效率”的具体含义,公司申报板块因素对于解除辅导关系的影响

公司在选择辅导机构的过程中,综合考虑保荐机构的重视程度、项目推进效率及公司申报板块等因素;其中,“保荐机构重视程度、项目推进效率”主要是指:IPO 业务为东亚前海证券重点突破业务之一,东亚前海证券高度重视。为高效推进本项目,东亚前海证券总经理牵头协调项目的推进事项。此外,东亚前海证券为项目配备了充足的项目人员,较大程度保证了项目推进的效率。

东亚前海证券向发行人建议的上市申报板块为科创板,而国元证券建议的为创业板。考虑到当时科创板的审核效率及估值情况,对发行人而言,科创板较创业板更具吸引力,因此申报板块对发行人更换保荐机构有一定的影响。

发行人更换辅导机构后,在后续的辅导过程中,随着科创板相关规则不断出台,科创板对企业的科创属性提出了更高的要求。经发行人对照科创板相关规则审慎评估并与相关中介机构沟通后,最终决定将上市申报板块由科创板调整为主板。

二、国元证券 2020 年 5 月-7 月辅导进程,辅导过程中发现的问题及解决情况,国元证券就本项目履行的尽职调查、质控、内核过程及提出或关注的问题

(一)国元证券 2020 年 5 月-7 月辅导进程,辅导过程中发现的问题及解决情况

1、国元证券 2020 年 5 月-7 月辅导进程

2020 年 5 月,国元证券与海力威签署了《股票发行与上市辅导协议》;2020年 6 月,海力威在中国证监会青岛监管局进行了辅导备案登记;2020 年 7 月,国元证券与海力威签署了《终止上市辅导协议》;同月,国元证券向中国证监会青岛监管局报送了《关于终止对青岛海力威新材料科技股份有限公司辅导的报告》。因国元证券对海力威的辅导时间较短,辅导期间未出具相关的辅导进展报告。

2、国元证券在辅导过程中发现的问题及解决情况

国元证券在辅导过程中(2020 年 5 月-7 月)发现的主要问题:1、客户及供应商走访核查尚未完成;2、募集资金投资项目备案及环评尚未完成。前述问题在解除辅导关系前均未完成。

(二)国元证券就本项目履行的尽职调查、质控、内核过程及提出或关注的问题

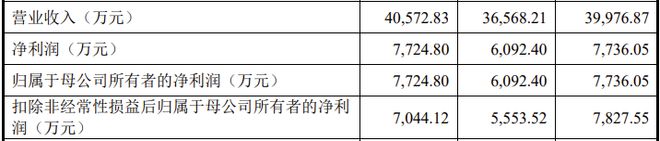

国元证券将本项目提交立项后,于辅导期间终止本项目,并未提交内核。国元证券在本项目尽职调查及质控立项过程中关注的主要问题及后续解决情况如下:

上述问题仅是国元证券在尽职调查或者质控立项过程中关注的问题,国元证券并非因上述问题终止对发行人的辅导。本次尽调过程中,中介机构对国元证券关注的上述问题进行了逐项核查。经核查,中介机构认为,上述问题对发行人发行上市条件不构成重大影响。

三、公司与东亚前海证券的接洽过程、对应时间及双方主要参与人员,是否经由国元证券相关人员推荐

公司与东亚前海证券的接洽过程具体如下表:

公司与东亚前海证券的接洽过程均由双方相关人员直接参与,不存在经由国元证券推荐的情形。

五、2014 年至 2020 年期间,实控人张万明借款炒股亏损合计 3277万元,报告期初借款余额超过1亿元

公司控股股东为青岛环力投资有限公司,实际控制人为张万明、李素滨夫妇。张万明,1968年出生,毕业于青岛科技大学高分子材料专业,长江商学院EMBA,高级工程师,现任公司董事长、总经理。

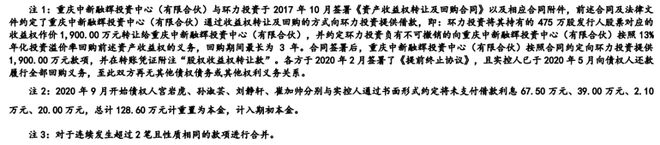

首轮问询回复“2、关于实控人大额负债“详细披露了实控人向员工、民间机构、朋友借款炒股且巨额亏损的事实。

一、报告期内实控人张万明、李素滨夫妇存在借款的发生背景、出借人及与实控人的关系、借款金额、借款时间、借款利率、还款约定、所获资金去向、还款资金来源,是否签署借款合同,是否存在资金体外循环的情形

报告期内实控人张万明、李素滨夫妇及环力投资的资金流水情况如下:

报告期初实控人张万明因证券投资交易亏损等原因形成个人借款余额共计11,271.00 万元,报告期内净偿还本金和支付利息合计 8,228.16 万元,其中本金7,357.00 万元和利息 871.16 万元,以房抵债 1,100.00 万元。截至报告期末,剩余借款余额为 2,814.00 万元。

报告期内净偿还本金和支付利息的资金 8,228.16 万元的主要来源包括:转让海力威股权净额 4,537.64 万元、现金分红净额 2,493.10 万元、收回期初出借给朋友的借款 877.70 万元、出售房产给债权人的收入 700.00 万元。

有关实控人张万明、李素滨夫妇及环力投资期初借款形成背景、报告期内新增借入和偿还借款的具体情况如下:

1、报告期内实控人张万明、李素滨夫妇存在借款的发生背景

报告期初实控人张万明存在较大金额的借款。2015 年张万明开始借款进行证券交易,借款对象为公司员工、朋友和民间借贷机构。2020 年 9 月至报告期末,张万明未新增借款进行证券交易。2014 年至 2020 年期间,张万明证券交易产生较大金额的亏损,亏损金额合计 3,277.38 万元,借款产生利息共计支付4,997.36 万元。至报告期初,张万明个人借款余额共计 11,271.00 万元。

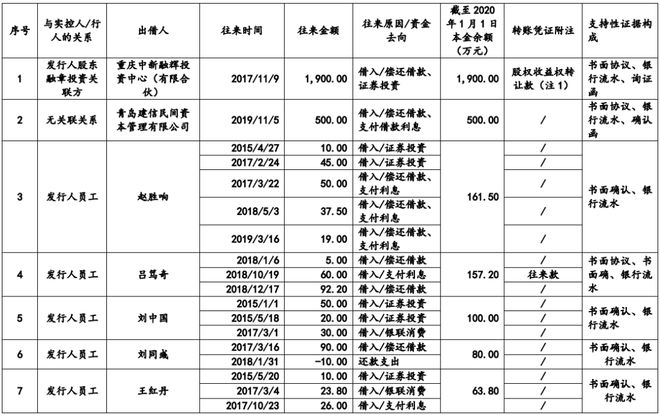

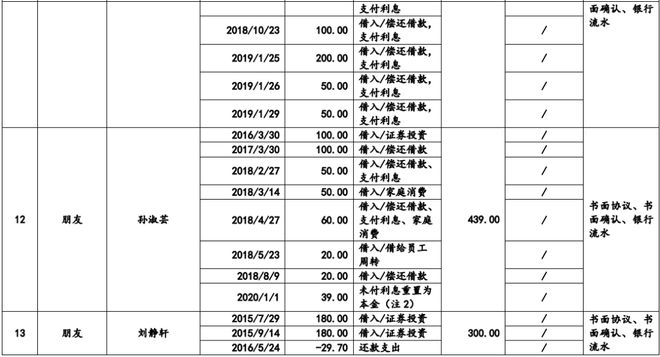

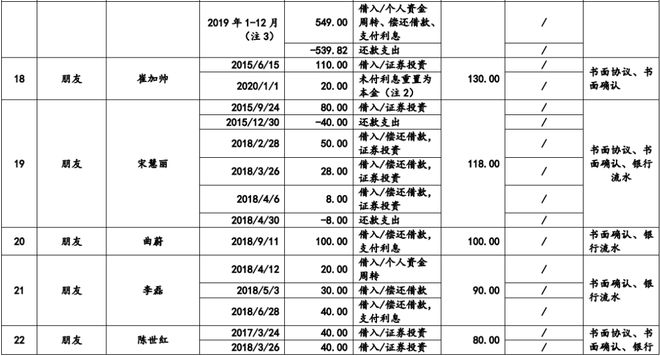

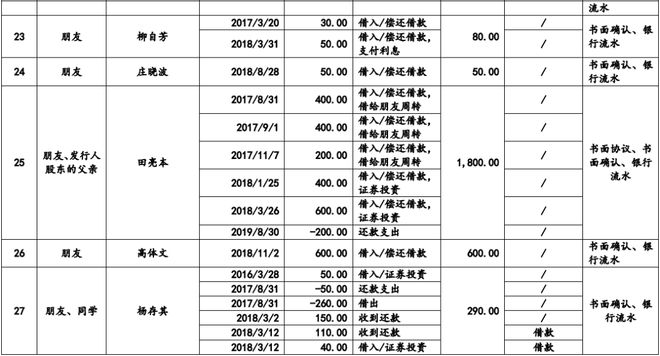

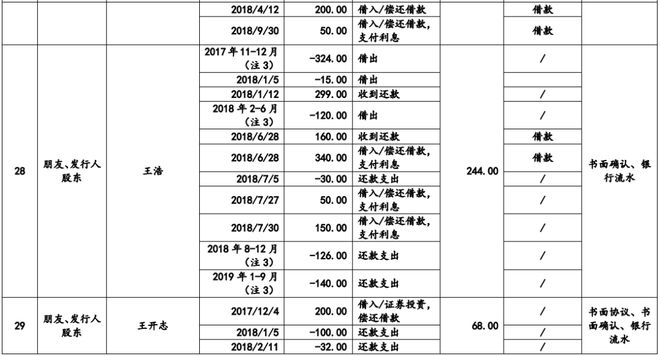

报告期期初实控人张万明对外负债本金 11,271.00 万元,系报告期前张万明向发行人员工、其朋友和民间借贷机构借款所形成,期初借款余额形成具体情况如下(下表按 50 万元以上借款对象列示):

2、报告期内实控人张万明、李素滨夫妇(含控股股东环力投资)借入和偿还借款的相关情况

报告期内实控人张万明借入和偿还借款的整体情况如下:

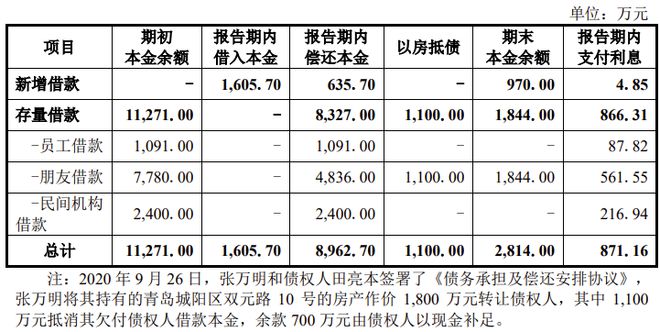

(1)报告期内新增借款的具体情况

报告期内,实控人借入本金累计 1,605.70 万元,累计偿还本金 635.70 万元,报告期末余额 970.00 万元。新增借款的具体情况如下:

上述借款中,共计 535.70 万元的借款没有约定利息,原因系出借人与实控人关系友好,提供资金给实控人作为短期资金周转。

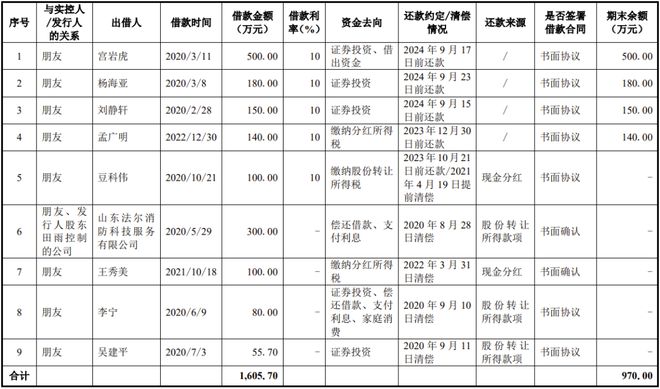

(2)报告期内清偿存量借款的具体情况

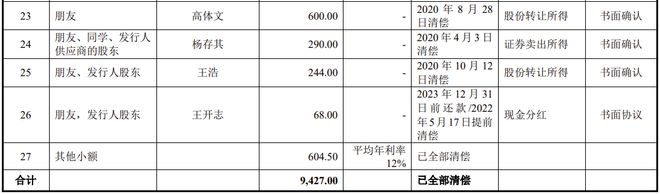

报告期初实控人存量借款本金余额 11,271.00 万元,报告期内累计偿还本金8,327.00 万元,并以房产抵偿本金 1,100.00 万元,共计清偿本金 9,427.00 万元,截至报告期末尚未清偿的存量借款本金余额 1,844.00 万元。报告期内清偿的存量借款中金额 50.00 万元及以上的具体情况如下:

报告期内实控人偿还了期初存量借款本金 9,427.00 万元。上述借款中,共计3,002.00 万元的借款没有约定利息,原因系出借人与实控人关系密切,提供资金给张万明作为资金周转。出借人中杨存其是发行人供应商的股东,有关信息详见本回复 16.1 题第(3)问的回复。

3、报告期内实控人向外借出资金和收回借出资金的情况

报告期初实控人存在向外借出资金的情况,借出资金主要用于朋友、发行人员工的资金周转。截至报告期末,实控人对外借出资金已全部收回。

报告期内实控人张万明向外借出资金收回借出资金的整体情况如下:

为尽快回收借出资金用于偿还自身借款,实控人对存量借出资金仅收回本金,未收取利息。截至报告期末,实控人存量借出资金已全部收回。

4、是否存在资金体外循环的情形

实控人张万明、李素滨夫妇借款主要用于个人证券投资、偿还借款本息以及家庭消费。报告期内实控人的借贷系实控人个人行为,不存在利用发行人资金的情况,不存在实控人通过体外资金循环进行账外经营的情形,不存在实控人与发行人的客户、供应商进行不正当利益交换的情形。

二、以时间顺序列表说明实控人进行证券交易并形成亏损的具体过程并提供相关证据

(1)一般证券账户及两融证券账户

实控人张万明持有一般证券账户:A45***4133 和 010***8742,资金账户2***968;两融证券账户:E02***4521 以及 060***8351,信用资金账户 6****0103。

2014 年至 2020 年期间,上述账户证券交易盈亏情况如下:

实控人张万明的一般证券账户和两融证券账户在2014年至2020年期间的证券交易累计亏损共计 1,319.60 万元。

对于一般证券账户,实控人提供了相应证券交易对账单。对于两融账户,实控人提供了相应融资融券账户对账单。根据对账单上的交易明细,分别统计每只股票的买入情况和卖出情况,从而计算出个股交易的盈亏,并将个股交易的盈亏情况按照年度进行归集,汇总出证券交易各年度的盈亏情况。

(2)场外配资

2016 年至 2018 年期间,实控人张万明通过场外配资进行证券交易,具体盈亏情况如下:

实控人张万明通过场外配资证券交易形成的亏损共计 1,957.77 万元,由证券交易亏损 1,617.51 万元和支付服务费用 340.26 万元构成。

对于场外配资,取得的证据为实控人与相关配资机构的合作协议,与配资机构相关工作人员的访谈记录,取得配资机构出具的 2016 年至 2018 年实控人通过配资账户进行证券交易盈亏情况的说明,相关证券交易记录(由于配资证券账户属于配资机构控制的个人名下,已在 2020 年之前注销,无法获取证券公司打印的交易记录,因此该交易记录由配资机构提供),并通过与实控人有关银行账户流水进行匹配验证。

综上,2014 年至 2020 年期间实控人张万明进行证券交易累计形成亏损3,277.38 万元。

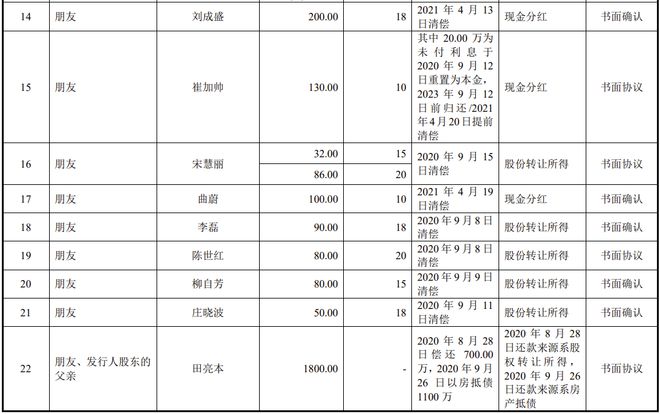

三、公司实控人剩余借款到期日期主要聚集于 2024 年 9 月的原因,设置远高于银行同期贷款利率的原因

截至报告期末,实控人剩余借款的具体情况如下:

如上表所示,向宫岩虎、刘静轩、孙淑芸、刘才甲和杨海亚 5 名出借人的借款的还款期限均为 2024 年 9 月,原因是实控人接受保荐机构、发行人律师、申报会计师等中介机构的建议所致。根据中介机构关于积极清偿历史债务的建议,在 2020 年 8-9 月期间,实控人通过转让控股股东持有的发行人股份获取资金并清偿了大部分前期借款。由于当时实控人资金不足,上述 5 笔借款未能清偿。2020年 9 月,实控人分别与上述 5 名出借人协商约定将未偿还利息重置为本金,并延展还款期限 3 年,即 2023 年 9 月偿还借款。2022 年 2 月,实控人分别与上述 5名出借人再次协商并签署借款展期协议,将原 2023 年 9 月到期的借款期限延展至 2024 年 9 月。

实控人剩余借款的利率高于银行同期贷款利率,因为借款利率参考民间借贷利率。由于银行对贷款的授信、风控建立了严格的审核制度,信用风险相对较低,而民间借贷的信用风险较高,因此民间借贷的利率通常高于银行贷款利率。实控人向民间借贷机构借款的利率为 13%-15%,实控人与上述债权人参考该利率水平,将借款利率约定为 10%-12%,属于民间借贷利率正常水平。

四、结合个人征信报告说明发行人实控人张万明、李素滨夫妇的借贷、担保和抵质押情况,是否存在应披露未披露的负债或担保事项

根据招股书“第八节 公司治理与独立性”之“七 关联方、关联关系及关联交易”之“(二) 关联交易 3、偶发性关联交易”中披露,发行人实控人的关联担保如下:

根据截至 2023 年 4 月 18 日张万明的个人信用报告显示,其为海力威提供 4项担保,担保金额分别为 2,700.00 万元、6,600.00 万元、8,800.00 万元、4,500.00万元;为海力威高分子提供 1 项担保,担保金额为 7,480.00 万元;为海力威纳米科技提供 1 项担保,担保金额为 4,000.00 万元。上述担保事项均已在招股书相关部分披露。

根据截至 2023 年 4 月 10 日李素滨的个人信用报告显示,其为海力威提供 2项担保,担保金额分别为 2,700.00 万元、8,800.00 万元;为海力威纳米科技提供1 项担保,担保金额为 4,000.00 万元。上述担保事项均已在招股书相关部分披露。

除上述担保外,招股书已披露的部分担保未在张万明、李素滨的个人信用报告上显示,原因包括:①部分担保已于个人信用报告打印前履行完毕;②银行担保信息未能完全和征信系统同步所致。此外,张万明、李素滨还存在一项商业住房贷款担保,该担保无需在招股说明书中披露。

综上所述,根据核查张万明、李素滨的个人信用报告及相关借款、担保协议,不存在应披露未披露的负债或担保事项。

五、结合实控人名下房产可变现价值和流动性,以及发行人分红可行性等,分析实控人的偿债能力

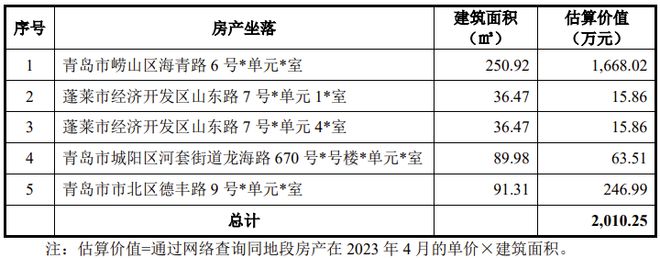

实控人名下房产可变现价值的估算情况如下:

如上表所示,实控人名下房产可变现价值约为 2,010.25 万元。上述房产均为商品房住宅,具有较好的流动性。

报告期各期末,公司未分配利润分别为 15,671.50 万元、17,817.90 万元和22,858.02 万元,累计未分配利润逐年增长,具备分红条件。截至报告期末,实控人通过控股股东持股 37.78%,对应未分配利润约 8,635.76 万元。2019 年以来发行人累计现金分红 1.08 亿元,实控人通过控股股东累计取得现金分红 4,365.12万元,平均每年约 1,091.28 万元。发行人经营业绩稳定,具备分红的可行性。

综上所述,实控人名下房产和发行人分红足以覆盖未到期借款,具有较强的偿债能力。

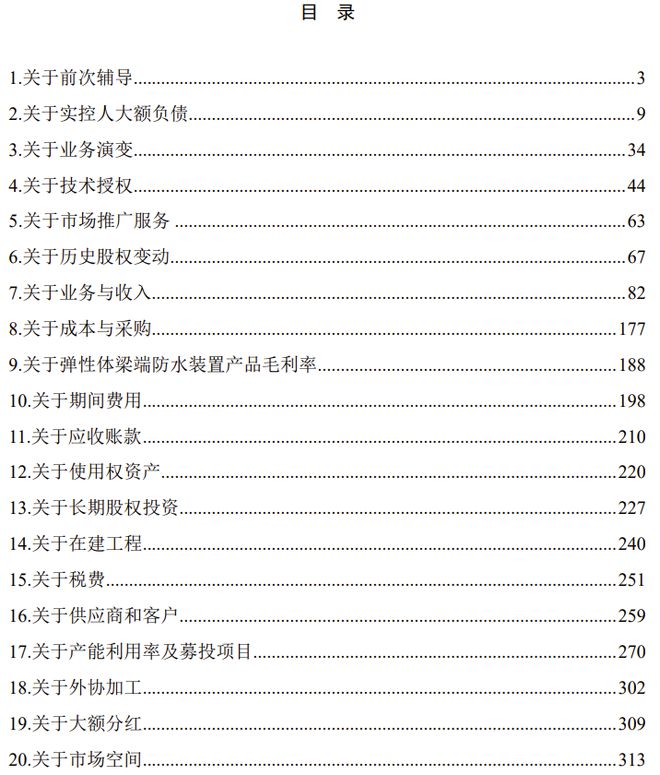

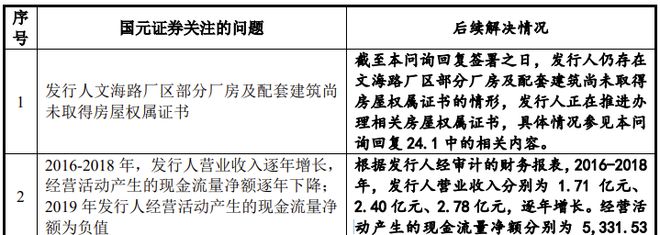

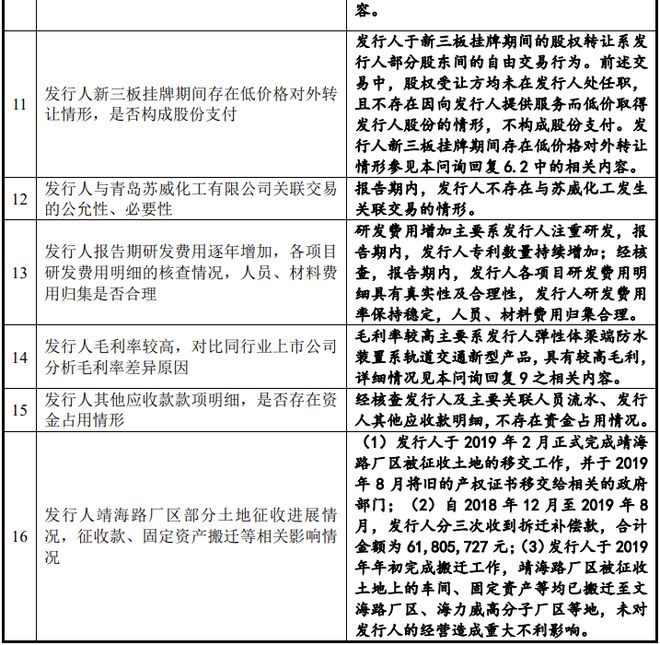

六、首轮问询问题目录