燃油附加费5日再下调!元旦出行成本下降飞去哪儿

2023-12-02

更新时间:2023-11-21 08:54:27作者:橙橘网

出品丨妙投APP

作者丨李赓

头图丨视觉中国

核心看点: 赛力斯短期销量的跃升,主因是华为光环笼罩。新M7近期的确获得了一定销量,但后续仍处于国内竞争最激烈的新能源市场价格段; 华为的合作,为汽车厂商带来了独有的产品竞争力,但即便是华为,也无法填平赛力斯相应的短板; 华为所能推动的智能竞赛,目前仍然只是汽车产品中的加分项。智能中短期内无力完全颠覆汽车行业,更难以成为华为小米的新支撑。

11月初,多家新能源车企披露了10月份销量数据,在比亚迪继续一家独大的局面下,自主车企继续侵蚀合资车企的市场份额。单从二级市场的角度看,国内汽车板块的热度均聚集在了一家车企——赛力斯身上。

综合今年9/10月各车企批发销量、销量环比变化,更能看出赛力斯股价上涨的“诡异”。

赛力斯虽然在10月实现了销量的环比大幅上涨,但实际销量也不过1.46万辆/月,实际销量增幅还不如同期股价跌了3.76%的长城汽车;即便只看销量环比变化,同期上涨了30.7%的小鹏、上涨了15.6%的吉利、上涨了15.2%的零跑,股价不仅没有上涨反而继续下跌。

就造车能力和行业内部的竞争力而言,做一个形象的比喻:明明有一堆“西瓜”,市场却偏偏挑了颗“芝麻”来炒。

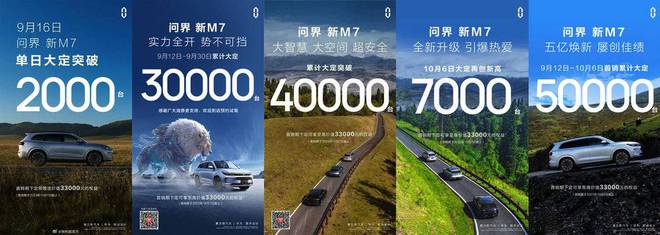

本次问界新M7上市,赛力斯和华为双方的宣传攻势全程拉满,大定数量多次宣传

很显然,相比近期销量提升,华为常务董事、终端BG CEO、智能汽车解决方案BU 董事长、智能终端与智能汽车部件IRB主任(官网头衔)余承东在问界M7新车发布之后的多轮造势,以及华为近期在自身手机、芯片产品的强势表现和超高的消费者认同度,才是赛力斯本轮股价大涨的主动力。

但站在当前这个时间点,无论是为了解答后续赛力斯的市场价值将呈现哪种走势,还是以赛力斯的产品销量异动瞥见中国汽车市场的部分发展趋势,都要从三个投资者亟需了解的问题入手:

赛力斯为什么能够实现销量上的快速上涨?这种趋势能否持续?

销量的提升,能否成为赛力斯经营状况的转折点?

华为以及未来小米的加入,究竟会对中国汽车市场产生怎样的影响?

接下来,就让我们逐一展开进行分析。

赛力斯新M7大卖背后,不是奇迹

首先需要重点研究的,肯定是赛力斯今年10月批发销量的快速变化。

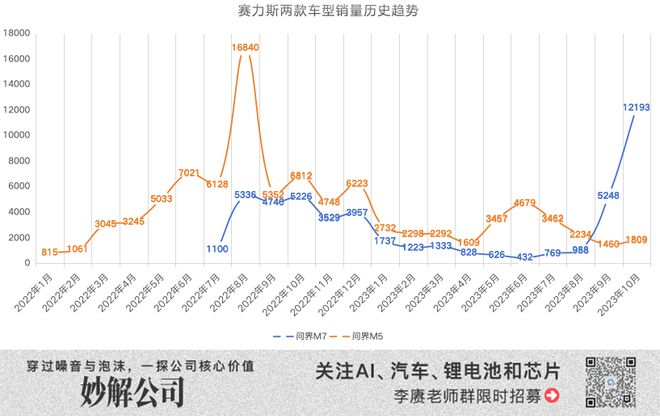

满打满算,赛力斯与华为的合作是从2022年初起步的,其首款车型为26万元起售的问界M5,到2022年7月另外上市了32万元起售的问界M7。其中问界品牌整体的销量高峰出现在2022年8-10月,月均销量均已过万。

随后便陷入了“跌跌不休”的状态,今年9-10月的销量连续环比上涨超过100%,靠的就是“新M7”上市带来的新销量。

那么新M7究竟改变了什么呢?简而言之,就是“上刺刀”。

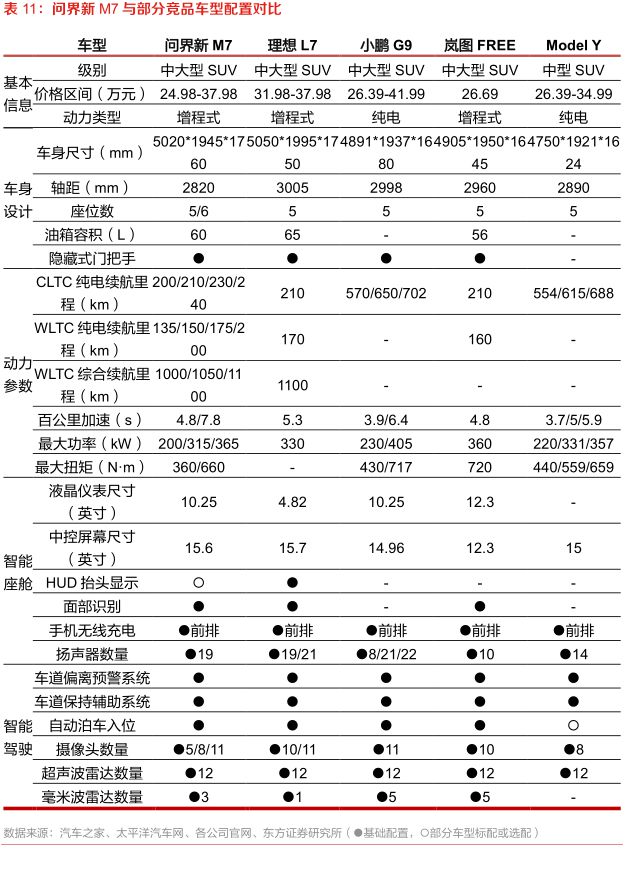

“老”M7上市之初起售价为31.98万元,在上市3个月后主动降价3万元到28.98万元。而“新”M7在华为对外号称投了5个亿做研发,针对底盘和性能,空间设计和布局,以及最重要的智能驾驶等方面都做了升级的前提下,在全新的五座版(原来只有七座)最低配上,做到了24.98万元起售价。

这个价格,目前恰恰也是尺寸小一号、整体市场定位更低的问界M5的起售价。哪怕要挤死自家另一款产品生存空间,也要降价的做法,拉满了消费者的期待,也间接打压了赛力斯今年6月之后的产品销量。

除了价格变动之外,M7的“新”还体现在智能驾驶和智能座舱上。“旧”M7之前使用的是博世的智能驾驶辅助方案,只有车机使用了华为的系统,而更早发布的M5反而早早地用上了HUAWEI ADS 2.0智能驾驶辅助方案。到了“新”M7,终于也搭载上了跟M5一样的智能驾驶辅助方案,并且也增加了一颗激光雷达,具有高速、城区、泊车等场景下的智能辅助驾驶能力。

对于广大消费者来说,“买问界M5还是买问界新M7”不是一个选择题,而是一个必选题(当然选问界M7)。同一车企,两款尺寸不同的车型在定价上完全相同,绝对是一种资源上的浪费。

赛力斯(华为肯定也参与其中)哪怕威胁到M5也要让M7降价、有市场竞争力,最终目标是赢下“外部战争”。

从今年1月开始,汽车行业中“价格战”就已经如火如荼地展开,从特斯拉降价,再到小鹏、理想等新势力,还有比亚迪、吉利、长城等传统车企,新能源车企的主力车型基本都降价了5-10%。

断臂求生似的价格大乱斗中,问界“犹豫着”落了下风。在今年5月初问界M7价格还在32万起的时候,特斯拉的Model Y通过降价已经成为了其全新的竞争对手。

原本比问界定价更高的车型纷纷降价的同时,国内新能源汽车市场众多的新车型也“刷新”到了问界两款车型的位置附近。

就拿公开场合对于问界一举一动非常敏感的理想来说。问界M7刚上市时,由于空间差不多大,很多消费者会把问界M7(老款)和理想ONE放在一起比较,前者凭借价格和配置优势,还能在销量上压一头。

随着理想将其产品替换为“L7、L8、L9”的组合产品,尤其是其中的“L7”在诸多规格和参数上与问界M7非常相近,且更突出舒适性、适合多娃家庭,起售价格也仅为32万的情况下,直接打压了2023年初问界M7的销量。

所以当我们再次看回“新”M7,其初期销量的成功就显得更加顺理成章。以与老对手“理想L7”的对比为例,现如今配置相近、价格更便宜的变成了“新”M7。

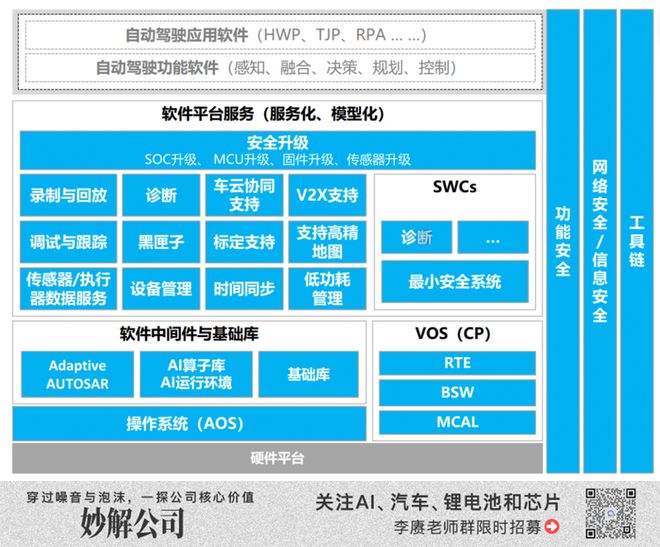

更不要提由华为操刀部分的软硬件、系统给“新”M7带来的加成。就拿新M7智能驾驶能力的硬件“根源”华为MDC平台为例,就是后者自研打造的一整套软硬件带生态的智能驾驶系统。

以MDC 610为例,其主控芯片采用一颗Ascend 610+一颗英飞凌TC397的组合,能够提供200 Tops(INT8)的AI算力。

并且还整体配套了华为自主研发的软件平台体系,通过对于整个软件架构的自我设计和定义,华为最终在系统层面就能够实现更加敏捷的反馈,和更稳定安全地运行。华为在建构车上系统的同时,还为这套软硬件系统配备了相应的工具链,其中就包括AI集成开发环境,还有自动驾驶模拟。

如此完整的软硬件开发能力,纵观其他国内车企,实在难望其项背。虽然关于赛力斯产品中的许多技术源自于东风小康,甚至产品的部分细节上始终存在争议(例如M7的轴距与M5一致,比竞品都要短上许多),但华为在智能座舱和智能驾驶上的强大,的确很大程度上帮新M7实现了“逆袭”。

随之而来的新问题在于:只要降价足够多,雪铁龙C6都能上新闻头条,但通过降价带来的销量,真能够扭转赛力斯此前的经营颓势么?

赛力斯,这次可以活过来么?

10月6日晚间,华为常务董事、终端BG CEO、智能汽车解决方案董事长余承东在朋友圈一度感慨:“起死回生,真不容易!”。结果到了10月底,赛力斯就公布了其三季度财报,情况可以概括为“继续恶化”。

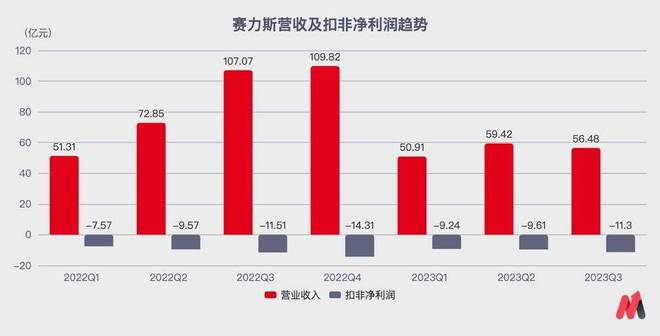

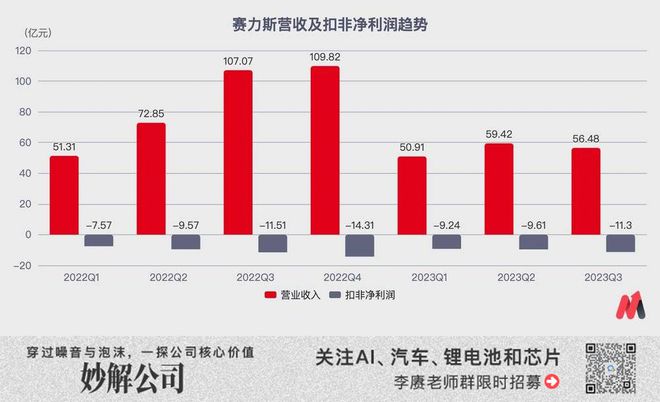

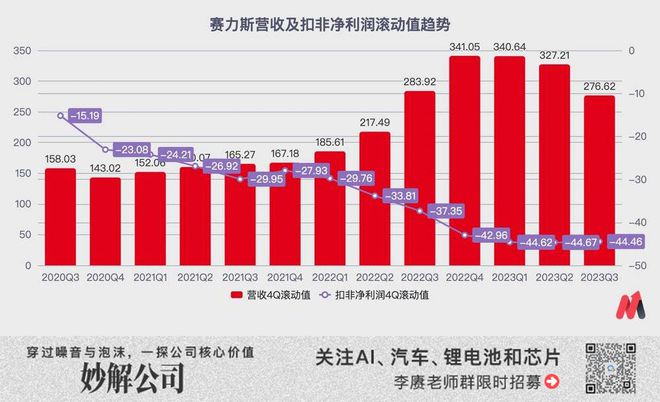

即便是与华为合作打造问界品牌,有效提升自身汽车产品销量的一年多以来,赛力斯始终处于亏损状态。进一步将营收和扣非净利润代入到滚动趋势图中,趋势更为明显。

在滚动值抹平了汽车市场季节性的销售波动之后,赛力斯整体的财务结果呈现出清晰的营收与扣非净利润背离结构,简而言之,就是“越卖越亏”。

形成这一结果的因素很多,其中就包括了上文已经提到的竞争激烈、自家车型多次主动降价。随着“加量还减价”的新M7持续上量,赛力斯单车的利润空间必然进一步下降,未来2-3个季度内,财务结果中的滚动营收和滚动扣非净利润大概率将进一步背离。

赛力斯想要逃脱当下的困境,十分困难,尤其是销量、价格与销量的死结:销量不上去,无法摊薄成本,只能继续亏钱;不降低售价,产品没有足够的市场竞争力,销量自然上不去;一旦降低售价,每一台车的亏本金额就会更多,就需要更多销量来控制成本。

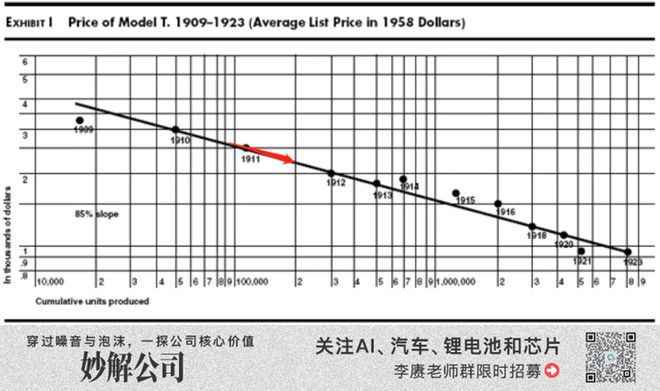

单一车型的平均成本随着累计制造量提升而下降(第一个箭头是营收平衡点,第二个箭头是10%净利润点)

参考妙投两年前另外一篇深案例《造车新势力的危机即将再次来临?》中的汽车行业成本预测“赖特模型”,按照赛力斯当前的产品结构和毛利润率(问界M7原先售价28.98万元,财报车均亏损1.4万元,实际成本按照30.4万元计算,现如今的售价为25万元,差距5.5万元),其问界M7必须要累计卖出超过10万辆,才能够实现这款产品的营收平衡;假如在这之上想要再争取10%的净利润空间,那么就需要多累积生产10万辆车。

考虑到赛力斯目前仍比较有限的产能(新M7目前产能仅有每日600辆,后续有望扩充至每日800辆,后续新产线需要明年才开始建设产量爬升。10万辆生产任务需要5-6个月才能完成,20万辆最快也要9-10个月才能完成),能否达成上述目标,必须要看赛力斯能否在如此长的时间里保持相对的市场竞争力。

这一考验,自然也要看其他车企在相似价位、相似定位上的市场表现,但更关键的是要看赛力斯自身经营和应对能力。

在这一点上,赛力斯过往的表现实在乏善可陈。以问界M5为例,其销量只上涨了8个月,便陷入了持续的下滑态势,配合这次新M7上市,M5迟迟没有做价格调整;而M7在更新换代之前,更是面世第二个月就开始卖不动,也没有学其他新势力搞降价把旧款“清仓”。

即便官方公布的、不可以退的大定用户销量真实,在这部分消费者之后,新M7的销量从何处来?仍是一个巨大的问号,更不要说后续定位更豪华、预计12月面世的问界M9。

比起越算越让人揪心的销量目标,更麻烦的是,可供赛力斯继续亏本,支撑下去的资金正在变得越来越少。

在这之前,赛力斯曾在2021年6月、2022年7月分别在A股进行定向增发,当时增发的价格为46元/股和52元/股,参与这两次定增的券商与基金,直接被套牢到了今年9月(赛力斯的股价猛涨跟这些机构想解套、抬轿子不无关系)。

外部融资不易,加上自身经营净利润持续亏损,持续消耗着赛力斯的“元气”:其所有者权益在2023年三季度末仅剩下65亿元,参考其最近几个季度的经营状况及市场策略,接下来的每个季度亏损额很可能还会在10亿元左右。假如不融资的话,只需一年半,赛力斯将再次复现当年蔚来汽车所有者权益为负的结果。

所以综合看来,赛力斯在继续钻研产品,想办法获得消费者认可的同时,大概率还会尝试再次从二级市场进行融资。后续其财务仍可能会出现(财报净利润亏损严重、所有者权益为负、现金流断裂)等情况,均有可能造成其市场价值剧烈波动。

在赛力斯自身经营之外,来自华为的影响同样值得重点关注。正如我们开篇提到的,赛力斯近期的二级市场行情与华为,尤其是余承东的多番热点有着紧密的联系。

所以有一种假设,投资者不得不考虑:如果未来华为与赛力斯不那么亲近,或者前者不再如此大力度宣传赛力斯怎么办?

在上个星期,华为汽车智选车模式下的第二个品牌,由华为与奇瑞一起打造,同属于“界”字辈的“智界”登场,还带来了其首款纯电轿跑S7的预售。它的出现也预告了,未来由华为终端业务集团主导,华为主导产品定义研发和设计,车辆在华为终端渠道中销售的这套体系中,不会只有赛力斯。

考虑到国内汽车行业日益加剧的竞争烈度,华为在智选车业务中,大概率也会学习其他车企,想尽办法促成爆品。到那个时候,智选车中的多个品牌如何一碗水端平,将是一个大大的疑问(如果赛力斯产品竞争力不足,华为相关资源的投入或许会有所转向)。

即便上述最糟糕的情况不发生,新品牌的加入也将给赛力斯靠与华为强绑定获得的市场价值,带来巨大的不确定因素。例如接下来“智界”新车发布,发布会上除了提及S7,是否还会出现问界?如果缺席,是否有可能被外界解读为“华为和赛力斯渐行渐远”?都值得投资者担忧一番。

结合赛力斯自身的种种情况来看,其目前所13.16的PB水平,实在难以找到支撑点。相反,未来市场价值下行的风险点异常多,重现2023年初的股价降幅亦有可能,包括且不限于:

未来几个月内,新M7销量趋势明朗化,在激烈的市场竞争中再次趋于平缓甚至下滑;

赛力斯为了保证自身的运营能力,再次以较低价格定向增发其股票;

过往增发的大股东,在赛力斯目前股价较高的时期,大规模减持;

新M9上市之后,销量不佳;

其他传统车企加入华为智选车联盟之后,影响赛力斯出镜频率;

综合看来,现在放言“赛力斯活过来了”,实在早了点。

华为,仍是搅局者,而非颠覆者

分析完赛力斯,最后来聊聊华为。虽然后者并没有公开上市,但其对于国内汽车市场的影响力还在变大。从本质上来看,中国乘用汽车目前产品的组成,基本可以分为3部分:汽车传统硬件、汽车体验软件、汽车未来能力。

汽车传统硬件就是汽车的车壳、发动机、电机、三电、电池、悬挂等基础硬件;汽车体验软件包括内饰的整体设计,各种数字化显示屏配套的软件升级,以及各种沙发彩电大冰箱;未来能力主要特指高等级的智能驾驶功能。

在经历了数十年的历练之后,中国汽车产业在第一项上,具备了极强的产业能力。换言之,任何车企,哪怕是新势力。只要挖人、砸钱、砸时间,都能够解决好其中的挑战。未来国产车在这一部分的差距只会越来越小。

区别更大的是后两项,软件不是传统汽车的强项,也没有充足的人才储备;体验方面,则是看车企对于消费者、对于市场需求的理解。最后的智能驾驶部分,说白了就是要不断研发,堆叠硬件、传感器、数据、技术,一步步实现自动驾驶。

华为目前在部分电子设备、软件系统的制作、部分智能能力的实现上,较传统车企有一定优势。但这仍不足以颠覆汽车这个极度重资产的行业。

根据华为2022年的相关经营报告,2022年营收20.77亿元,占全部营收的0.32%,几乎可以忽略不计,同时汽车业务上的相关研发支出超103亿元,也就是说汽车业务净亏损达82亿元之多。如何才能一步步让汽车业务实现盈亏平衡,华为尚且需要思考甚至挣扎一番。更不要提打算深入重资产的汽车行业,自建工厂造车、目前还没有真正进入市场的小米。

其他企业跨行做汽车的机会,或许早在第一批新势力诞生之后,就已经悄然关闭。