燃油附加费5日再下调!元旦出行成本下降飞去哪儿

2023-12-02

更新时间:2023-11-21 19:54:46作者:橙橘网

11月21日,安永发布的最新报告指出,虽然2023年A股IPO的融资额预计将出现逾40%的同比(与前一年同期相较)减少,但上海证券交易所(下称“上交所”)和深圳证券交易所(下称“深交所”)仍将位列全球IPO筹资额的前两位。

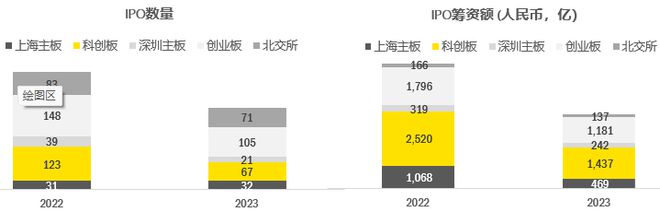

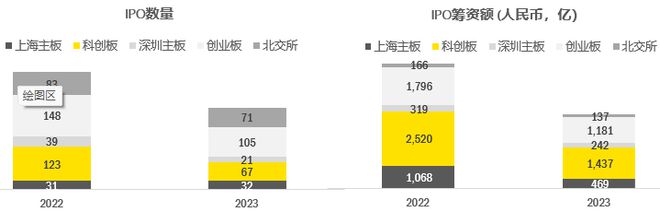

具体而言,安永表示,2023年A股预计将有296只新股,同比减少30%;今年A股IPO融资额预计为3466亿元,同比减少41%。

具体到各板块IPO数量上,安永指出,2023年创业板新股数量最多有105家,在各板块中唯一新股数量过百;科创板紧随其后,2023年新股数量有67家;北京证券交易所(下称“北交所”)今年将有71家IPO;上交所主板和深交所主板,分别有32家和21家。

融资额方面,安永报告资料显示,2023年科创板全年融资额位居A股第一,预计有1437亿元;创业板同样超过千亿,预计融资额为1181亿元;上交所主板、深交所主板预计全年IPO融资额分别为469亿元、242亿元;北交所今年IPO融资额预计为137亿元。

安永表示,2023下半年A股IPO活动整体放缓,其中随着四季度IPO活动进一步收紧,今年第四季度的IPO数量和融资额仅占全年的11%和7%。

安永资料显示,2023年,深交所主板的IPO数量同比减少最多为46.2%,科创板的IPO数量同比减少同样超过40%,为45.5%。创业板和北交所今年IPO数量同比分别减少了29%、14%。不过,上交所主板今年IPO数量同比实现了3%的增长。

融资额方面,2023年上交所主板融资额同比减少超过50%为56%,降幅在各板块中居首;科创板融资额同比减少超过40%为43%;创业板、深交所主板IPO融资额同比分别减少34%、24%;北交所今年IPO融资额同比减少18%。

“从IPO受理角度来看,2023年的7月、8月和10月,A股仅新增受理6家北交所企业,沪深交易所零受理;而传导到上市端,9月开始IPO上市明显下降,特别是四季度, 截至11月20披露的信息,仅有32家企业上市。”安永指出。

安永进一步指出,2023下半年,IPO排队企业中,中止审查和终止IPO企业数量出现大幅上升。与今年年中的7月1日排队企业状态相比,IPO中止企业数量增加近9倍。

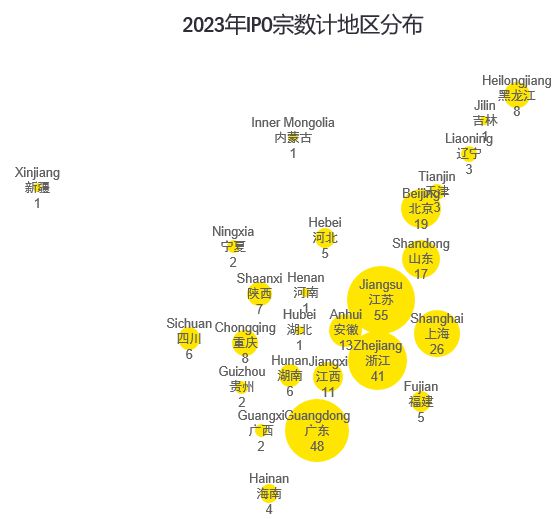

2023年A股IPO的上市公司地域分布方面,据安永估算,江苏将以55家排名第一,也是唯一一个IPO数量超过50家的省份。

广东、浙江今年IPO数量均将超过40家,分别有48家和41家;上海IPO数量将有26家。

北京、山东、安徽、江西等2023年IPO数量均将超过10家,预计分别有19家、17家、13家和11家。

安永表示,按IPO数量计,江苏、广东、浙江、上海和北京的IPO数量总和,预计占A股IPO总宗数的64%;按筹资额计,江苏、广东、上海、浙江和北京分列前五,占总融资额的68%。

值得一提的是,虽然2023年A股整体IPO节奏有所放缓,但北交所受到的影响较少。

安永表示,2023年支持北交所的政策不断推出,北交所也进入快速发展期。其中在IPO方面,2023年北交所专精特新企业在各板块中的占比进一步升高,按数量计由21%提高至27%。

安永审计服务合伙人陈颖在发布会上表示:“在近期A股IPO政策阶段性收紧的前提下,北交所‘深改19条’和各项配套措施的出台,将持续推动北交所在高质量扩容、改善流动性方面快速迈进。同时,转板制度的安排也给予了投资人更为灵活的退出选择。”

“北交所发行上市包容度高、时间表紧凑可控、审核速度快、转板制度明确,或将成为专精特新成长型企业A股市场的新赛道。”陈颖说。

展望2024年的A股IPO情况,安永表示,经济环境和资本市场表现将影响IPO发行节奏,预计2024年A股在一定阶段内IPO发行节奏仍将保持收紧态势。

“同时,随着IPO政策进一步向符合国家战略的‘硬科技’倾斜,IPO行业集聚效应将增强。此外,北交所IPO在2024年仍将保持一定活跃度,有望承接更多科技类企业上市。”安永指出。