江西省高校诵读红色家书讲述英烈故事直播在哪看(附回放入口)

2023-10-30

更新时间:2023-10-19 17:16:34作者:橙橘网

欧洲最大的私募股权机构之一CVC资本的IPO已如箭在弦。

日前多家外媒报道称,CVC资本将在2023年11月登陆泛欧交易所,估值可能超过200亿美元。目前CVC资本官方尚未公开就IPO事宜表态,但最快可能下周就会正式公布确切的计划。

如果顺利上市,CVC资本将创造多个纪录。它将是今年整个欧洲最大的IPO,也将超过2019年上市的殷拓集团(EQT),成为欧洲迄今为止规模最大的PE机构IPO。

CVC资本的加入彻底让2023年成了PE机构上市的一个高潮年。下半年以来,从东京、香港到阿姆斯特丹都迎来了PE机构上市,可谓是盛况空前。

十多年前,PE机构上市还是一件超乎多数人想象的事情。2007年黑石为了上市可是费尽了九牛二虎之力,上市后股价还一度暴跌90%多,招致了铺天盖地的质疑。而现在,全球最大的PE机构们竞相上市,将上市视为突破发展上限的关键一步。全球各大主要交易所也改变了态度,开始欢迎PE机构上市。

欧洲最老牌的PE豪门,刚募了全球最大PE基金

要说在中国知名度最高的欧洲PE巨头,应该非CVC资本莫属。

其收购俏江南一案,堪称中国一级市场上最出圈的交易之一,官司绵延至今没有最终了结。2023年6月份,CVC资本赢下了与俏江南创始人张兰的重要官司,“击穿”了张兰的海外家族信托,成功接管张兰离岸家族信托账户5537万美元的资产,让人见识到了老牌欧洲PE豪门的凌厉。

除了俏江南之外,CVC资本在中国的投资项目还有不少,目前仍然在管的项目就有路劲基建、西安怡康医药和福建吉诺救援,历史项目还有大娘水饺、启德教育、中金天医药、万全药业等。

在全球范围内,让CVC资本出名的重大交易就更多了。其对F1赛事的收购几乎一战封神:2006年以1亿美元收购F1,十年后以8亿美元的价格出售,是全球体育史上最赚钱的交易之一。

2021年,CVC资本瞄上了因疫情而深陷泥潭的体育业,与西甲联赛达成了一项全球足球史上前所未有的协议:以27亿欧元注资换取西甲联盟的部分股份和未来长达50年的转播收益分成。这笔交易因备受争议而迁延至今没有完成,也让CVC资本在全世界的球迷群体里出了名。

从这些事件不难看出,CVC资本绝非泛泛之辈。论历史,CVC资本算得上是欧洲私募股权行业历史最悠久的先驱之一;论名气,CVC资本称得上是欧洲私募股权业界的传奇;论规模,CVC资本在欧洲数一数二,在全球也能排进前几名。

追溯起源,CVC资本最早出自花旗银行。花旗银行在1960年代成立了子公司Citicorp Venture从事风险投资,1981年又在欧洲设立其分支CVC Capital Partners,这就是CVC资本的由来。1993年,CVC资本在董事总经理迈克尔·史密斯(Michael Smith)的带领下完成分拆,成为一家独立的PE公司。没过几年,CVC资本就发展成为欧洲私募股权行业的龙头老大,并开启了全球化扩张。2001年,CVC资本将业务扩张到亚洲,2007年又扩张至北美。

如今,CVC资本管理着资产管理规模1610亿欧元,仅次于EQT位列欧洲第二。有人将CVC资本与黑石、KKR、凯雷和EQT并称为全球五大私募股权投资机构。

目前CVC资本的投资组合企业有120多家,遍布在化工、建筑、娱乐、医疗保健、零售和体育等各大主要行业。CVC资本在全球的25个城市都设有办公室,其中包括中国的上海和香港。

尤其令人羡慕的是,2023年7月CVC资本宣布其第九期并购基金已经成功募集260亿欧元,超过原定的250亿欧元目标。260亿欧元的数字创下了全球最大PE基金的新纪录,超过了黑石上一期旗舰基金的260亿美元。

在2023年以来全球PE市场萎靡不振的情况下,CVC资本依然能够完成破纪录的超募,豪门底蕴可见一斑。

上市一波三折,估值或超200亿美元

某种程度上,CVC资本的上市有点姗姗来迟的意思。在前面提到的五大PE机构中,只有CVC资本还没有上市。

好不容易要上市了,又正好赶上了近年来的“大变局”,迟迟无法落地。

早在2022年1月份,CVC资本就传出上市计划,最初的目标地点是伦敦证券交易所。2022年3月,CVC资本又放弃了伦交所改为登陆阿姆斯特丹的泛欧交易所。当时CVC资本已经找来了高盛、摩根大通和摩根士丹利三家投行制定上市计划,目标是在2022年下半年完成上市。

然而,此后因为美联储加息、俄乌冲突爆发等事件,欧洲资本市场动荡不安,CVC资本的上市计划一再推迟。2022年5月,路透社报道称CVC资本决定将上市时间推迟到2023年上半年。2022年11月,又传出将继续推迟到市场时机合适的时候。

实际上,与CVC资本差不多同时传出上市消息的PE巨头还有很多,例如法国著名的S基金巨头Ardian,奢侈品巨头LVMH的关联机构L Catterton等都传过,但都没了下文。

CVC资本这次虽然看起来已经是临门一脚了,但也不能排除在最后一刻再次放弃。当前的全球资本市场状况也绝谈不上好。美联储加息周期并未结束,利率上行让欧美PE市场苦不堪言。股市方面,虽然美股下半年重新出现大型IPO,但此前上市的Arm、Instacart股价表现都不好。再加上中东地区地缘风险等突发事件,市场蒙上了更多不确定的阴影。

据报道,CVC资本为上市定的目标估值在200亿美元以上。在当前市场环境下,这个数字显得并不低,2021年CVC资本曾引入战略投资者猫头鹰资本(Blue Owl Capital),当时的估值为150亿美元。

而与同行比较,CVC资本希望拿下200亿美元的估值并非不合理。2019年上市的EQT,上市估值45亿美元,现在已经涨到了226亿美元。EQT的总管理规模略高于CVC资本,但其私募股权业务规模比CVC资本更小(私募股权基金的管理费、carry费率相对更高,一般应给更高的估值),因此两家机构的估值应该相近。若与美国上市PE比较,200亿美元的市值将超过TPG、凯雷,低于黑石、KKR和阿波罗全球资管。

借上市大扩张,老对手管理规模四年涨了五倍

无论如何,CVC资本完成上市的决心是毋庸置疑的。在当今的时代,上市对PE机构扩张业务的巨大作用已经被一再的证明。

CVC资本选择上市绝不是一时兴起。实际上,CVC资本连募来的钱怎么花都早就想好了。据英国《金融时报》报道,CVC资本计划用IPO筹集的资金收购其他资产管理公司来扩大业务,已经确定的收购目标之一,是一家专注于基础设施投资的公司。

CVC资本目前1610亿欧元总AUM的构成大致如下:1110亿欧元来自于私募股权业务;390亿欧元来自私募信贷;120亿欧元来自S基金业务。

不难看出,与全球前几名的其它几大PE机构相比,CVC资本的业务多元化程度是相当低的,基本上是私募股权业务一支独大。相比之下,全球PE老大黑石的私募股权业务占比已经不足一半,KKR、凯雷等机构近年来也在着力发展不动产、基础设施投资业务,让AUM-市值正反馈上升。

如果CVC资本要想用最快的速度补足多元化上的短板,没有比上市更好的办法了。在这方面,另一家欧洲PE巨头EQT就是一个绝佳的范例,上市后的扩张速度令人咋舌。

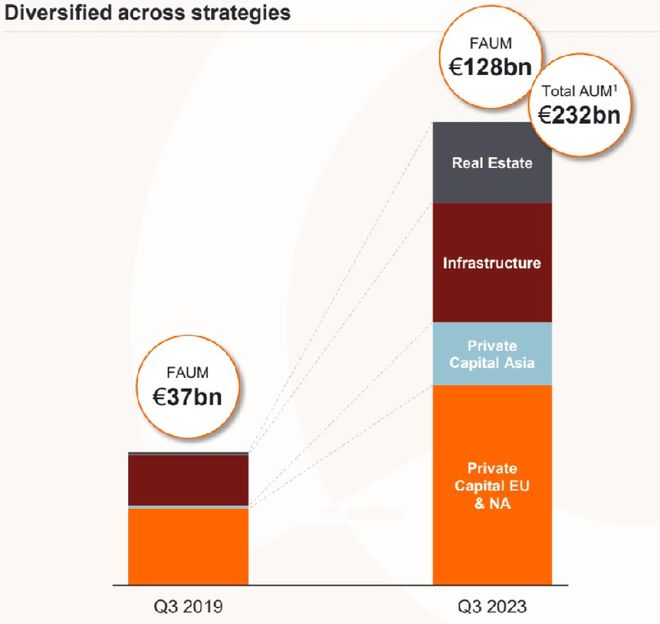

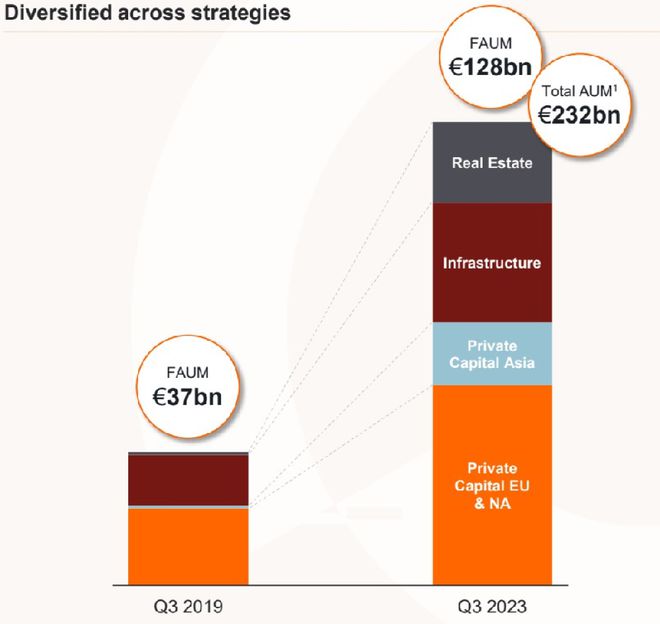

EQT于2019年9月在斯德哥尔摩交易所上市。根据其财报,截至2019年三季度末EQT的FAUM(可收取管理费的AUM)仅为370亿欧元,而到2023年三季度末,EQT的FAUM已经达到了1280亿欧元,四年翻了三倍多。同期,其EQT的AUM更是从405亿欧元增长到2320亿欧元之巨,四年增长五倍,一举超越了CVC资本成为欧洲第一大PE。

上市前EQT的业务主要由私募股权(欧洲和北美)和基础设施投资两大块组成,而现在EQT拥有了规模都很可观的不动产、基础设施、私募股权(亚洲)、私募股权(欧洲和北美)四大业务。

EQT上市后的业务扩张,来源:EQT财报

EQT能实现如此了不起的成就,一个重要原因就是利用上市公司地位进行收购兼并。其中EQT私募股权(亚洲)业务的来源,就是2022年以68亿欧元的对价收购了霸菱亚洲。霸菱亚洲是一家总部位于香港的老牌PE,历史上完成超过一百个私募股权投资项目,其中仅在中国大陆就投资了50余家企业,包括网易、永和大王、金汉斯等经典案例。这笔交易仅直接给EQT带来的FAUM就达到了200亿欧元。而且EQT收购霸菱亚洲只付出了15亿欧元的现金,其余53亿欧元均以发行股票的方式支付。

可以预见,CVC资本上市后大概率也会有类似的急剧扩张,AUM会有跨越式的增长。究竟谁才是欧洲PE之王,还未见分晓。