2023年济南政府新能源汽车消费补贴活动解读

2023-12-05

更新时间:2023-12-05 13:52:32作者:橙橘网

连跌4个月后,“白色石油”碳酸锂吨价跌破10万元大关,逼近9万元关口。

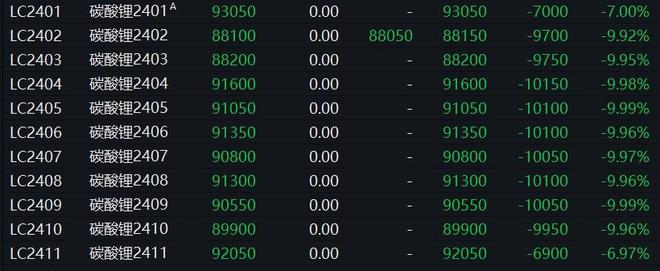

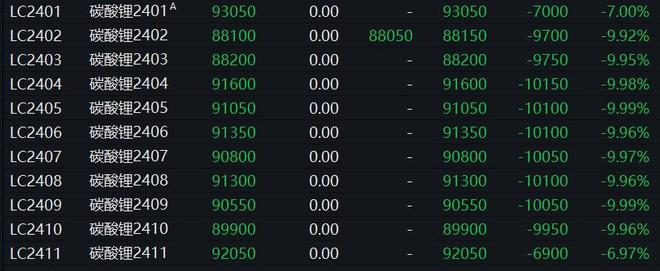

12月5日,碳酸锂期货多个合约跌停,碳酸锂主力合约报93050元/吨,连续第二日跌停,续创上市以来新低。碳酸锂2404、2405、2406、2407、2408、2411合约均已触及跌停板。

据查询,碳酸锂期货合约自今年7月下旬上市以来一直处于下跌状态,与彼时最高点24.05万元/吨的价格相比,仅4个月时间累计跌幅已达到60%。

据上海证券报12月4日报道,“最近买货的客户是有所减少,但销售也没有想象得那么冷清,公司仍在正常生产、发货。”青海某碳酸锂生产企业人士表示,尽管碳酸锂价格一路走低,但碳酸锂产品的需求还是真实存在的。

对于锂价连跌,市场人士普遍认为,在买涨不买跌的心理作用下,四季度需求比三季度更弱。只要价格不稳定,基本上需求和排产都会偏弱。

碳酸锂期货再度暴跌

碳酸锂颓势未减。

12月5日开盘后,碳酸锂期货主力合约低开后,迅速跳水大跌7%跌停。截至发稿,碳酸锂主力合约报93050元/吨,连续第二日跌停,续创上市以来新低。

现货价格方面,上海钢联12月5日数据显示,当日电池级碳酸锂每吨下跌2500元,均价报12.7万元/吨,也创下年内新低。过去一年,该平台电池级碳酸锂价格已下跌近八成。

图片来源:上海钢联官网截图

一年前,电池级碳酸锂的价格暴涨到了56.3万元/吨的高点,随后5个月一路下行,到今年4月23日时已经跌至17.9万元/吨。5月到6月,电池级碳酸锂价格反弹,6月25日的价格涨至31.5万元/吨。而进入下半年,碳酸锂可谓一泻千里,国信期货研究咨询部主管顾冯达分析称,在碳酸锂现货产业全面过剩预期下,碳酸锂期货市场的持续单边跌势更多是反映市场悲观共识预期。如今碳酸锂期货LC2401合约已经出现大量多头资金止损,部分前期套期保值空头资金也有可能在10万元/吨价格左右止盈离场。

随着交割日益临近,多空资金博弈加剧。从持仓来看,碳酸锂期货主力合约LC2401反映着市场对2024年1月的价格预期,该合约近期持仓量不降反涨,近期总持仓量维持在11万手以上。由于持仓量、投机度居高不下,LC2401合约也受到广期所的重点调控。

12月4日晚间,广期所发布公告称,自12月6日交易时起,碳酸锂期货LC2401合约的交易手续费标准调整为成交金额的万分之三点二,日内平今仓交易手续费标准调整为成交金额的万分之三点二。

同时,自12月6日交易时起,非期货公司会员或者客户在碳酸锂期货LC2401合约上单日开仓量不得超过2000手。该单日开仓量是指非期货公司会员或者客户当日在单个合约上的买开仓数量与卖开仓数量之和。套期保值交易、做市交易的单日开仓数量不受上述标准限制。具有实际控制关系的账户按照一个账户管理。

广期所表示,近期,碳酸锂期货受诸多不确定因素影响,品种成交量持续放大,市场热度较高。为抑制市场交易过热,引导投资者理性参与,保障市场运行平稳,广期所已积极研究并出台了包括实施交易限额、调整平今仓手续费标准等在内的针对性措施。今后还将根据市场情况对交易手续费标准和交易限额进行调整。

锂价跌跌不休,受影响最大者当数碳酸锂生产企业。据不完全统计,包括天齐锂业、雅化集团、盐湖股份在内的十多家业务涉及碳酸锂的上市公司近期通过多种方式回应了业务开展情况及应对措施。

在被问及“面对碳酸锂价格持续下跌,有无减产计划”时,天齐锂业表示,将合理规划未来公司锂精矿采购节奏以及公司自有工厂和代工厂的生产节奏。

雅化集团则表示,公司锂盐产能规划是基于行业未来的发展趋势和下游客户的需求,同时公司也会根据市场变化适时、逐步推进。另外,雅化集团将积极利用期权期货套期保值工具应对价格波动风险。

据上海证券报报道,对于碳酸锂价格持续下跌,盐湖股份也表示,尽管公司的碳酸锂成本优势明显,但价格下跌会造成公司利润空间减少。同时,盐湖股份相关人士告诉记者,目前公司旗下蓝科锂业生产、销售情况正常。“生产的产品都能卖掉。”该人士称。

12月1日,天铁股份发公告称,为避免碳酸锂期货价格进一步下跌带来的不利影响,截至2023年11月30日,公司全资子公司已经将碳酸锂期货全部平仓,经初步测算,因本次碳酸锂期货套期保值业务产生并计入投资收益的金额约为-2343.61万元(未经审计)。

未来锂价预期如何?

据上海证券报报道,从下游厂商拿货的积极性来看,碳酸锂价格或还有下探空间。记者从多家锂矿企业了解到,目前主要是面向3个月以后新能源汽车厂家在春节期间的备货,这个时段刚好是下游厂商一年中生产最淡的季节,上游企业销售均以长协客户为主,几乎没有新增订单。

关于后市,中信证券分析称,2023年第三季度,澳洲锂矿产量保持增长,但销量环比回落,销售价格跌幅扩大。受矿价下跌影响,锂价后市展望仍然偏弱。国信期货指出,当下碳酸锂基本面过剩对价格下行的指引力量仍存,叠加现货商抛货情绪偏重,碳酸锂期现货下跌空间仍存,警惕交割月来临投机资金撤离所可能引发的盘面剧烈波动。

正信期货分析称,从上游锂资源供给看,明年是矿山和盐湖放量的大年,阿根廷、津巴布韦在内的多个锂项目集中产出投产,将给市场贡献较多增量。当前锂价位置,矿山和盐湖的利润仍十分丰厚,尤其是成本较低的盐湖,扩产动力较足。依据我们的预测,明后两年上游锂资源供应增长均在30%以上。锂资源供应的快速增加对应明后年碳酸锂的产能过剩,或将对碳酸锂价格形成持续压制。

据澎湃新闻报道,南华期货有色分析师夏莹莹对记者表示,随着价格的下移,市场整体疲弱的情绪之下,上游盐厂周度产量持续下滑,库存开始出现小幅去化;但是价格的快速下跌并没有刺激下游买需,负反馈带来价格的螺旋式下跌。与此同时,随着预期进口货物到港,和国内流通货供给的增加,现实压力较大。从盘面情绪来看,多空较量仍在延续,下跌仍有空间。

每日经济新闻综合澎湃新闻、上海证券报、广期所、上海钢联

免责声明:本文内容与数据仅供参考,不构成投资建议,使用前核实。据此操作,风险自担。