桂林全州天湖滑雪场什么时候开放

2023-12-07

更新时间:2023-12-07 17:38:29作者:橙橘网

导读:总是强调「长期主义」的蔚来,正在开始注意短期目标的执行。

2023 年 12 月 5 日,蔚来汽车公布了第三季度财报数据。从数据上来看,蔚来三季度的净亏损相比二季度有所收窄,同时整体交付量的提升带来了整体的营收增长。于此同时,相比第二季度,蔚来三季度的整体毛利率和整车利润率均有可观提升。

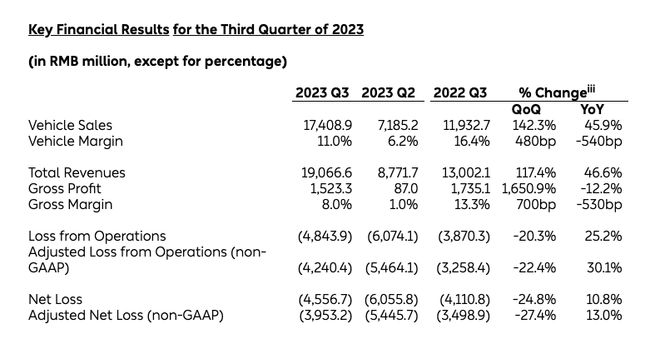

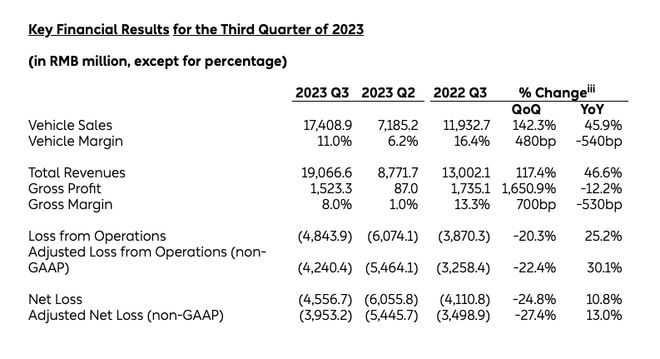

具体来看,2023 年三季度蔚来总收入为人民币 190.666 亿元(合 26.133 亿美元),较 2022 年第三季度增长 46.6%,较 2023 年第二季度增长 117.4%。

从总营收的表现来看,蔚来三季度不论是同比还是环比均有提升。而 2023 年第三季度汽车收入为 174.089 亿元人民币(合 23.861 亿美元),较 2022 年第三季度增长 45.9%,较 2023 年第二季度增长 142.3%。

这主要是由于三季度蔚来的汽车销量的增长。

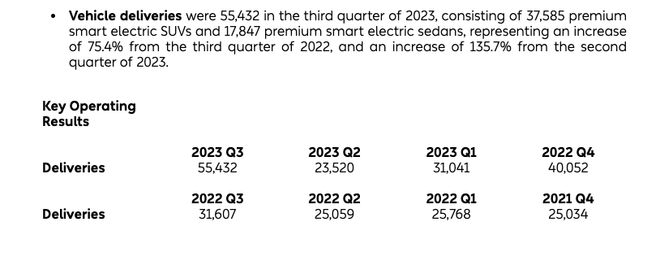

2023 年第三季度,蔚来汽车销量为 55,432 辆,其中纯电 SUV 37,585 辆,纯电轿车 17,847 辆,较 2022 年第三季度增长 75.4%,较 2023 年第二季度增长 135.7% 。需要注意的是,蔚来 2023 年三季度的交付量也创下了单季度的历史新高。

横向对比,蔚来的三季度交付量与理想有明显差距,但超过了小鹏汽车。2023 年第三季度,理想汽车共交付 105,108 辆新车;小鹏汽车共交付新车 40,008 辆。不过需要注意的是,目前蔚来汽车有 ES8、ES6、ES7、EC6、EC7、ET7、ET5 和 ET5T 共计 8 款车型;理想汽车目前只有 L7、L8 和 L9 三款车型;而小鹏目前有 G6、G9、P7i、P5 和 G3i 五款车型在售。

根据销量数据,在蔚来目前的 8 款车型中,只有 ES6 可以做到单车月销量 5,000 台以上。售价较高的 ET7、ES7 和 EC7 目前月销量只有 3 位数。而这些车型的销量显然没有达到预期,背后也是开发成本的沉没,这也直接导致了蔚来的亏损仍高居不下的尴尬局面。

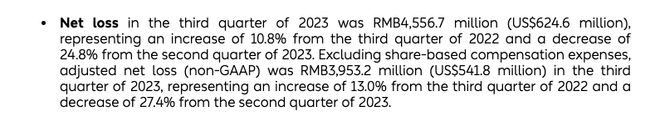

2023 年第三季度,蔚来净亏损为人民币 45.567 亿元(合 6.246 亿美元),较 2022 年第三季度增长 10.8%。并且,从 2018 年三季度蔚来首次公布财报起计算,蔚来 6 年期间累计亏损超过 850 亿。

但相比二季度,蔚来三季度的净亏损下降了 24.8%。与此同时,2023 年第三季度蔚来的毛利润、毛利率和整车利润率环比均有增长,但同比表现不佳。

2023 年第三季度毛利润为人民币 15.233 亿元(合 2.088 亿美元),较 2022 年第三季度下降 12.2%,较 2023 年第二季度增长 1,650.9%。

2023 年第三季度的毛利率为 8.0%,而 2022 年第三季度为 13.3%,2023年第二季度为 1.0%。三季度蔚来的整车利润率为 11.0%,而 2022 年第三季度为 16.4%,2023 年第二季度为 6.2%。

蔚来表示,整车利润率同比下降的主要归因于产品结构的变化,但部分被单位电池成本的下降所抵消;环比增长的主要原因是由于产品结构的变化以及促销活动的减少。

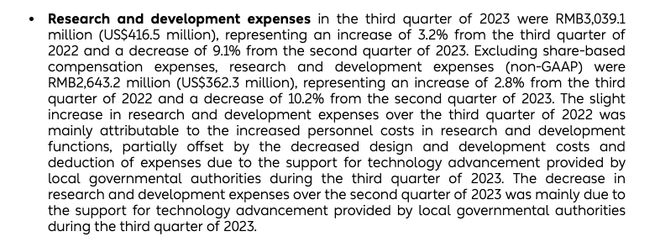

在研发费用上,蔚来2023年第三季度投入人民币 30.391 亿元(合 4.165 亿美元),较 2022 年第三季度增长 3.2%,较 2023 年第二季度下降 9.1%。虽然研发费用方面环比下降,但蔚来在研发上的投入仍属于新势力中较高的车企。

作为对比,理想汽车 2023 年 三季度的研发投入为 28.2 亿元;小鹏汽车为 13.1 亿元。

蔚来表示,研发费用同比增加的主要原因是由于研发职能人员成本增加,但部分被设计开发成本下降以及由于技术进步支持而扣除的费用所抵消,而研发投入环比下降的主要原因是 2023 年第三季度地方政府部门对技术进步的支持。

截至 2023 年 9 月 30 日,蔚来的现金及现金等价物、限制性现金、短期投资和长期定期存款为 452 亿元人民币(合 62 亿美元)。

值得注意的是,12 月 5 日,蔚来和江淮汽车共同宣布,蔚来以 31.58 亿元的价格收购江淮汽车乘用车公司三工厂存货、固定资产及在建工程,以及乘用车公司新桥工厂构筑物和设备。

该变动可能会对蔚来短期的现金流和资金储备造成不小影响。但在财报电话会议上,李斌表示独立制造能使制造成本下降 10%。据蔚来财报数据,2018-2022 年间,蔚来向江淮汽车支付包括代工费用在内合计超过 30 亿元。

近两周,蔚来和长安汽车、吉利汽车在换电领域展开合作。该举动在短期内难以为蔚来带来显著收益,但从长期来看,其它车企加入蔚来的换电网络会降低蔚来在该板块的投入压力和运营压力,与此同时换电网络的规模也有望提升。

李斌表示,蔚来正在打造两套换电网络——蔚来本品牌的专用网络和共享网络。共享网络将会给蔚来、阿尔卑斯以及其他品牌使用。李斌还在电话会议中透露,目前蔚来充电桩业务已基本实现盈亏平衡,未来不排除 NIO Power 独立融资的可能性。

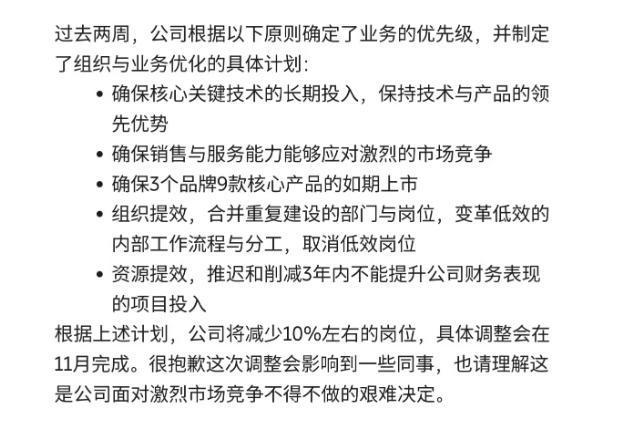

除了对外合作的拓展,蔚来三季度的动作还包括对公司人员、业务和组织架构的调整。11 月 3 日,蔚来汽车 CEO 李斌正式发内部信确认将裁员 10%,并且表示具体调整会在 11 月内完成。

李斌表示,目前最重要的仍是关键技术的投入和研发,其次是销售和服务能力。而李斌也首次在公开场合透露蔚来目前的多品牌战略细节,包括蔚来本品牌在内的 3 个品牌会在未来两年内推出 9 款车型。

李斌在该内部信中也明确提及,在未来会合并重复建设的部门与岗位,变革低效的内部工作流程与分工,取消低效岗位。并且,蔚来还将推迟和削减 3 年内不能提升公司财务表现的项目投入,聚焦于核心且盈利的部门和项目。

对于 2023 年第四季度,蔚来预计车辆交付量将在 47,000 辆至 49,000 辆之间,较 2022 年同季度增长约 17.3% 至 22.3%。

从目前来看,10 月蔚来共交付新车 16,074 台,11 月共交付 15,959 台。按照 47,000 辆至 49,000 辆的四季度预期推测,蔚来 12 月交付量需达到 14,967-16,967 辆,属于比较保守的预期。

同时,蔚来预计四季度的总营收介于人民币 160.79 亿元(22.04 亿美元)至人民币 167.01 亿元(22.89 亿美元)之间,较 2022 年同季度增长约 0.1% 至 4.0%。

对于现阶段的蔚来来说,爆款产品的缺乏和业务面过于庞杂是两个核心问题。虽然三季度交付量和营收均有明显回暖,但亏损仍在持续。除了通过裁员、聚焦核心业务等方法降低开支之外,蔚来还寄希望于子品牌阿尔卑斯的交付能够摊薄蔚来体系的整体投入开支并成为收入的新支点。

根据此前的信息,蔚来内部对于阿尔卑斯的销量预期极高。该品牌的首款车型将对标特斯拉,预计会将价格聚焦在 25 万左右。在去年的媒体沟通会上,秦力洪曾透露阿尔卑斯新品牌的未来主力车型月销要去到五万辆。

停止亏损、开始盈利的正循环没有那么容易开启。不论是降本增效还是内部改革,收效都不会一蹴而就。但好消息是,强调自己是「长期主义」的蔚来显然也逐渐变得急迫,开始注意短期目标的执行——这显然是一个良好的征兆和开端。