广州银行上市阴影

2023-12-16

更新时间:2023-12-16 17:11:51作者:橙橘网

作者:徐风,编辑:小市妹

前高管被查叠加巨额罚单,广州银行上市又增变数。

近期,据广州市纪委监委消息称,广州银行前党委书记、董事长姚建军涉嫌严重违纪违法正在接受组织调查。而当前距离姚建军离任已有7年。

就在11月中旬,国家金融监管总局对广州银行接连开出11张罚单,因未按规定进行贷款风险分类、专项债权融资计划违规等问题,合计罚款金额达910万。

作为广东最大城商行,广州银行自首提上市至今已超10年,9月底刚更新了招股说明书。在企业风控等诸多问题下,未来的上市之路依然存在不确定性。

【前董事长被查,上市再添阴霾】

回看广州银行发展进程,姚建军曾是公司发展的核心人物。其本是央行监管部门出身,起初空降到广州银行与公司陷入危机有关。

广州银行作为我国首批城市商业银行之一,前身是广州市商业银行,1996年在46家城市信用社基础上组建而成,可谓含着金汤匙出生。

到了1998年,由于广州银行两支行违规账外经营导致全行财务状况迅速恶化,陷入流动性危机。超200亿资产近乎全部沦为不良,资金头寸缺口超40亿,累计亏损也在20亿以上,存在破产倒闭的可能。

为挽救广州银行危机,2001年4月,央行向广州银行派驻监管小组进行整顿,姚建军正是组长。同年7月姚建军被委任为广州银行行长,2004年又被任命为党委书记、董事长。

姚建军一经上任,便开始了大刀阔斧的改革,通过精简人员、改革组织体系、管理架构和考核激励等一系列降本增效措施,风险得到控制并逐渐走出困境,盈利逐年提升,最终实现涅槃重生。创下了一时为人称道的“广商行现象”。

到了2009年,在广州银行总资产突破千亿大关之际,姚建军提出了三年上市的计划。但直到他2016年离任,这一计划也未能实现。背后主要与股权结构过于集中有关,此前在2013年进行的外资引入计划也宣布告吹。

随着北京银行、宁波银行、上海银行等城商行的相继上市,上市也成了广州银行的“夙愿”。为此2018年广州银行启动股改,成功引入了南方电网等多家战投,并启动了全面上市计划。

但在2020年,广州银行招股书获证监会受理后便再无进展,更多可能是受同年控股股东广州金控董事长李舫金被查事件影响。回看当下姚建军被查,再次给广州银行上市增添了不确定性。

广州银行除了11月被罚外,9月也因违反支付结算管理规定等7项问题被罚896.9万,同时还有9位相关负责人被处罚。短短2个月左右时间接连被罚超1800万,说明其内控问题依然不小。

而在此前2020年证监会的反馈意见中,合规问题就是重要一项,又给上市蒙上了一层阴影。

【不良风险暴露】

广州银行的合规问题,逐步演变为资产质量的快速恶化。

近年来,广州银行不良贷款风险加速暴露,不良贷款率提升速度较快。从2020年的1.1%直接拉高到2023年上半年的2.35%。

与全部17家上市城商行作比较,2020年广州银行的不良贷款率仅排在第4名西安银行之下,到2023年上半年则直接跌落到倒数第1。不仅如此,同期广州银行在全部上市银行中也排在最末尾。

造成广州银行不良率快速提升的原因,主要是零售和地产不良风险的恶化。

从零售业务来看,2020年业务的不良贷款率为1.39%,2022年便快速上涨到2.58%,2023年上半年进一步上升至3.18%,明显高于公司整体不良率。

细看广州银行零售的具体业务,主要是信用卡和个人消费贷拖了后腿。零售作为公司的重要战略方向,这两项也是零售贷款的重要组成部分。2023年上半年广州银行的信用卡贷款规模为931.89亿,消费贷规模为368.96亿,在零售贷款中占比分别为50.46%、19.98%。

其中占大头的信用卡贷款不良率近年来快速增长,由2020年的1.67%增长到2023年上半年的4.11%,资产质量恶化的趋势还没有止住的迹象。同期消费贷则由1.28%提升至2.4%,虽然较2022年有所下降,但仍然处在高位。

对此广州银行在招股说明书中也坦言,零售业务承压,尤其是信用卡及部分消费贷的不良贷款有所增长。但对于信用卡不良问题的成因,广州银行认为是持卡人收入水平受到冲击,还款能力明显下降。

然而收入水平固然重要,但对比其他城商行同行,自身风控体系不健全才是关键。

房地产领域也是广州银行不良贷款的重灾区。尽管近年来房地产行业贷款规模并没有大幅增加,甚至不升反降,由2020年的353.23亿降到2022年的328.72亿,但不良率却连年上涨,同期由1.14%提升到3.23%,2023年上半年再次增加到4.41%,甚至高于信用卡业务。

到2023年上半年,广州银行的前十大不良贷款客户有4家是房地产企业,不良贷款规模合计9.55亿,占前十大不良贷款客户规模的比重达33.63%。

其中最为严重的当数宝能集团。据统计,踩雷宝能的银行机构共有10家,涉及金额达102.48亿,仅广州银行一家就达到了34.29亿。2023年上半年,宝能旗下宝时物流的不良贷款规模为7亿,位居十大不良客户首位。

考虑到当下宝能深陷债务泥潭,广州银行最终能否收回贷款还有待观察。

【风控已成拦路虎】

当前,广州银行较高的不良贷款“后遗症”已经显现,对业绩形成了明显拖累,出现了增收不增利的情况。

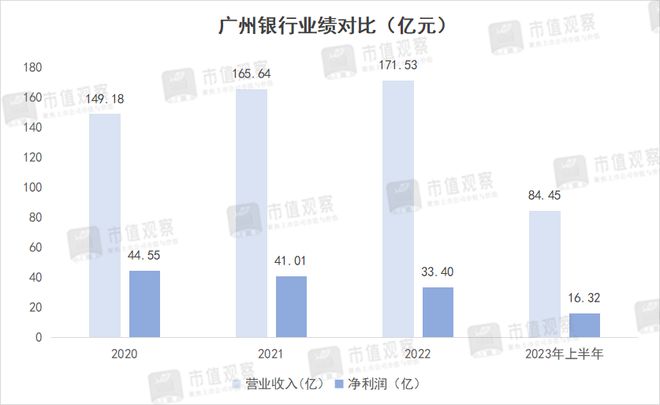

具体来看,2020-2023年上半年,广州银行营收分别为149.18亿、165.64亿、171.53亿和84.45亿,仍处在增长趋势。而净利润则为44.55亿、41.01亿、33.39亿和16.32亿,下降趋势十分明显。

以17家上市城商行做比较,2023年上半年广州银行的营业收入还排在中游位置,但净利润却大幅跌落,仅高于倒数第3名的厦门银行。

广州银行净利润之所以如此萎靡,正是因为过高的不良贷款产生了大量的信贷减值损失,严重挤占了净利润空间。

2020-2023年上半年,广州银行计提的信贷减值损失分别为56.45亿、76.52亿和92.83亿和46.46亿,规模增长较快。其中2022年规模甚至超过当年净利润的1.8倍。

伴随着广州银行信贷减值损失的大幅扩张,其盈利能力也在加速下滑。净资产收益率由2020年的10.7%降至2023年上半年的3.35%。对比17家上市城商行,仅高于倒数第1名的兰州银行。

为应对大量不良和信贷减值,广州银行只能不断削减拨备,导致拨备覆盖率连年下降。到2023年上半年,其拨备覆盖率已由2020年的241.75%下降到155.63%,接近150%的监管红线。

如果不能及时解决不良资产问题,很可能将面临流动性紧张,届时只能依靠不断融资来支撑。

整体而言,当前广州银行的不良风险已成为一道拦路虎,严重影响到了业绩增长。日后发展必须先过风控关,上市同样如此。

免责声明

本文涉及有关上市公司的内容,为作者依据上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)作出的个人分析与判断;文中的信息或意见不构成任何投资或其他商业建议,市值观察不对因采纳本文而产生的任何行动承担任何责任。