合肥:支持提取住房公积金支付购房首付款政策延长两年

2023-12-25

更新时间:2023-12-25 16:04:08作者:橙橘网

没有任何理由的,A股又跌了。

真的是跌麻了,所谓的这条支撑线、那根国运线,统统跌破。

以A股最重要的沪深300指数的周K线来看,自2023年4月中旬以来,8个月时间里,包括五一节和国庆节,总共有34周时间,26周在下跌,特别是最近,连续7周下跌,创下过去15年来最长的连跌纪录。

在这种下跌之下,我都开始怀疑,我们到底是不是处于信用货币时代了?

毕竟,谁都知道,信用货币时代,钱一定是越来越贬值的,但在2022年和2023年的中国,却连续两年出现了意外——现金连续两年大幅度跑赢主要人民币资产。

如果再与其他任何国家的股市比较一下,大A股再次让我深刻理解了,世界上有两种股市:

一种是A股,一种是其他国家的股市。

这是巴以战争中的以色列股市。

这是俄乌战争打了一年半的俄罗斯股市。

这是疯狂印钞、通货膨胀率超过100%的阿根廷股市。

无数热衷于骂美帝、日帝、欧帝的自媒体,天天鼓吹全世界只有我们赢麻了,股市下跌,难道是一种赢的方式?

在这个时候,国内两家百亿规模的私募负责人,半夏投资的李蓓、林园投资的林园,一直在告诉投资者,现在是“一生罕见”的投资机会,比2006年机会都要大,A股在明年必然迎来一轮大牛市……

我当然也认可当前A股低估,甚至是非常低估,但——

我并不认为,接下来的一两年里,A股会来一场什么大牛市。

先来说说A股的低估情况。

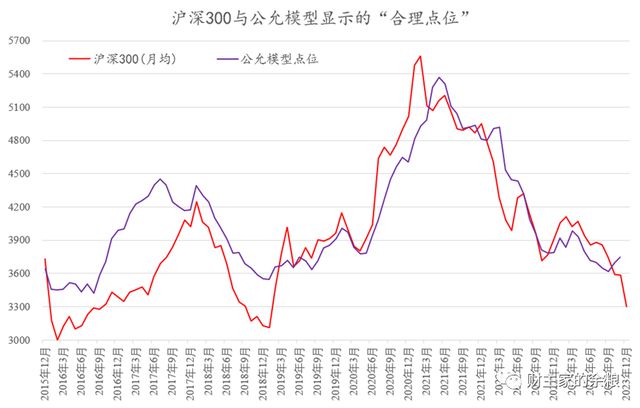

利用中国官方公布的月度金融数据,我个人拟合了一个关于沪深300指数的公允模型。

过去8年的历史数据显示,只要模型开始掉头,通常沪深300指数也就基本见底。

根据中国公布的11月份相关宏观金融数据,该模型已经显示了触底迹象,根据这个模型我推断,沪深300指数大概率会在12月见到最低点,此后开始一轮明显的反弹。

关于A股明显低估的第二个判断,自然就是我经常使用的股债利差。

股债利差分两种,一种是股权风险溢价(ERP,Equity Risk Premium),也就是股市的盈利率超过无风险收益率(国债收益率)的情况;另一种则是国债股息利差,就是国债收益率超过股息率的情况。

世界各国股市的历史表明,在货币政策不发生极大突变的情况下,股市国债收益率-股息率利差的波动区间,通常会处于其过去一段时间内的±2倍标准差的区间之内——触及-2σ的时候,通常意味着股市极度低估;触及+2σ的时候,意味着股市极度高估。

具体文章参见:“我的A股判断框架……”一文。

目前的沪深300指数国债收益率-股息率,已经再次要触及-2X标准差,所以,我们基本可以肯定当前的A股是明显低估的。

哪怕从最简单的市盈率P/E估值上来看,当前的沪深300估值,也位于其过去近20年的最低估值10倍附近。

所以,我完全认同李蓓和林园认为当前我们大A股低估的这个判断。

燃鹅,低估是一回事,想要再来一场大幅度上涨(李蓓、林园所谓的“大牛市”),是另一码事。

关于中国经济目前的状况,我前面文章中已经说过很多次——

居民部门和企业部门,均处于资产负债表衰退当中。

具体文章参见:“我们,已经身处资产负债表衰退之中”一文。

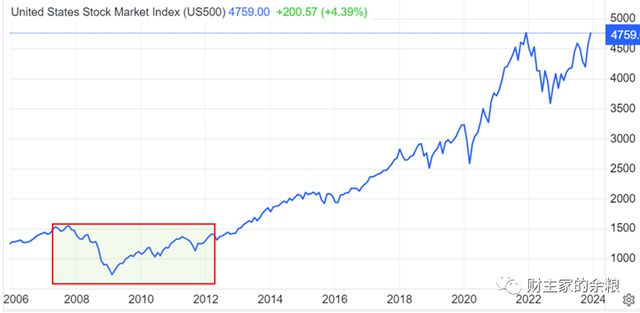

2007年美国次贷危机爆发,房价开始下跌,2008年开始大跌,当时其居民部门经历了典型的资产负债表衰退,我们看看当时美国股市标普500指数2007年到2012年的走势。

很显然,2007年底美国股市开始下跌,一直跌到到2009年1月份才得以停止,此后,虽然美股开始上涨,但一直到2013年之前,都并未超过2007年的最高点。

注意,2007年-2012年,按照前瞻市盈率(Forward PE)或者周期市盈率(CAPE)来看,当时美股估值也并不高(15倍左右),就如同现在的A股估值并不高一样。

但是,因为整个居民部门的资产负债表修复需要时间,而且不像后来的疫情危机期间,美国政府并没有给居民部门发钱,所以美股依然调整了5年,标普500指数才得以超过前高。

真正同时经历居民部门和企业部门资产负债表衰退的国家——是日本,正如我在“中国与日本,相似得可怕的数据对比……”一文中的观点,从1992年-1993年,日本的经济泡沫破裂,然后便陷入了长久的债务去杠杆时间(也就是费雪所说的“债务通缩”)。

除降息之外,日本并没有采取有力的手段阻止居民和企业部门的资产负债表衰退,所以这一过程持续时间超过10年,一直到2003年日本股市才真正触底。

在那10年时间里,日经225股市的走势是下面这样的——对比一下我们沪深300从2022年以来的走势,是不是发现颇有类似之处?

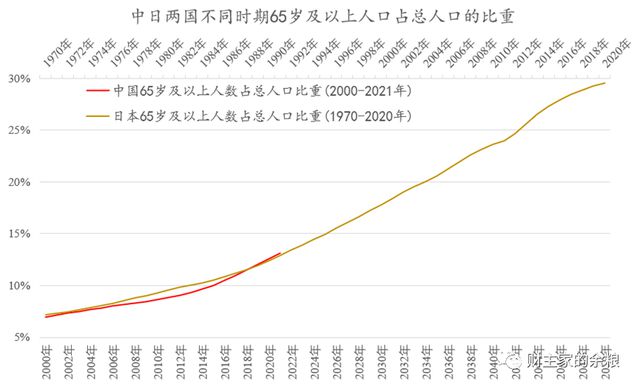

中国和日本的股市,为什么像一对相差30年的鬼影姐妹?

答案很简单——因为人口结构。

数据来源:世界银行

炒股,炒股,到底炒的是什么?

是当前的经济预期,也是人口结构的未来!

中泰证券团队曾经研究过,生育率与各国股市的估值有着相当高的相关性,我更进一步直白的说,在不考虑科技进步的情况下,股市估值水平,与一个国家的人口年龄结构密切相关。

投资25岁的年轻人,你可以预期他以后40年的收入;

投资40岁的年轻人,你只能预期他以后20年的收入;

投资60岁的年轻人,你只能预期他以后5年的收入。

投资,就是买入一个国家未来的劳动,把年轻人的年龄,切换成一个国家人口年龄的中位数,你立即就能明白,中国的股市,为什么不可能再有2007年那样的大牛市了。

因为,老龄化正在迅速席卷中国,沪深300指数,再也不可能回到以前动辄几十倍的估值了。

没有了估值的提升,哪怕现在股市很低估,在老龄化加深减缓之前,我们A股很可能会有反弹,但未来也注定没有什么大牛市。

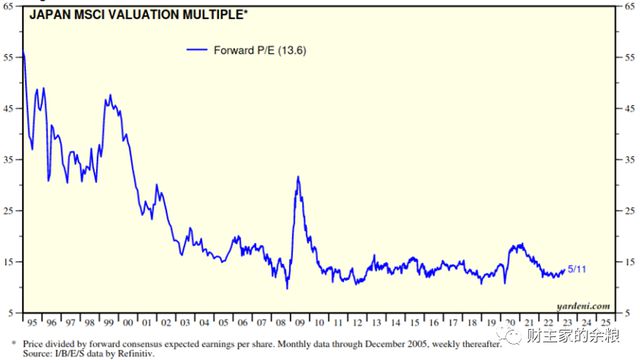

1989年日本股市顶点的时候,其上市公公司平均估值能达到近100倍,随着老龄化的深入,日本股市的平均估值,迅速降低到50倍,然后一直滑落到最低的10倍左右——这,就是日本股市1989年见顶之后,30多年时间都回不到原来的高点的真实原因!

只有最近,因为日本的老龄化有了稳住的迹象,再加上日本股市的估值确实已经足够低,所以最近一年的日股,蹭蹭蹭的涨。

但要记住,日股能够再次上涨,是因为其居民和企业部门的债务,20年前就已经出清了。

至于我们中国,且不讨论什么产权保护等原因,就因为老龄化迅速到来,就因为当前中国的主要财富,都都掌握在老年人手中,我们的大A股,在跌到极低估值之后,或许会有反弹,会有小牛市。

但,以实际价格来计算,中国未来相当长的一段时间里,像2007年那样的大牛市,或像2015年那样的大牛市,我很确信不会出现了……