消息称腾讯调整微信支付及视频号组织架构,加大“直播带货”投入

2023-12-26

更新时间:2023-12-26 08:22:11作者:橙橘网

地产行业的困境已经延续到今天,虽然到处都在说新模式,可是其实也没有人能说清楚这个行业的未来的新模式在哪里?

针对住宅市场,我们可以尝试推演一下,这个行业未来会长成什么样?

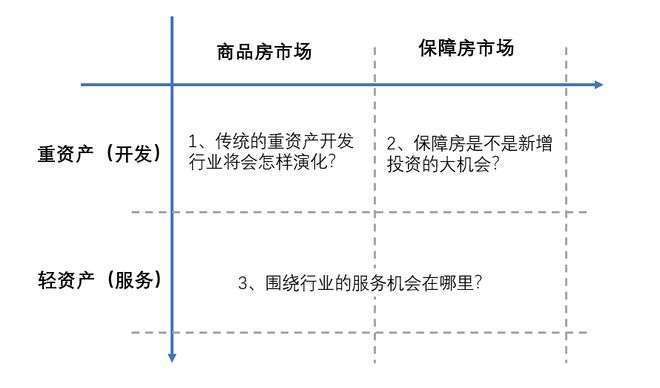

受一个同事启发,简单搭建一个分析框架,我们把住宅市场分成商品房市场和保障房市场,把业务模式分成重资产(基本等同于开发)和轻资产(服务),这样就有个简单的2×2的矩阵,可以从这个矩阵角度来看看未来的市场演化。

扫描完矩阵的不同格子,其实推演住宅市场的未来聚焦三个问题:1、传统的重资产开发行业将会怎样演化?2、保障房是不是新增投资的大机会?3、围绕行业的服务机会在哪里?

以下我就按这三个问题逐一推演一下:

1、传统的重资产开发行业将会怎样演化?

其实重资产开发行业的变化是和这次行业危机的进程息息相关的,危机用它自己比较惨烈的方式彻底重塑了这个行业。

虽然直到现在,表面观察发现爆雷和不爆雷企业差别在于所有制的差异,但如果对这种所有制差别的运转机制做进一步探讨,发现这个差别的核心在于债务是否如愿展期,企业能否借新还旧。

所以一开始,在行业还处于现金流危机阶段的时候,所有制差别影响巨大,这时能够借新还旧和不能借新还旧,对企业就是生死的差别。但当危机了持续很长时间,现金流危机已经淘汰掉很多企业,市场发生大幅衰退,进入价格和销量的负向循环后,行业就进入了资产负债危机阶段。这时候,原本能借新还旧的优势就不明显了,或者说,市场上只剩下那些原本可以借新还旧的企业。

市场销量持续缩减,企业可以用来还债的现金流持续变少,不断借新还旧,利息也远超预期,加上资产价格下跌,同样资产对应的收入大幅减少。收入少,成本升,企业陷入亏损,短期没到资不抵债,但净资产也逐步亏掉。在这个时候,即使很多国企也感觉困难。

通缩螺旋形成,所有制差异形成的企业区别实际上变成了杠杆差异形成的企业区别,这时候杠杆越高越难受。在过去几年,杠杆差异不完全等同所有制差异,有民企杠杆不重,有国企拼命借钱。

所以无论新模式最终如何,旧模式并非凭空消失,旧模式的遗产给每个参与者都套上了沉重的枷锁,杠杆像包袱,在未来新模式的参与主体中,谁背负的包袱越轻,谁就能发展得越好。

这是一个有意思的局面,但凡旧模式的成功者,谁能没有包袱?所以主流玩家还是带病前行,新增的玩家是其他受影响较小,此时保留大量流动资金的行业来抄周期的底。类似于主业是能源、制药、汽车、制造业的开发商,甚至产业链里持有大量现金的贝壳可能也算这一种。

说完危机的影响,说回住宅市场本身,其实中国市场的困局还在于市场的长期容量。

过去蓬勃发展的住宅市场是因为具备一定的投资属性,所以市场的交易量不能简单等同于大家的居住需求,尤其是我们看到三四线人口流出的城市仍然有持续不小的住宅成交量。但这种投资属性,其实是在宏观经济高速成长,人口增长,城市化持续的大背景作为保证的。

未来会怎样?最大的问题仍在人口,人口出生下滑不可避免,虽然目前我们人口是美国的4倍,但是现在开始每年净增人口基本是负数,而美国还在持续的增加人口。按照传统的住宅容量算法,实际上美国市场的刚性需求比我们更大。

市场容量下滑可能不可避免,我们只是探究究竟销量下滑到何处,是原来的70%,60%,50%甚至更低?需求端长期下滑,会让长期蓬勃发展的供给端的过剩问题非常凸显。所以即使不考虑这次的危机影响,旧供给的退出也是未来很长一段时间的行业主题。

想想煤炭,白电等等行业发生过的供给侧退出情况,地产供给的退出既包括生产原料的退出,也包括生产能力的退出。

生产能力的退出就像现在民营开发商的退出潮,但实际上真正的供给能力减少,不仅是市场主体的退出,另一方面也是从业人员的彻底退出,比如很多发展商团队另起炉灶重新干起了代建,这就不是真正退出,真实的退出是个漫长的过程。

而生产原料的退出,即土地供给的收缩是必然且更快的过程。这不仅仅是政策意愿的导向,更是市场状态的自然结果,市场主体大幅消减,看到的是没有人买地了。

反思之前的行业问题,监管部门肯定觉得过去行业这种能够形成可以随便使用的大资金池套取息差的开发模式是巨大问题。未来监管必将着力此处,预售即使不被取消,预收款也面临更加严峻的监管,实际和取消无异。所以也会看到没有钱买地了。

土地供给方可能也会略微挣扎一下,比如没有市场主体和没有钱来买地,是不是可以请当地没有开发能力的国企托底,然后实际让有开发能力的团队代建开发,轻重分离,最后把尽可能多的房子销售给直接的市场客户,相当于卖地的多做一点工作帮助把原料卖出去。

但即使这种情况下,市场也不可避免的会转向需求导向,需求会带来土地价值的重新评估,边缘区域土地的市场价值会大幅下降,从而也带来土地供给能力的下降,慢慢就进入新的均衡。

行业里喊了多年的分化,其实是要在这种需求不大,供给近乎无限的市场才可能开始,我们会发现好地段的土地仍然稀缺,能让土地产生差异化价值的团队和开发能力仍然稀缺。

旧团队要保持这种能力,需要残酷的瘦身、重组,重新思考什么是真正客户需要的附加价值,怎么样才能从激烈竞争的市场突围这些基础问题。

总的说,随着市场销量的逐步走低,未来重资产的开发行业将变成小行业,在上一轮周期没有包袱的新企业有一些优势地位。

旧企业中管理风险的佼佼者也可能能开启新征程,旧开发企业的人员可能以流动或者代建的模式进入新时代。

但是分化是主旋律,轻重分离以后,会看到轻重行业都会产生各自的分化。重资产行业面临一轮巨大的资产价值重估,一些没有市场价值的边缘资产变得更便宜,少量核心资产变得更贵(但在整体通缩的大环境下,这种情况非常少见),重资产企业未来更像被严格监管的金融企业。

轻资产团队需要瘦身,重构过去在牛市中形成的基础能力,很多基础从业者都会离开这个行业,最终逐步实现行业在缩量之后的新均衡。

2、保障房是不是新增投资的大机会?

尽管市场预期很高,但不得不说,保障房实际上不可能成为新一轮大规模投资的方向。

很多人都鼓吹新加坡的住房保障模式,但从现状看,我们目前房子和家庭的套户比大于1,家庭住房拥有率大于90%,绝大多数家庭拥有的住房都是完整产权的商品房或者类商品房。

从时机上说,我们已经错过了成为新加坡模式的机会,我们也永远不会成为新加坡模式。

而且目前看似没有保障的住房机制并不一定比新加坡的机制更差,更能更符合基础较差的国情。

保障房的初衷本身就是保障居民的基本居住情况,如果按照目前的收入和很多人理想的房价收入比实际上在中国很多城市这个想象中的合理价格连房屋的建安成本都不能覆盖,难道都需要财政补贴大家购买吗?

我们选择了低税,高房价的香港模式,实际上通过高房价回收了大量的基础建设资金,回到高税收,低房价的道路,是否对整体经济发展更加有利,是否还能建设现在这样的基础设施呢?

由于行业发展带来的住宅蓬勃建设,实际上房租上涨幅度较小,市场租金实际不高,即使低收入者实际居住状况也是改善的。

在人口下降的大背景下,现在再回头大规模建设保障房,实际面临诸多矛盾之处。如果限定严格的家庭购买资格,那我们就会面临实际上建设出大量卖不掉的住宅社区。

但如果不限定购买人群,无疑是饮鸩止渴,大量的供应将会对脆弱的商品房市场雪上加霜,造成当地房价体系的崩塌。

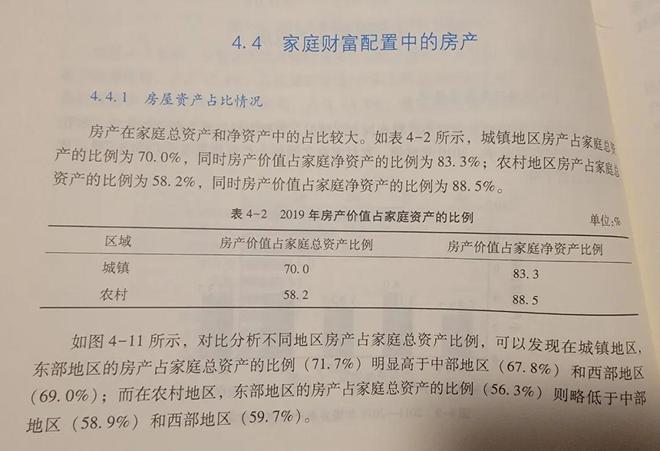

目前我们国家城镇居民家庭财富的构成比例,房产都是占到总资产的70%以上,如果资产价值跌掉50%以上,甚至90%是个什么样的状况?负债不变,房产大幅度跌价,社会上出现大量负资产家庭,消费一片哀鸿,最终带来的就是巨大的金融危机。

3、围绕行业的服务机会在哪里?

首先可以肯定的一点是,服务市场的总量在萎缩。

因为服务所依附的大市场在萎缩,无论是开发量还是房屋价格,住宅市场的大趋势还是走向更均衡的小市场。

开发行业尚且在去产能,产业链上的服务型公司更难扩张。传统的供应商中,“卷”是常态,大家都面临更加严峻的竞争环境,这种竞争也是一个服务业去产能的过程。

增长机会仍然在创新中。创新方向可能针对新技术对于这个传统行业的改造。比如随着AI兴起,各行各业又重新开始重构的企业数字化服务;创新方向可能是成本导向的业务或流程优化。

可能面对新鲜事物的尝鲜客户在变少,但是降本提效的传统业务需求还始终存在,这也是服务行业的另一种“卷”的方式;随着市场竞争的加剧,创新方向可能在营销端也会有新变化,怎样更好的卖东西,怎样让客户买我的东西,市场不好的时候,销售总是一个更需要投入更多预算的领域。

除去这些市场导向的需求以外,从轻资产服务的购买方来看,政府可能是市场低迷的重要买家。经济繁荣时,政府投资多,是因为财政有钱会考虑长期的发展。

在凯恩斯主义导向下,经济萧条时,实际上各种政府主导的救市方式不少,出于提升经济的目的仍然也会有很多新增投资,而且这部分因为总投资总量减少显得更加珍贵。

未来可能针对再投资机会的研究会变多,比如什么可以作为再投资的方向等等,很多服务机会关键在于,紧跟政策,快速调整。只要注意回款,服务政府和国企需求仍然是熊市中轻资产服务市场中最大最稳定的市场。

点击下图,了解详情