快讯丨雷军:小米智能驾驶技术目标是2024年进入行业第一阵营

2023-12-28

更新时间:2023-12-28 16:04:38作者:橙橘网

前言:一分钟带你领略上周私募全市场各策略条线的“五佳基”,旨在为大家深入浅出地了解到上周表现优异的私募管理人与市场行情。

挑选私募的赛道分别为:

①股票量化500指增(市场热度最高、量化最卷的赛道)

②CTA(宏观市场的风向标,同时结合了量化和主观两条细分赛道,直观感受CTA的配置价值)

③期权策略(深受机构资金追捧,稀缺的额度,以绝对收益为目标,权益市场小年的热门策略)

④股票主观多头(牛市的冲锋号,把握市场热点,在股市上涨时实现收益最大化)

⑤另类策略(隐藏的市场宝藏,作为常人不曾涉足的角落,因为与众不同,提供了一种独特的、能够抵御市场共振的投资策略)

私募各赛道周度回顾:

股票量化500指增:本周股票市场部分下跌,各大指数收益分别为:沪深 300 -0.13%;中证500 -2.53%;中证 1000 -3.66%;国证 2000 -3.68%;创业板指 -1.23%。成交量较前一周持续回落,市值方面偏向大市值,指数外个股收益能较好,量化管理人超额整体正收益居多,市场平均超额表现+0.22%(样本取自市场主流500指增产品,共132只)

CTA:商品市场大幅上涨,成交量依旧小幅减少,板块之间涨跌分化较小,量化CTA整体盈利居多,趋势类混合策略整体表现不佳,套利类策略表现较好,市场平均表现+0.01%(样本取自市场主流量化、主观CTA产品,共119只)

期权策略:金融期权持仓量小幅增长,各金融期权的隐波大幅降波,商品市场波动有一定上升 ,整体利于偏买方期权策略,市场平均表现+0.41%(样本取自市场主流期权策略产品,共36只)

股票主观多头:指数整体呈下跌态势,小部分指数上涨,涨幅前三的行业是:煤炭, 电力设备, 家用电器;跌幅前三的行业是:传媒, 计算机, 社会服务。各家管理人平均表现-1.17%(样本取自市场主流股票主观多头产品,共53只)

另类策略:另类策略上周表现出现一定程度分化,但涨跌幅度有限,平均收益+0.04%(样本取自市场主流另类策略产品,共48只)

私募各赛道周度“五佳基”

股票量化500指增:

鹿秀,上周超额+2.32%,市场平均超额+0.22%,同类500指增排名第一(样本取自市场主流500指增产品,共132只)

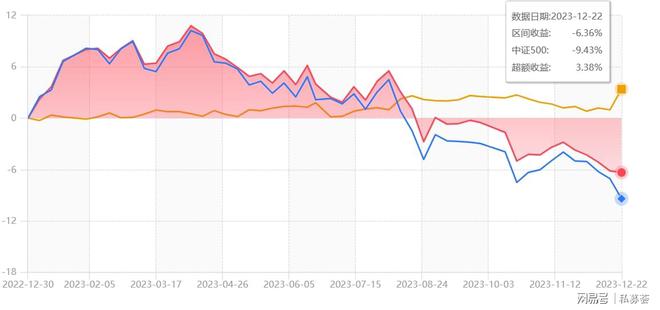

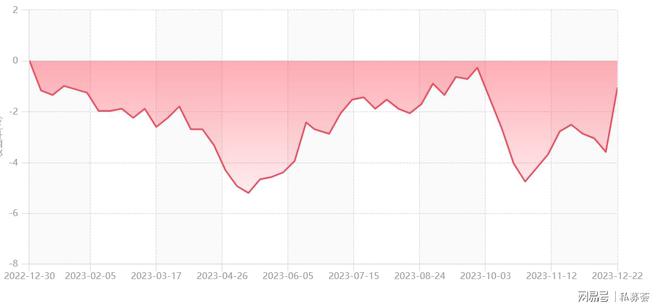

简评:alpha策略融合了多因子模型选股和定增指增两种方法。它使用了一个200个因素的因子库,实际应用了100个因子,这些因子涵盖基本面、价量和另类因素,比例为4:4:2。为保证有效性,这些因子的相关性通常保持在0.5以下,一旦失效便立即剔除,不再观察。在操作层面,策略中20%的仓位投资于IC模拟指数,70%用于参与定向增发,剩下的10%仓位则在市场趋势明显时用于期权投资以追求更高收益。这种策略的目的是在保持灵活性的同时,通过多元化的投资方法获取超额alpha。今年以来超额收益3.38%。

CTA策略:

阳泽,上周收益+2.61%,市场CTA平均收益0.01%(样本取自市场主流量化、主观CTA产品,共119只)

简评:量化CTA策略融合四个子策略:基本面及另类数据、市场动态/量价、宏观情绪和机器学习模型。基本面策略重视细分数据,如对螺纹钢分析基建数据,占比超75%,持仓周期超10天。市场动态/量价策略分析市场行为和交易信息,以趋势、期限结构和季节性因子为主,持仓5-15天。宏观情绪策略专注金融期货,根据市场风险偏好变化进行日常调整,持仓10-15天。机器学习模型综合各策略信息,快速适应市场,持仓周期通常不超5天。今年收益-1.08%,最大回撤-5.21%

期权策略:

呈鸣,上周收益+1.01%,市场期权策略平均收益+0.41%(样本取自市场主流期权策略产品,共36只)

简评:麦田系列的期权对冲策略包括四个子策略:波动率趋势交易、期权对冲套利、波动率套利和事件驱动类交易。波动率趋势交易依据隐波趋势和历史分位制定仓位和对冲策略。期权对冲套利运用多种对冲模型,包括delta、delta-gamma和delta-gamma-vega策略。波动率套利在高波动率时获取收益,而事件驱动策略利用期权的高杠杆在黑天鹅事件中获利。这些策略根据市场变化灵活调整,无固定收益贡献比例。今年上半年,50ETF波动率低,收益主要来自波动率趋势交易。产品主要交易50ETF期权,适应上涨或下跌趋势,但在市场反转或宽幅震荡时可能回撤。今年以来收益+7.89%,最大回撤-3.83%。

股票主观多头:

复胜,上周收益+1.33%,市场股票主观多头策略平均收益-1.17%(样本取自市场主流股票主观多头产品,共53只)

简评:投资策略跟踪约200只股票,最终持有20-50只,持仓数量根据市场不确定性波动。三位基金经理持仓集中度不同:陆航持仓集中度较高,通常保持8-9成仓位;陈盛业和喻旸持仓相对分散,目前整体仓位较低(30%以上)。投资决策由投委会制定,采用自下而上的框架,重视基本面分析、商业壁垒及业绩拐点。重点关注各行业的估值、现金流及市场需求。对商业壁垒的判断侧重于内生性、持续性和稳定性。目前主要投资于A股,少部分配置港股,比例约2:1,暂未考虑美股配置。交易风格倾向于右侧布局,选择股价上涨后的标的。目前持仓以传统能源为主,近期从成长板块转回能源,以高分红防御性策略应对当前市场。今年以来收益5.09%,最大回撤-14.69%。

另类策略:

泓湖,上周收益+5.64%,另类策略平均收益+0.04%(样本取自市场主流另类策略产品,共48只)

简评:公司最初采用主观宏观配置策略,自2018年起融入量化团队,向系统化宏观策略转型。投资框架基于经济周期,通过自上而下分析大类资产走势来配置资产。系统化宏观投资遵循客观规则,减少行为情绪干扰,提高数据分析效率。资产配置寻求低相关性品种,如美股、黄金、原油、国债,以降低整体相关性。配置基于风险均衡原则,债券占大仓位,其次为股票、商品或期权。权益资产覆盖A股、美股和港股,以及通过量化选股策略增厚收益。债券仅限国债,商品投资分为宏观敏感品种和商品指数。仓位调整每季度根据评估进行。今年以来收益-0.56%,最大回撤-19.31%

《私募荟》由网易财经、泽募家联合推出。

温馨提示:文章内容仅供参考交流,不构成投资建议。