参与上市公司非公开发行、加大另类投资,社保基金解读投资范围“修法”

2023-12-28

更新时间:2023-12-28 21:02:04作者:橙橘网

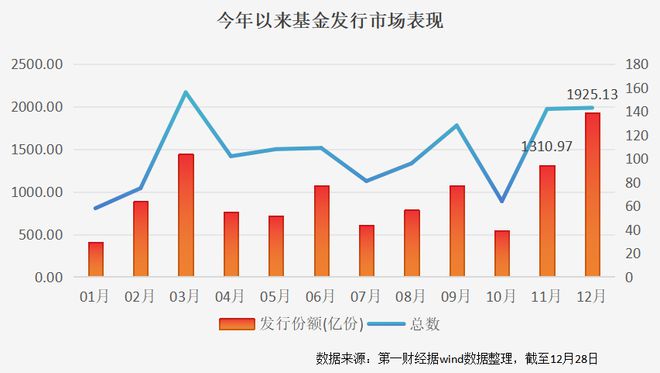

2023年即将落下帷幕。今年以来,A股市场先扬后抑,上冲至3418.95点后震荡下跌,一度下探至2882.02点。在板块轮动的极致行情下,公募基金遭遇净值与口碑的双重下滑,发行市场募集难度加大。

Wind数据显示,截至12月28日,今年以来全市场基金发行规模合计1.15万亿份,平均单只新成立基金的募集规模为9.14亿元,均处于近五年来最低水平。不过,基金发行市场近来有所回暖。本月公募基金发行份额创下年内新高,且连续两个月均在千亿份以上。

12月28日,市场迎来普涨反弹,上证指数、深证成指、创业板指分别上涨1.38%、2.71%、3.85%。板块之中,光伏赛道以9.37%的单日涨幅领跑。业内人士受访表示,中长期配置型资金有望逐步流入市场,市场底或将更为坚实,对A股后市走势仍较为乐观。

发行规模创5年新低

延续11月的回暖势头,基金新发市场在12月仍跨入“暖冬”。Wind数据显示,截至12月28日,按基金成立日计算,本月共有143只新基金成立(仅计算初始基金,下同),合计发行份额达1925.13亿份,刷新年内纪录。

这也是基金新发规模在10月创下次低点后,年内首次连续两个月新发规模突破千亿元,增量资金进场信号明显。记者对比近几个月的数据发现,与此前数据有所变化主要是债券型基金展示出了较强的吸金效果。

例如10月至12月的债基发行占比分别为79.18%、80.31%、83.68%,并未拉开明显差距,但10月的债基发行份额仅为431.53亿元,而11月、12月则为1052.86亿元、1610.89亿元。

以12月为例,基金新发市场已经出现了多只“巨无霸”产品,且多为债券型基金。数据显示,截至12月28日,发行份额超过50亿元的基金产品有14只,如华安中债0-3年政策性金融债A的募集资金达80亿元,鹏华丰景、 广发中债0-2年政策性金融债A均为79.9亿元。

从实际认购天数来看,博时锦源利率债A、民生加银瑞怡3个月定开、蜂巢上清所0-3年政金债指数A等多只产品的认购天数不超过10天。与此同时,正在发行的54只产品中,还有13只产品将募集上限定在50亿元至80亿元不等。

可以看到,遇冷许久的新基金发行市场迎来了些许暖意。但拉长至年度数据来看,截至12月28日,年初至今的基金总发行份额则为1.15万亿元。其中,债券型基金“挑大梁”明显,占总量的71.1%,这一数据创下近20年来新高。

回溯近5年来的基金发行情况可以发现,公募基金的发行总量在2020年达到顶峰,随后便逐渐下滑。Wind数据显示,2019年至2022年的新成立基金发行份额分别为1.37万亿元、3.06万亿元、2.95万亿元、1.48万亿元。

从数量上看,今年以来共有1262只新基金成立,与2020年1263只的数量相近,但前者的发行总量不足后者的四成。从平均发行份额来看,今年的数据也同样处于近5年低位。数据显示,今年的平均发行份额为9.14亿份,而2019年至2022年的平均发行份额均为两位数,最高者达24.24亿份。

弱市中不乏亮点

回顾今年以来的发行市场,主动权益类产品困于市场震荡调整、业绩承压而举步维艰。据第一财经统计,截至12月28日,按基金成立日计算,今年以来共有333只主动权益类基金产品(包括普通股票型、偏股混合型、灵活配置型、平衡混合型基金,仅计算初始基金,下同),发行份额超过20亿元的产品只有8只,而去年则有19只。

值得注意的是,在上述主动权益类基金产品中,降低募集门槛的发起式基金有114只,占比超过三分之一。在业内人士看来,这类产品是基金公司发行遇冷时期成立新品的“权宜之计”。

事实上,这也是今年发行市场的特点之一。据第一财经统计,截至12月28日,今年成立的基金全称中含有“发起式”的产品共有397只,占年内新基金成立数量的30%以上,且高于去年全年数量。

发行了数只相关产品的一位公募内部人士与记者交流时表示,基金公司发行此类产品,主要是在产品很难正常成立的情况下,但又想布局公司内部看好的赛道,因此选择“自掏腰包”保成立。

另一位大型基金公司人士则表示,目前部分赛道的估值已经处于具有性价比的位置,但由于前期跌幅较大可能难以吸引投资者,因此发起式基金一方面能显著降低基金发行难度,另一方面也可以完善产品布局。

不过,记者注意到,从今年成立的发起式基金中,有超过7成产品的成立规模不足5000万元。也就是说,这些产品刚成立就已步入“迷你基”行列,清盘压力如影随形,这也在一定程度上加重了产品运营压力。

从实际的情况来看,部分发起式产品成立后追逐者寥寥,也有收益不错但依旧难以做大规模的情况。据第一财经不完全统计,今年以来至少有38只发起式基金退出市场,其中有31只产品正是因为“基金资产净值低于合同限制”而被清盘。

另一方面,ETF产品在下半年节奏加快,各头部机构上报数量明显增加,首批科创100ETF、首批科创成长ETF、首批央企主题ETF等新品层出不穷。例如。从结果来看,多只ETF类产品展示出了较强的吸金效果。如华夏上证科创板100ETF、易方达深证50ETF、富国深证50ETF分别募得38.95亿元、26.01亿元、24.05亿元。

其中,“中特估”作为今年的主线之一,相关ETF产品颇受市场关注。12月初,中国国新公告旗下国新投资增持中证国新央企科技类指数基金,并将在未来继续增持。当日收盘,就有多只央企主题ETF产品出现放量。Wind数据显示,截至12月28日,本月已有29.6亿元资金净流入央企科技50ETF等16只相关主题产品。

乐观看待后市

2023年即将落幕,经过三年的震荡行情后,明年的市场该如何布局?多位基金业内人士认为,底部信号正在增多,宏观经济和资本市场向好趋势未变,对A股市场保持相对积极乐观的态度。

12月28日,市场迎来久违的普涨行情,释放出一些积极信号。整体而言,新能源赛道方向全面爆发,光伏板块快速拉升,并且赚钱效应也延伸至锂电、风电等其他新能源赛道细分之中。此外,北上资金大笔净买入136亿元疯狂扫货。

从个股表现来看,以申万二级行业分类,56只光伏设备板块个股全线上涨,平均涨幅达9.65%。其中,迈为股份、海优新材、宇邦新材单日上涨20%,快可电子、明冠新材、隆基绿能等20只个股涨幅超10%。

受此影响,多只重仓光伏相关板块的多只光伏ETF基金涨幅明显。Wind数据显示,今日涨幅前十的ETF产品中,有9只是跟踪光伏相关指数的基金,涨幅均超过7.6%,其中光伏30ETF、光伏50ETF的单日涨幅分别为10.05%、9.13%。

“往后看,对A股后市走势仍较为乐观。” 永赢基金相关人士对记者表示,虽然北向资金回流的持续性仍有待确认,但随着美联储逐渐步入降息周期,国内经济复苏整体继续回升向好,中美利差收窄的大趋势不变,北向资金流出最快的一段时间或已经过去。

在该人士看来,随着市场回调至前期低点附近,市场估值再度低至历史偏极端水平,当前位置配置具备较高赔率,中长期配置型资金有望逐步流入市场,市场底或将更为坚实。“总体而言,中周期看,A股市场机会仍大于风险,对后续走势维持乐观判断”。

华南一位权益类基金经理则告诉记者,总体而言,超跌权重成为了今日市场反弹的主力,在此背景下两市的成交额仍是后续关注的重点,当量能能够持续温和放大的话,本轮指数反弹或有望延续。

谈及今日大涨的光伏板块,广发光伏30ETF基金经理夏浩洋对记者表示,市场对于板块预期的下修在前期也体现得相对充分,处于超跌板块的光伏在年末收获了资金流入。此外,自光伏板块12月21日反弹以来,北向资金对于光伏龙头公司呈现出加仓的状态。

夏浩洋进一步表示,“结合往年经验,年末海外进入假期状态,加之每年一季度均是行业淡季,产业链价格或将迎来新一轮探底,随着二季度需求逐步放量,基本面届时或将触底向上。后续随着供给端逐步出清,光伏板块供大于求的格局或将得到改善”。

在夏浩洋看来,光伏板块股价可能先于基本面见底,后续行情的持续性取决于基本面的改善情况。“投资者如果做左侧投资可采用分批或者定投等方式,用时间来平滑指数的波动。”他称。