V观财报|华正新材及时任董秘被监管警示:回复5.5G业务不客观不完整

2023-12-02

更新时间:2023-11-09 00:10:06作者:橙橘网

在高利率阴霾下,投资者对人工智能(AI)股的热情有所降温。

近几周,随着美国国债收益率飙升至16年高点,投资者的风险偏好减弱,人工智能股与大盘一起遭受重创。

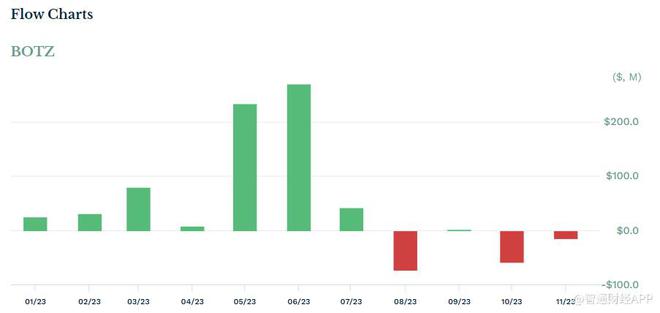

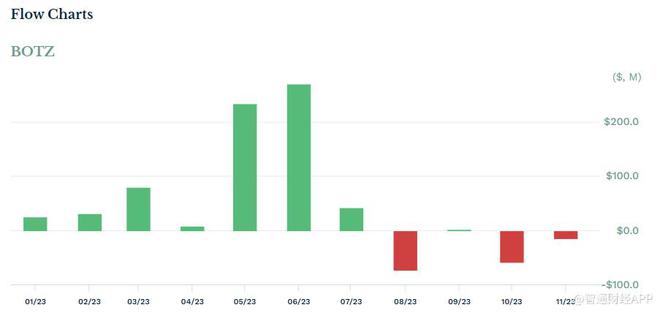

追踪人工智能股票的Global X Robotics & Artificial Intelligence ETF(BOTZ)在10月份流出5930万美元,本月迄今已经流出1480万美元,不过,今年以来该基金的资金净流入量仍高达5.42亿美元。

数据来自etf.com

尽管对高利率的担忧挥之不去,投资者对人工智能领域的长期前景仍持乐观态度。

瑞银全球财富管理首席投资官Mark Haefele表示,最近的疲软为增加人工智能领军企业的投资提供了一个很好的机会。

CFRA Research的ETF数据和分析主管Aniket Ullal也表示:“这种负面情绪有可能在第四季再次逆转,特别是如果英伟达(NVDA.US)等大型科技股继续显示出强劲的盈利增长。”

AI应用前景广阔,相关股仍是“香饽饽”

自去年11月微软(MSFT.US)支持的OpenAI推出聊天机器人ChatGPT后,生成式人工智能热潮席卷了全球市场。

智通财经APP了解到,在ChatGPT爆红之后,Meta Platforms(META.US)、谷歌(GOOGL.US)等科技巨头也纷纷加入战场。人工智能芯片需求持续火爆推动英伟达实现炸裂业绩,又给人工智能热潮添了一把火。

CFRA Research的Ullal表示,总体而言,在Chat GPT-4发布后,以人工智能和机器人技术为重点的ETF在2023年开局强劲,今年前三个季度的资金流入量超过19亿美元。

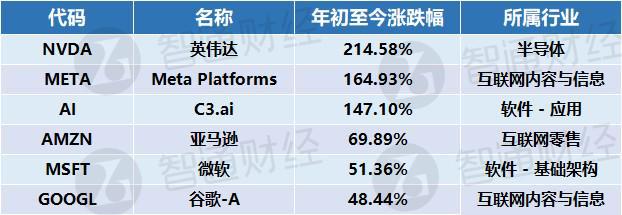

人工智能热潮也推动多只股票疯涨。其中,英伟达年内涨幅高达214%,Meta Platforms、C3.ai(AI.US)等股价翻倍。

数据来自富途证券

得益于英伟达等重仓股股价大涨,BOTZ基金年内涨幅达19%,跑赢标普500指数,但远逊于纳斯达克指数30%的涨幅。值得注意的是,专注于大型成长股的人工智能与科技ETF(AIQ)年内涨幅高达39%。

市场对人工智能股票的乐观情绪并非毫无根据。

今年3月,英伟达创始人、首席执行官黄仁勋大胆预言:“生成式人工智能的iPhone时刻已经来了。”

微软创始人比尔·盖茨也表示,GPT是他一生中见到的两项最具革命性技术之一。他还表示,“人工智能的发展与微处理器、个人电脑、互联网和移动电话的诞生同样重要。它将改变人们工作、学习、旅行、获得医疗保健以及沟通交流的方式。整个行业都将围绕它重新定义,企业也将通过如何使用GPT来进行划分。”

除了业界大佬,多家专业机构也对人工智能的前景持乐观态度。

普华永道估计,到2030年,人工智能将为全球经济贡献15.7万亿美元。高盛集团最近上调了对美国和许多主要经济体的长期增长预期,认为生成人工智能将在未来十年提高生产力。

因此,投资者追捧人工智能股票也就不足为奇了。

如何选股?货币化是关键

随着人工智能热潮席卷全球,许多公司开始兜售人工智能产品路线图,并推动股价攀升。

然而,在全球流动性紧缩环境下,投资者希望企业能够将客户对人工智能的兴趣转化为实际需求,并在提振收入方面取得进展。

目前,备受追捧的人工智能股票大致分为两类: 在许多应用中使用人工智能工具的科技巨头,如亚马逊(AMZN.US)、微软等;以及销售相关硬件、软件和服务的公司,如英伟达、C3.ai。这些公司都利用人工智能提振了业绩,这也支撑了其股价上涨。

通过AI提振整体业绩

具体来看,微软作为生成式人工智能领域的领头羊OpenAI的最大投资者,备受关注。由于人工智能服务将Azure云计算营收提高了3%,微软截至9月的季度收益轻松超出了预期。

微软发布了由ChatGPT提供支持的新版必应搜索引擎,并将ChatGPT功能整合到其产品组合中,包括Azure云基础设施服务、Edge浏览器、Office办公软件套件等。微软还将人工智能引入其他领域,包括将先进的自动化临床文档集成到医生的工作流程中。

也许没有哪家公司比亚马逊更广泛地使用人工智能了。创始人兼执行董事长杰夫·贝佐斯一直是人工智能和机器学习的传播者。尽管亚马逊最初是一家在线零售商,但技术一直是该公司的核心。

如今,亚马逊的方方面面都在使用人工智能,从行业领先的声控技术Alexa,到无人杂货店Go Grocery,再到云基础设施工具Sagemaker。就连亚马逊的物流业务也受益于人工智能,因为人工智能有助于调度、重新规划路线,以及提高配送准确性和效率。

人工智能对亚马逊业务的影响很难量化,但这显然是该公司竞争优势的关键组成部分。纵观历史,亚马逊一直走在电子商务、电子书、云计算和声控技术等新兴技术的前沿。人工智能提供了许多基础设施,帮助公司快速有效地进入新业务。

其他通过人工智能提振整体业绩的例子还包括Meta Platforms等。

硬件、软件销售商

英伟达被视为人工智能热潮的最大赢家之一。今年以来,该股涨幅高达214%。

由于各行各业对于英伟达A100/H100芯片需求激增,目前数据中心业务已经成为英伟达最核心的业务,而不是此前依赖游戏显卡的游戏业务。数据中心业务Q2营收达103亿美元,增速达到惊人的171%,远超华尔街预期的79.8亿美元。

值得注意的是,该公司的整体营收同比增长101%,达到惊人的135亿美元,净利润率高则达46%,凸显出英伟达处于AI芯片领域的绝对垄断地位。此外,英伟达的专业可视化产品在人工智能领域也有很大的潜力。

与上述公司相比,C3.ai可能是最“纯粹”的人工智能股票。C3.ai是一家SaaS公司,其软件允许企业部署大型人工智能应用程序。该公司的工具帮助其客户加速软件开发,降低成本和风险。该公司还推出了生成式人工智能套件。

C3.ai是行业先行者,目前还没有端到端的企业AI开发平台与它直接竞争。这种独特的定位可能使该公司成为长期的大赢家,尽管人工智能SaaS市场正在发展,可能会吸引亚马逊或微软等大型企业进入。

但人工智能并非灵丹妙药。人工智能热潮推动C3.ai截至7月的第一财季营收同比增长11%,超出市场预期,但该公司仍未实现盈利。悲观业绩指引也令其股价大幅回落。

另外,积极入局人工智能的IBM(IBM.US)今年股价上涨不到10%,表现落后于大盘。尽管IBM业绩有所改善,但投资者仍对该公司持久的转型周期保持警惕。

总结

鉴于人工智能对各行各业的颠覆性影响,该领域仍将备受市场关注。

许多公司正在争先恐后地推出生成式人工智能试点项目。不过,人工智能技术仍处于发展的早期阶段,应用落地的时间和效果存在很大的不确定性。

与此同时,在全球金融市场面临多重风险的当下,投资者变得更加挑剔。人工智能不是科技行业的“灵丹妙药”,那些无法兑现乐观预期的公司可能会遭受严惩。

相反,微软、亚马逊等能够利用人工智能浪潮实现业绩增长的公司仍赢得华尔街青睐。