两连板信雅达:没有AI视频生成类相关产品业务,与Pika没有业务往来

2023-12-02

更新时间:2023-11-03 13:17:33作者:橙橘网

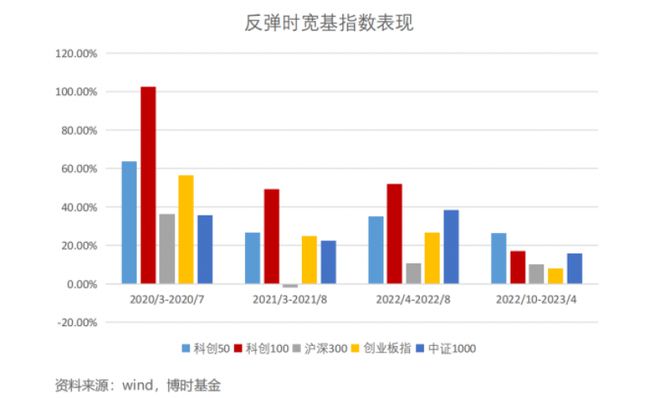

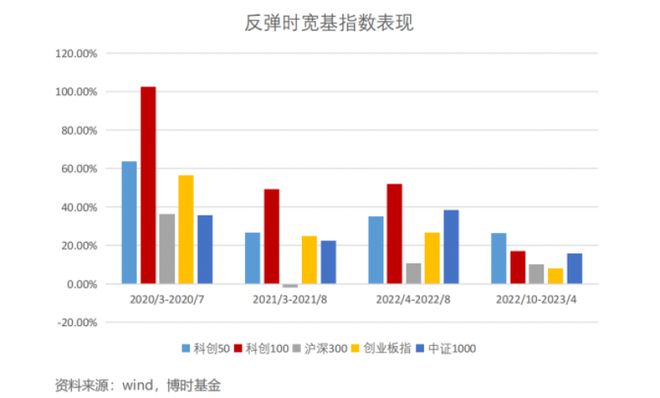

图为四轮反弹行情中宽基指数表现

本报(chinatimes.net.cn)记者耿倩 胡金华 上海报道

今年以来,跟踪上证科创板100指数(下称“科创100指数”)的ETF产品持续吸引资金入市。Wind数据显示,截至11月2日收盘,跟踪科创100指数中规模最大的ETF——博时科创100指数ETF交投活跃,近20个交易日净流率达40.36%,资金净流入额超9.49亿元。

叠加其他3只首批上市的科创100ETF产品,据《华夏时报》记者不完全统计,截至11月2日,科创100ETF产品近20日已经“吸金”超过了23亿元人民币。

业内人士认为,市场低迷之下,大量资金依然借道ETF产品流入科创板,说明投资者认定科创板具有长期投资价值。“从板块推出以来,科创板仅用四年多时间就走过了创业板十多年的发展历程。这一方面体现出科创板上市公司质量较高,另一方面也体现出国家对科创板的支持力度。同时,科创板主要集中的板块有望成为未来中国经济发展的重要支撑。”博时基金基金经理唐屹兵在“科创100”高质量发展调研行大会上指出。

资金净流入超23亿元

近期,科创100指数基金买盘活跃,资金更是借道ETF流入科创板。Wind数据显示,截至11月2日收盘,博时基金旗下科创100指数ETF交投活跃,成交额达4.37亿元。该基金近20个交易日净流率达40.36%,资金净流入超9.49亿元,最新份额增长至近34亿份,创历史新高。

鹏华基金旗下的科创100ETF基金资金净流入也十分可观。根据Wind数据,截至11月1日收盘,该基金近12天获得连续资金净流入,最高单日获得1.70亿元净流入,合计“吸金”7.66亿元,日均净流入达6384.47万元,最新规模为24.77亿元,创成立以来新高。

另外,截至11月2日,银华基金旗下的科创100ETF产品近20个交易日中已连续17日获资金净流入超4.45亿元人民币,最新规模为19.38亿元。截至11月1日,国泰基金旗下的科创100ETF产品近10日净流入额超1.3亿元人民币。

至此,据《华夏时报》记者不完全统计,市场上首批4只跟踪科创100指数的基金近20日已经“吸金”超过了23亿元人民币。

与此同时,北向资金持有科创板市值整体也在持续提升。2021年2月,北向资金持有市值仅为15.7亿元,到今年9月末,北向资金持有科创板市值已超过600亿元。

今年8月,上交所会同中证指数公司发布科创100指数。9月15日,首批4只科创100指数ETF成功上市。上市后,以上产品规模持续增长,目前最新份额已超91.3亿元,较募集规模增长约31%。

10月30日,易方达基金管理有限公司、华夏基金管理有限公司、华泰柏瑞基金管理有限公司3家公募机构旗下的3只跟踪科创100指数的产品启动发行。随着第二批科创100指数产品的发行,市场上跟踪科创100的ETF已达7只。

短时间内有大量资金净流入至科创100指数基金,北向资金持有科创板市值指数增长,科创100指数产品规模逐步扩大。沪上一公募基金从业人员接受《华夏时报》记者采访时表示,市场低迷之下,大量资金依然借道ETF产品流入科创板,说明投资者认定科创板具有长期投资价值。

“对比创业板,科创板发展非常迅速。从板块推出到今年9月底,科创板企业已超过560家,总市值接近7万亿人民币,仅用四年多时间就走过了创业板十多年的发展历程。这一方面体现出科创板上市公司质量较高,另一方面也体现出国家对科创板的支持力度。”唐屹兵表示,科创板行业属性极为突出,主要集中新一代信息技术、医药生物、新能源、高端装备这四个板块,以上板块有望成为未来中国经济发展的重要支撑。

科创100 ETF迎来布局良机

在博时基金首席投资官曾鹏看来,2024年宏观因素的格局有利于科创行业投资。他在“科创100”高质量发展调研行大会上表示:“预计明年国内经济将企稳回升,流动性持续宽松,业绩和估值开始逐渐提升。另外,海外如果美债利率不再恶化,边际性拐点将会出现,医药和科技这两个受影响最大的行业,估值溢价会迅速回升,产业趋势就来了。因此,明年的宏观环境具备科创投资的机会。”

在此背景下,曾鹏建议投资者可以把握科创板布局机遇,重点关注数字科技、绿色科技、生命科技与材料科技四大产业方向。其中,科创行业指数里面占比最大的两个方向,电子和医药值得重点把握。“在华为国产生态强势回归的基础上,电子行业产业链机会将逐步爆发。在科创板生物医药公司中,创新药和医疗器械是主要细分行业,存在广泛而显著的投资机会:创新医疗器械行业技术壁垒高、行业渗透率低且政策风险正逐步出清;创新药行业在全球宏观环境、行业政策与技术创新的共同驱动下将进入新一轮上行周期。”曾鹏称。

事实上,作为科创板第二只宽基指数,科创100指数同样具有显著的投资价值。

资料显示,科创100指数是从科创板50指数样本以外的科创板上市公司中,选取100只市值中等且流动性较好的证券作为样本。该指数囊括了科创板中层市值和流动性较好的优质标的,填补了科创板中层市值指数公募产品的空白。

从市值分布上看,根据Wind数据显示,截至2023年9月28日,科创100指数成分股总市值主要分布在50亿元到200亿元之间,权重占比79.04%,中小市值规模特征显著,聚焦中小“硬科技”企业,而科创板50指数整体偏向大中盘风格。“从这个角度来看,未来科创100指数潜在的规模增长空间非常大,新增资金流入能直接利好科创100指数表现。”唐屹兵强调。

从行业分布来看,科创100指数行业分布较为均衡。以申万一级行业为例,科创100指数共覆盖10个申万一级行业,其中最大的权重行业为医药生物,占比超过三成,其后依次为电力设备行业占比19.74%,电子行业占比18.63%,三者合计占比达到68.92%。反观科创板50指数,仅电子行业的占比就超过五成。唐屹兵认为,对于科创板提到的四大板块,包括信息技术、医药生物、新能源以及高端装备,科创100指数整体呈现了比较均衡的分布,该指数和科创板整体的情形非常接近,因此科创100指数代表了未来中国经济转型高质量发展的核心标的。

从成分股来看,科创100指数权重集中度更低。Wind数据显示,截至2023年9月28日,科创100指数前十大权重股合计权重为21.91%,因此该指数个股风险相对较小,更能体现科创板贝塔的机会。而科创50指数前十大权重股合计权重为49.98%,受个股表现影响较大。

“值得注意的是,科创100指数最大的特点就是高波动和高弹性,这是该指数短期内非常核心的价值。”唐屹兵指出,2020年以来,按科创50指数划分,市场共有四轮反弹行情,在这四轮反弹行情中,有三次科创100指数涨幅在主要宽基指数中排名第一,还有一次排名第二。和科创50指数相比,科创100指数体现出了更高的弹性,这同其关注小市值企业和行业创新属性较强有关。

责任编辑:徐芸茜 主编:公培佳