盘龙区首届线上汽车消费节活动方案(时间+平台)

2023-12-20

更新时间:2023-12-20 13:38:27作者:橙橘网

【文/观察者网 邹煦晨 编辑/吕栋】

近日,主板IPO企业盾源聚芯更新了申报稿,并公布了问询函的回复,距离IPO上会更进一步。

申报稿显示,盾源聚芯为“中国本土最大的硅部件生产商”,对此深交所还进行了问询。

值得一提的是,虽然盾源聚芯自称“中国本土企业”,但其间接控股股东为日本上市公司。该日本上市公司旗下已有公司在A股上市,除盾源聚芯外,其旗下中欣晶圆也在A股IPO。

另外,盾源聚芯报告期内关联交易较多;盾源聚芯最大募投项目涉及的部分产品,其销量和毛利率在2023年上半年均有所下滑。并且盾源聚芯还有一些看点,比如突击入股、代持、限制消费等。

受控于日本上市公司

盾源聚芯主要从事硅部件和石英坩埚的研发、生产和销售。主要产品包括:半导体芯片加工设备用的硅环、硅喷淋头、硅舟、硅喷射管等硅部件产品、单晶/ 多晶硅部件材料产品以及生产半导体单晶硅和太阳能单晶硅用的石英坩埚产品。

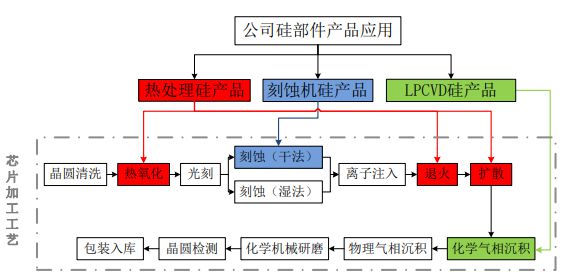

其中,盾源聚芯硅部件产品在芯片加工流程里主要用于热氧化、刻蚀(干法)、退火、扩散、化学气相沉积。

盾源聚芯硅部件产品应用摘要,数据来源:申报稿

根据沙利文研究显示,2022年全球刻蚀用硅部件市场规模为144亿元,盾源聚芯市场份额为5.4%,全球排名第三;2022年全球炉管用硅部件市场规模为5.8亿元,盾源聚芯市场份额为37.3%,排名全球第一。

在此背景下,盾源聚芯在申报稿中表示自己为中国本土最大的硅部件生产商。对此,深交所进了问询。盾源聚芯则在回复函中表示,公司硅部件产品的竞争对手主要集中在海外,相较于国内的同行业企业来说,目前公司硅部件业务规模最大。

深交所问询摘要,数据来源:问询回复函

这里有一个看点,盾源聚芯虽然注册地为宁夏,其直接控股股东杭州热磁注册于浙江。但杭州热磁为日本上市公司日本磁控的全资子公司,即盾源聚芯受控于日本上市公司。目前,日本磁控间接控制盾源聚芯66.17%的表决权。

日本磁控主要从事磁性流体、半导体制造设备、液晶制造设备的生产、研发和销售业务。除盾源聚芯外,日本磁控旗下的中欣晶圆也在A股IPO,且拟募资高达54.7亿元,为盾源聚芯的4.22倍。并且,日本磁控旗下的富乐德在2022年12月便登陆A股,截至2023年12月19日,富乐德的总市值为92.55亿元。此外,日本磁控旗下的江苏富乐华曾于2022年2月进行上市辅导备案,拟登陆科创板,但之后撤回辅导备案。

盾源聚芯作为日本磁控“版图”上的一环,其关联交易并不少。盾源聚芯2020年至2022年以及2023年上半年(下称“报告期”)的营业收入分别为2.63亿元、6.02亿元、10.92亿元、5.82亿元,其中向关联方销售金额占比分别为76.02%、40.77%、21.90%和18.96%。

同时,盾源聚芯基于境外关联方协助推介客户资源、提供销售支持服务的情况,按协议约定比例向其支付销售佣金和服务费。报告期内,盾源聚芯向关联方支付销售佣金和服务费的金额分别为513.34万元、3023.66万元、6368.88万元和1863.66万元。

此外,盾源聚芯股权方面还有两个看点:

一是突击入股。盾源聚芯为2023年6月获得深交所创业板IPO受理,其2022年6月通过增资的方式引进外部投资者。盾源聚芯申报稿显示,被列为最近一年新增股东的共有15名。资料显示,突击入股主要是指拟上市公司在上市申报材料前的1年内,有机构或者个人通过增资或受让等方式成为公司新股东的情形。所以盾源聚芯存在突击入股。

二是代持。盾源聚芯设立初期及后来员工持股平台存在代持情况,有关代持在2021年和2022年解除。

最近一年新增股东摘要,数据来源:申报稿

最大募投项目前景如何?

盾源聚芯此次IPO拟募资12.96亿元,其中最大的募投项目为硅部件生产线新建项目。硅部件生产线新建项目拟使用募集资金6亿元,募投项目达产后,盾源聚芯预计将新增硅环产量9.62万个/年。

申报稿显示,盾源聚芯硅部件主要由硅环和硅舟组成。2020年至2022年,盾源聚芯硅环的销量连续增长,分别为3.32万个、5.85万个、7.42万个。2023年上半年,盾源聚芯硅环的销量为2.58万个,由于数据缺失,所以不太好判断具体的同比情况。

硅部件产能利用率摘要,数据来源:申报稿

不过,观察者网根据回复函的信息综合可知,盾源聚芯硅环2023年上半年销量似乎下降不少。回复函显示,“2023上半年,受到半导体行业周期性波动影响,发行人硅环产品收入、销量有所减少,但同期硅舟产品因有较大需求而增长较多,其他硅部件收入和硅部件材料收入均稳定增长。”

这里有两个信息,一是确认盾源聚芯硅环2023年上半年销量减少;二是,虽然不好判断销量,但除硅环外,盾源聚芯硅部件的表现似乎还可以。

但回复函显示,盾源聚芯硅部件2023年上半年产量为2.77万个,同比下降34.62%;其销量为2.8万个,同比下降34.3%。那么,盾源聚芯硅环2023年上半年销量下降多少,值得关注。

此外,盾源聚芯硅环2023年上半年毛利率仅为8.56%,而2020年至2022年最低也有31.57%。盾源聚芯在申报稿中表示,硅环2023年上半年毛利率下降较多,主要是受半导体行业周期波动影响。

这里有一个疑惑,在硅环销量和毛利率均下降的背景下,盾源聚芯最大募投项目前景如何,募投项目是否需要进行修改?

硅部件情况摘要,数据来源:问询回复函

受硅环等因素影响,盾源聚芯归母净利润的增速放缓。2020年至2022年,盾源聚芯归母净利润分别为0.5亿元、1亿元、2.84亿元,其中2022年同比增长183.99%。

但回复函显示,盾源聚芯预计2023年前三季度归母净利润为2.34亿元,只同比增长8.68%。并且从扣非后归母净利润来看,盾源聚芯2023年前三季度为2.15亿元,只同比增长1.23%。

某知名会计师事务所合伙人对观察者网表示,非经常性损益是指公司发生的与经营业务无直接关系,或是虽与经营业务相关,但由于其性质、金额或发生频率,影响了真实、公允地反映公司正常盈利能力的各项收入、支出。

需要指出的是,2023年前三季度,推动盾源聚芯业绩增长的主要动力之一为石英坩埚。盾源聚芯预计2023年前三季度营业收入为10.49亿元,相较去年同期的8.36亿元,同比增长25.51%,增长了约2.13亿元。回复函显示,受下游光伏行业增长带动,太阳能坩埚市场需求旺盛,公司石英坩埚业务收入较去年同期增长约3.4亿元。

不过,光伏行业上市公司的情况并不是太好。比如,通威股份2023年第三季度营业收入为373.52亿元,同比下降10.52%;通威股份归母净利润为30.31亿元,同比下降68.11%;隆基绿能2023年第三季度营业收入为294.48亿元,同比下降18.92%;隆基绿能归母净利润为25.15亿元,同比下降44.05%。

隆基绿能在11月7日的公告中表示,最近组件价格确实出现了特别非理性的情况,已经接近一块钱一瓦的水平,在这个价格水平上全产业链(从多晶硅料到组件环节)都难以盈利,会对行业的可持续发展造成负面影响,所以组件目前 1 元左右的价格仅能维持光伏企业的勉强生存,很难持续。未来行业什么时间能回到一个相对正常的位置,时间上存在一定的不确定性。

那么,在此背景下,盾源聚芯的太阳能坩埚业务是否会受到一定的影响?

此外企查查显示,银川市西夏区人民法院在2020年对宁夏富乐德石英材料有限公司(下称“宁夏富乐德”)及贺贤汉限制消费。原因为,该法院于2020年1月立案执行申请人宁夏柏盛环保装备工程有限公司申请执行宁夏富乐德建设工程合同纠纷一案,宁夏富乐德未按执行通知书指定的期间履行生效法律文书确定的给付义务。

值得一提的是,宁夏富乐德正是盾源聚芯的曾用名,盾源聚芯董事长兼总经理为贺贤汉。关于这起限制消费,观察者网并未在申报稿中找到有关说明。

限制消费令摘要,数据来源:企查查