11年前,拒绝1000万赔偿的苏州“钉子户”庄龙弟,现在过得如何?

2023-12-22

更新时间:2023-12-22 15:08:28作者:橙橘网

文/徐喆 编辑/徐喆

“明年做储能的公司可能会死掉80%都不止,或者起码是冬眠起来”。

一位国际新能源企业负责人,日前在与观察者网公司频道的交流中对储能市场做出了这样的判断,他进一步表示,按照新型储能装机规模及中标价格简单测算可知,市场大盘目前总体规模约在千亿元人民币左右,除了华为、阳光电源等龙头企业,剩下的蛋糕“可能能够支撑在这个行业活下来的公司也就是200家,但现在已注册的储能企业数量达到了十几万家。”

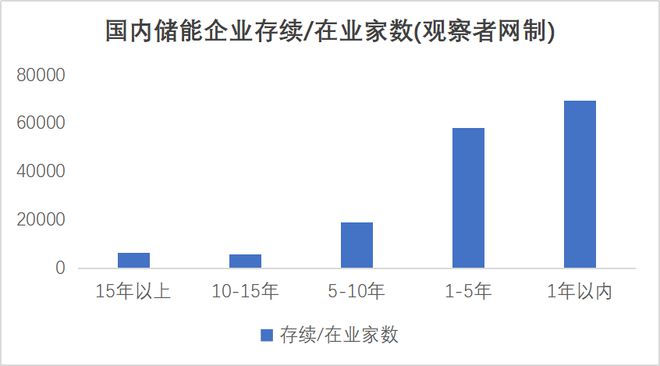

观察者网查询工商注册信息也发现,目前国内存续/在业的储能企业总数达到15.9万家,其中2023年新成立企业达68516家,2022年1月至今累积新成立企业更是达到10.6万家,这意味着有三分之二的市场主体是在过去一年多时间里涌入储能赛道,相比之下,储能市场绝对增长速度尽管也堪称迅猛,但仍显得相形见绌。

有必要强调的是,如此之多储能市场新玩家并非在抽水蓄能、液流电池等细分方向均匀分布,而是扎堆集中在锂离子蓄电池这一短时储能解决方案上,也进一步凸显了新型储能的局部供需失衡。

根据InfoLink等多家国内外机构统计,2023年前三季度全球储能电芯出货规模约143.8GWh,其中大储、户储分别为122.2GWh与21.6GWh ,从分季度表现看,第三季度环比增长仅有9%,此前业内期待的储能装机潮已然落空,而四季度预计环比增速也“仅”约13%,全年储能电芯出货预估自210GWh小幅下修至203GWh。而作为核心市场的中国,第三季度受外需回落和终端用户观望的影响,出货规模更是已经出现了10%的环比下滑。

供给侧与需求侧的失衡,催生了朋友圈发签约照被挖墙脚、一次招标上百家公司竞标等一系列市场“怪现状”,储能中标价格也随之持续走低,11月份2小时/4小时储能系统中标价已双双跌破1元/Wh,储能电芯市场均价更是跌破了0.5元/Wh大关,持续下跌的行情更进一步引发终端用户推迟招标等待“抄底”,加剧了供需失衡的相互反馈。

显而易见,各路人马闯进新型储能赛道的热情,已经远远超过了储能市场实际可以容纳的限度,也无怪储能市场供需双方仿佛分处南北半球,需求端风光储一体化蔚然成风热火朝天,供给端则卷出了凌冽的寒冬,而一场储能厂商之间的鱿鱼游戏,在这个冬天才刚刚拉开序幕,这场2024年将逐渐深入的史诗级“商战”,又将会有哪些看点?

电池百人会理事、中国电池产业研究院院长吴辉在接受观察者网采访时表示,首先从产业生命周期看,储能行业当前一定程度上可类比数年前的新能源汽车行业,尽管系统成本还比较高,仍有很多商业模式问题有待摸索,但总体上已步入从示范运行到向商业市场快速放量的转折阶段,“去年以来确实在大储包括户储上都放出来很多量,所以我觉得接下来仍然会延续快速产业化的进程”。不过吴辉同时指出,电化学新型储能不是一个孤立的市场,储能电芯和动力电芯具有相当明显的通用性,“所以这两个行业你还得一起来看,因为很多做动力电池的生产线也在做储能,当然现在也冒出一些专门定位储能电芯的公司”。

基于这样的市场间联系,不但动力电池头部厂商乐于在储能领域扩展布局,强化市场协同与规模经济,更多已无法实现装车的二三线动力电池厂商,更是将储能市场视为救命稻草,在动力电池厂商集体涌入储能市场的情况下,储能行业格局还远未进入到固化阶段,从市场集中度也可以直观看出,2023年前三季度储能电池前五大厂商(宁德时代、比亚迪、亿纬锂能、瑞浦兰钧与厦门海辰)CR5约为72.8%,明显低于动力电池市场。

展望2024年储能市场,需求整体向好的态势依然清晰,2030年左右储能电池出货规模将迈过TWh大关的行业共识并未松动,不过即便市场复合年化增速(CAGR)能够保持在30%乃至40%的水平,恐怕仍然不足以消化现有锂电产能规划,根据某家知名电池材料企业统计,2023年全球锂离子电池建成、在建和规划产能累积已达到4.69TWh,相当于预测的2030年锂电总体需求的1.2倍,其中仅中国企业已建成产能就达到了1.4TWh。

吴辉也向观察者网指出,储能领域的供需失衡将长期持续,“需求其实大家都判断的比较准确,像电网级的大储,在包括中国、美国、欧洲尤其是在英国这些地方会有非常大的需求,这个都是看得到的,像欧洲包括澳洲、日本这些地方的家庭储能市场也是存在的,所以说需求是没问题的,但是大家都看到这个需求,给了更高的一个预期,这样的话导致供给过剩确实很快出现,综合动力和储能电池来看的话,如果说按照规划的产能建下去,今后相当长时期会一直都是过剩的局面,当然系统集成的话由于是轻资产运行,只要有市场它很快的形成供给,没有市场也可以很快消失。”

在国内市场大盘已成”红海“的情况下,美国等海外市场普遍被储能厂商寄予厚望,依托中国供应链的成本控制能力与产品迭代效率,从系统集成商到电芯制造企业已有不少成功出海案例,根据海外机构监测,2022年锂电储能系统集成商中,阳光电源已成为全球市占率第一的企业,主要区域市场中,阳光电源、阿特斯等具备渠道能力的企业在北美市场表现尤其出色,至于在欧洲市场,比亚迪当年份额已达到17%,与Fluence、Nidec也仅相距“一步之遥”,2023年数据出炉后,完全可以预计中国厂商将带来更多惊喜。

不过吴辉也提示称,美国市场的非商业风险需要留意,“美国的储能市场空间肯定是很大的,仅次于中国市场,尤其是在储能这一块,但是我觉得到了海外的话,尤其是现在美国的这个通胀削减法案对中国企业有一些限制,我觉得这里边还是有很大挑战的”,与此同时,目前储能企业动辄宣布的北美市场多年期巨额合同,同样存在着政策风险,“国内企业在海外的这些意向性协议如果条件发生变化的话,可能不一定会执行,比如政策的影响,你拿不到补贴那肯定海外的储能项目就不会用国内的电池了,另外如果市场环境发生变化了,比如美国本土的电池厂商成长起来了,可能也会有所改变,因此这种长期意向性订单的话,应该说对双方都没有太大的约束。”

值得一提的是,电网侧新型储能仍有多种技术路线正在竞争,尤其在美国市场,随着《降低通胀法案》45V条款绿氢补贴细则明确后,其与绿电直供就地消纳的绑定,叠加每公斤电解氢高达3美元的补贴,已足以改写相关项目的商业预测模型,可能在不久的将来引发美国储能行业参与者对技术路线选择的显著更动,一窝蜂卷向北美市场的锂电企业不可不察。

总体而言,在需求侧没有万应良药的情况下,储能行业供给侧的洗牌可以说已成必然,不过市场出清的具体路径仍然存在相当不确定性,在吴辉看来,面对当前储能这一新兴产业的周期变化,主管部门已经在着手完善储能行业标准体系建设,着力营造公平竞争环境,为市场机制发挥优胜劣汰作用奠定基础。

具体到企业层面,降本增效、开源节流无疑已成为共识,不同企业的做法千差万别,不过吴辉表示,总体看企业自身如果没有足够的造血能力,靠控制现金流、地方政府补贴等方式可以坚持一时,但如果市场压力持续存在,那么接下来会有很多无效产能面临退出市场,吴辉还预计,由于A股市场对储能企业IPO审核尺度有所收紧,在上市融资这一重要“回血”手段上,后续部分企业可能会转到香港甚至其他海外市场IPO,“虽然说海外的估值可能没有国内A股给的高,但是很多储能企业,不管是电池还是系统集成,背后都有大量资本,至少上市之后也能给资本一个交代,所以这种情况应该会比较多”。

无论如何,超常规供给爆发带来的供求失衡,已然让躬身入局的企业在储能这一高速增长赛道感受到严峻的生存压力,一场大幅度洗牌的“鱿鱼游戏”已无可避免地到来,而其时间跨度可能将长达数年之久,从产业层面看,这场优胜劣汰的洗牌无疑将进一步倒逼储能产业链极致降本增效,在必然到来的产业新周期如约而至时,从商业模式到精益制造皆脱胎换骨的储能产业,也势必将成为中国制造的又一张靓丽名片。