外媒:乌方称击落五架俄军战机

2023-12-26

更新时间:2023-12-27 00:09:15作者:橙橘网

财联社12月26日讯(记者 刘超凤)“限售股不得融券”,这一于10月14日颁布的新规,突然被市场关注起来。

10月份由沪深交易所发布的《关于优化融券交易和转融通证券出借交易相关安排的通知》中明确,“投资者在持有上市公司限售股份、战略配售股份,以及持有以大宗交易方式受让的大股东或者特定股东减持股份等有转让限制股份的,在限制期内,投资者及其关联方不得融券卖出该上市公司股票”,该条融券新规于10月16日起实施。

除了“限售股不得融券”,新规的主要举措还包括:提高融券保证金率,由50%提高到80%,私募保证金率提高到100%;限制上市公司通过专项资管融券借出;加大对各种不当套利行为的监管,扎紧扎牢制度篱笆。

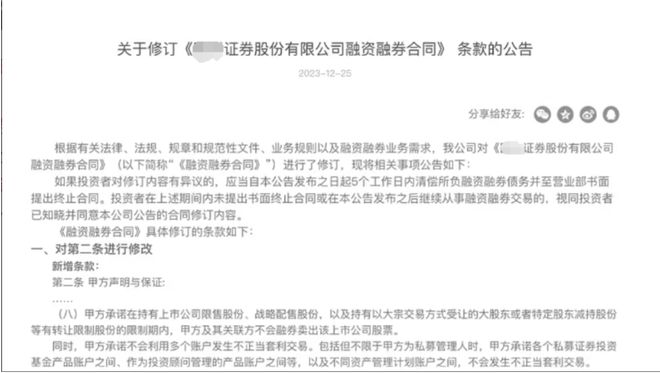

据财联社记者了解,新规自10月16日施行后,券商均已对照调整融券业务要求并通知客户,后续对融券合同进行“打补丁”。有的券商是更新整体两融合同,有的则以补充协议方式,或签署承诺书等等,行动时间有所不同。以华东券商为例,包括国泰君安证券、海通证券、兴业证券、国金证券、华福证券等在内均已完成了协议补充或业务调整动作。

今年来看,融券业务数次被推到风口浪尖上,调整也是监管呵护市场的重要举措。

融券业务打补丁,券商先后与客户更新两融合同

针对券商修改融券合同一事,沪上某头部券商人士表示,“这是根据10月14日融券新规做的调整,整个行业都要跟进修改的,有的券商修改整体合同,有的券商以补充协议的形式签署。”

另一家券商也持同样的看法,相关负责人表示,这是监管的统一要求,但券商可能采取的方式不相同,有的修订两融合同,有的则签署承诺书。

融券新规正式施行后,券商实际上已经对照新规要求,调整了融券业务规范并通知客户。相关人士告诉财联社记者,“证金公司于今年10月中下旬就不允许科创板和创业板的限售股出借,券源端是受到限制的。”

针对融券业务合同的“打补丁”,不仅各家券商采取的协议方式不同,时间也不同步。有私募机构告诉财联社记者,“从上周开始,券商陆续找融券的需求端客户重签合同,有的客户目前仍在沟通,还没有改新合同。”

也有券商在本周一向客户发布修订融券合同的通知。前述券商人士告诉记者,“之前的融券业务要求虽然没有在合同中具体体现,但已经严格按照监管的要求实施。每年年底公司会例行地对业务合同进行重新修订,属于公司惯例了。”

据财联社记者了解,多家券商在12月初与客户重新签订了融资融券新合同,并且在官网公示。

以兴业证券为例,在申报信息中,兴业证券明确补充了“两融客户及其关联方是否持有上市公司限售股份(包括解除和未解除限售股份)、战略配售股份、大宗交易方式受让的大股东或特定股东减持股份等有转让限制的股份及相关持股情况”。同时,“甲方或其关联方持有上市公司限售股份、战略配售股份,或者持有以大宗交易方式受让的大股东或者特定股东 减持股份等有转让限制的股份的,在限制期内,甲方(即两融客户)应保证己方及关联方不得融券卖出该上市公司股票。”

融券调整对券商业务影响有限

华创金融徐康团队认为,此次优化融券交易制度,从短期来看,融券新规对券商短期业务影响不大。假设融券息差4%,融资2%,融券业务收入占利息净收入比约10%,影响不大。监管未限制券商跟投部分的融券卖出,限制高管融券卖出可能基本不影响券商资管业务收入。从长期来看,监管肯定融券业务作为基础业务,在平抑市场波动的重要作用。限制融券鼓励融资或主要是市场低景气度下的反向安排。在监管肯定融券业务的基调下,可能不会明显削弱融券业务长期发展的根基。

海通证券非银首席孙婷认为,融券规模仍较小,新规对市场影响有限。从两融规模来看,尽管2019年科创板注册制试点以来,在券源扩充下,融券规模增长迅速,由2019年6月的89亿元增长至目前的879亿元,占两融比由不足1%提升至5.4%,但仍较小。从交易规模来看,融资交易占市场买入交易的比重在7%-10%之间,而融券交易在市场卖出交易中的占比基本在0.2%到0.6%,占比非常低。

开源证券非银首席高超认为,杠杆率下调、券源收缩会减少券商融券业务规模,以8%融券收益率、80%转融通融入比例、40%业务净利率测算,在融券规模下降33%/50%两种情景下,对2022年上市券商净利润影响-0.9%/-1.3%,影响有限。对融券市占率高的头部券商利润影响或略高于上述测算。

针对新股、次新股的影响上,部分市场观点可能担心融券业务调整会导致新股、次新股波动性加大,华创金融徐康团队认为影响偏低。

一是从数据上看,新股融券交易量占比不高。从上市后5日内融券卖出规模来看,2023年共有258家公司上市,其中有70家上市公司在上市5日内出现过融券交易,70家上市公司的平均融券卖出交易占比为1.6%。而历史上,共有620家上市公司在上市5日内有过融券卖出交易,平均融券卖出交易占比1.8%。

二是交易制度看,融券做空难度较大。监管要求融券卖出报价不得低于市场定价,成交价仅能与上一笔成交价相同,这导致投资者其实较难通过短期交易性方式大幅拉低股价。此外,一个完整的融券交易,一般要通过方向相反的两次买卖完成,中长期看融券交易对股价影响是中性的,决定市场价格运行区间的核心因素是上市公司基本面情况。融券业务有助于平抑股价的异常波动,促进市场定价效率的提升。