张力,辞任

2023-12-30

更新时间:2023-12-30 00:09:06作者:橙橘网

《科创板日报》12月29日讯(记者 郑炳巽)近日,针对凯赛生物(688056.SH)向特定对象定增募资事项,上交所向其发出审核问询函。

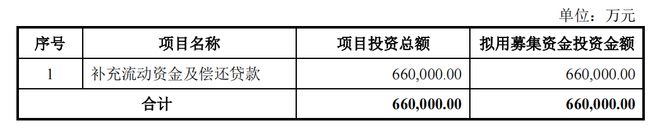

据今年12月提交的最新版《定增方案》,凯赛生物计划向“上海曜修”发行不超过1.53亿股,最高募资66亿元,将全部用于“补充流动资金”及“偿还贷款”。当年IPO时,凯赛生物募得55.61亿元,其中部分资金也用于补流。

《科创板日报》记者发现,凯赛生物登陆科创板3年来,还多次使用超募资金、项目节余资金用于补流,但“缺钱”窘状一直存在。

▌与招商局集团合作被问询

《定增方案》显示,此次定增对象上海曜修系凯赛生物实控人刘修才家族所控制的企业,本次定增完成后,凯赛生物控股股东也将由原先的CIB(凯赛生物产业有限公司)变更为上海曜修,而实控人仍为刘修才家族。

此番定增过程中,招商局集团拟以现金方式向上海曜修认缴出资,持有上海曜修48.9995%的份额。意味着,招商局集团或将以间接股东的方式,介入凯赛生物后续的经营。

凯赛生物称,公司生物制造产品可应用于招商局集团下属多个实业板块,双方因此签署了《业务合作协议》,2023-2025年间,招商局集团采购并使用凯赛生物的产品中“生物基聚酰胺树脂”的量不低于1万吨、8万吨和20万吨。

近年来,凯赛生物的业绩增长出现明显放缓迹象。

数据显示,凯赛生物2022年营收24.41亿元,同比微增3.28%;归母净利润5.53亿元,同比下滑6.97%。进入2023年,前三季度营收同比下降14.81%至15.65亿元,归母净利润则暴跌35.44%至3.14亿元。

这宗合作最终若能够顺利实施,无疑将为凯赛生物提振业绩提供直支撑。但是,凯赛生物并未在《定增方案》中透露,上述采购量对公司业绩产生的具体影响,也未透露公司产能能力。

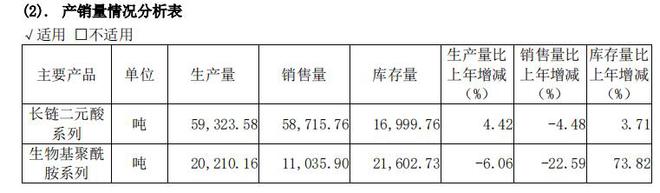

《科创板日报》记者发现,2022年度,凯赛生物“生物基聚酰胺系列”产品的产量为2.02万吨,销量为1.10万吨,产销率仅为54.46%,且当年库存超过产量,为2.16万吨。

上交所显然也关注到这项合作的内容,要求凯赛生物说明与招商局集团开展产业合作的考虑,以及双方如何在后续体现协同发展。

▌赚钱速度赶不上花钱,毛利率快速下降

关于此次定增用于补流及偿债的原因,凯赛生物解释道,由于所处的行业属于资金、技术密集型行业,经营规模扩大需要大量流动资金,且目前生物基聚酰胺产品处于推广阶段,也需要大量资金投入。

凯赛生物是一家基于合成生物学等学科,开展新型生物基材料的研发、生产及销售的企业。当前,“长链二元酸系列”产品与“生物基聚酰胺系列”产品是凯赛生物营收的主要来源,且前者对营收的贡献长期在90%以上。

长链二元酸可用于生产香料、热熔胶、金属加工液、润滑油、涂料等用途,生物基聚酰胺产品应用于工程塑料、纺丝、交运物流、建筑材料、新能源等多个下游领域。目前,凯赛生物的主要下游客户包括了杜邦、艾曼斯、赢创、诺和诺德等。

另外,截至2023年9月30日,凯赛生物拥有短期借款5.21亿元,较年初暴涨222.75%;一年内到期的长期借款为7.37亿元,长期借款余额为2.45亿元。未来三年内,凯赛生物合计需偿还银行贷款本金15.03亿元。

在综合考虑可自由支配资金余额、经营利润及资金需求等因素,凯赛生物得出未来三年总体资金缺口为112.24亿元。

从花钱速度上来看,凯赛生物的确显得过于“大手大脚”,其账上货币资金在2021年为96.29亿元,到了2022年便下降至62.95亿元,一年间花去33亿元,比当年营收多出仅9个亿。截至2023年9月30日,账上的货币资金进一步消耗至58.20亿元。同期,其现金及现金等价物为55.75亿元。

《科创板日报》记者发现,为了缓解“缺钱”的窘状,凯赛生物一直在忙着补流。

首先,凯赛生物IPO时超募了5.81亿元,其中的5.14亿元被拿来永久补流,占比达88.47%。其次,今年7月份,凯赛生物IPO募投项目“生物基聚酰胺工程技术研究中心”完工,项目节余的3091.34万元也用于永久补流。最后在今年12月,凯赛生物又从超募资金中拿了2.03万元用于补流。

在IPO之外,凯赛生物多次补流金额已经达到5.45亿元。

虽然凯赛生物为定增的用途给出自己的解释,但是其经营业绩的“疲软”,也隐隐显出成长能力的不足。

2021-2022年以及2023年1-9月(下称“报告期”),凯赛生物的毛利率分别为46.62%、35.63%、35.24%和28.48%,呈现出快速下滑趋势。同期,凯赛生物来自境外的主营收入占比分别为48.96%、44.04%、45.92%和34.29%,前五大客户中的海外客户销售占比显著下降,显示出了海外收入乏力的现状。

同时,报告期内,凯赛生物存货逐年上涨,存货账面价值由2021年的7.75亿元,快速上涨至2023年9月底的15.14亿元。存货周转率则分别为1.00、1.55、1.15、0.97,低于同行业主要可比公司平均水平。

这些情况也受到上交所的关注,并要求凯赛生物作出说明。接下来,凯赛生物将如何回复问询,《科创板日报》记者将保持关注。