前海开源基金杨德龙:国新投资增持央企ETF有利于推动资本市场转暖

2023-12-02

更新时间:2023-11-07 12:13:18作者:橙橘网

(原标题:美心翼申:“双降”压顶成长能力遭拷问 逾两亿元收入或存“关照”)

《金证研》北方资本中心 春山/作者 夕山 汀鹭/风控

1994年,徐争鸣从重庆市农机水电局离职,开始筹备创办摩托车配件厂。从厂长到企业总经理,再到董事长,二十几年过去了,2023年,徐争鸣控制的重庆市美心翼申机械股份有限公司(以下简称“美心翼申”)也踏上了上市之路。

上市背后,美心翼申或仍存在诸多问题亟待解决。一方面,美心翼申授权专利数量或“向后看齐”,研发投入占比均不及同行均值。而且,在同行均为高新企业的情况下,美心翼申或尚未续展该高新技术企业资质,其一项核心技术专利也期满失效。

另一方面,美心翼申业绩“双降”压顶,主要产品下游市场或“降温”,其成长能力或承压。值得注意的是,报告期内其逾两亿元收入或受股东“关照”,而该关联客户却面临业绩“开倒车”的考验。

一、研发投入占比落后于同行平均水平,一项核心技术专利已期满失效

获得高新技术企业证书系“国家级”的企业荣誉,彰显企业科研创新实力。

值得关注的是,美心翼申研发投入占比低于同行均值的同时,其对于高新认定以及核心技术成果或未给予重视。

1.1授权专利数量“向后看”,研发投入占比不足2%低于同行均值

据美心翼申签署于2023年10月20日的招股说明书(以下简称“招股书”),截至招股书签署日2023年10月20日,美心翼申共获得72项专利,其中发明专利3项。

另外,美心翼申将天润工业技术股份有限公司(以下简称“天润工业”)、桂林福达股份有限公司(以下简称“福达股份”)、成都西菱动力科技股份有限公司(以下简称“西菱动力”)、浙江五洲新春集团股份有限公司(以下简称“五洲新春”)、重庆瑜欣平瑞电子股份有限公司(以下简称“瑜欣电子”)列为同行业可比公司。

截至招股书签署日2023年10月20日,天润工业拥有专利200多项,福达股份拥有专利155项,西菱动力拥有专利40项,五洲新春拥有专利192项,瑜欣电子用拥有专利146项。

对比同行,美心翼申获授权的专利数量或“向后看齐”。

另外,美心翼申研发投入占比低于同行均值。

据招股书,美心翼申的研发投入占营业收入的比例分别为1.88%、1.77%、1.86%。

据同行业可比公司年报,2020-2022年,天润工业的研发投入占营业收入的比例分别为5.16%、5.84%、6.02%;福达股份的研发投入占营业收入的比例分别为5.05%、5.61%、6.93%;西菱动力的研发投入占营业收入的比例分别为5.98%、4.78%、3.98%;五洲新春的研发投入占营业收入的比例分别为3.48%、3.37%、3.18%;瑜欣电子的研发投入占营业收入的比例分别为3.7%、3.5%、5.38%。

经测算,上述5家同行业可比公司的研发投入占营业收入的比例均值分别为4.67%、4.62%、5.1%。

显然,2020-2022年,美心翼申研发投入占比均不及同行均值。

值得一提的是,美心翼申同行业可比公司均为高新技术企业,美心翼申或未被认定为高新技术企业。

1.2同行均被认定为高新技术企业,而美心翼申高新资质于2021年11月已过期失效

据美心翼申签署于2023年9月12日的招股说明书(以下简称“2023年9月招股书”),截至2022年12月31日,美心翼申的境内员工人数为930人,境外员工人数为215人,其中境内技术人员人数为27人,境外技术人员为2人。

需要说明的是,美心翼申未将研发人员进行单独进行分类。

根据《金证研》北方资本中心测算,截至2022年12月31日,美心翼申技术人员占员工总数的比例为2.53%。

据天润工业2022年年报,截至2022年末,天润工业研发人员数量占总人数的比例为13.23%。并且,天润工业被认定为高新技术企业。

据福达股份2022年年报,截至2022年末,福达股份研发人员数量占总人数的比例为15.13%。并且,福达股份被认定为高新技术企业。

据西菱动力2022年年报,截至2022年末,西菱动力研发人员数量占总人数的比例为14.07%。并且,西菱动力被认定为高新技术企业。

据五洲新春2022年年报,截至2022年末,五洲新春研发人员数量占总人数的比例为7.24%。并且,五洲新春被认定为高新技术企业。

据瑜欣电子2022年年报,截至2022年末,瑜欣电子研发人员数量占总人数的比例为10.92%。

据瑜欣电子签署于2021年12月10日的招股说明书(以下简称“瑜欣电子招股书”),2021年12月14日,瑜欣电子被认定为高新技术企业。

显然,在技术人员占比方面,美心翼申不及同行。同时,上述同行业可比公司均被认定为高新技术企业。

再看美心翼申,据招股书,报告期内即2020-2022年及2023年1-6月,美心翼申纳入合并范围的子公司包括重庆棠立机械制造有限公司(以下简称“棠立机械”)、美心工业有限责任公司(以下简称“美心工业”)。报告期内美心翼申合并报表范围无变化。

招股书中,美心翼申并未披露母公司及子公司的高新企业认定情况。

以所得税税率来看,2020-2022年及2023年1-6月,母公司美心翼申的所得税税率均为15%,棠立机械的所得税税率均为20%,美心工业的所得税税率均为30%。

由于获得高新认定的企业可享受所得税税率均为15%的优惠政策,显然,美心翼申的两家子公司均非高新技术企业。

与此同时,招股书披露,美心翼申所得税税率为15%,原因系美心翼申符合西部地区鼓励类产业目录界定的产业范围,享受西部大开发企业所得税优惠政策。

《金证研》北方资本中心研究发现,美心翼申曾获高新技术企业认定,但于2021年其高新资质或已过期失效。

截至查询日2023年11月2日,高新技术企业认定管理工作网存在两项关于美心翼申的高新认定记录,证书编号为GR201451100045的高新资质证书有效期为2014年10月30日至2017年10月30日,证书编号为GR201851100535的高新资质证书有效期为2018年11月12日至2021年11月12日。

截至查询日2023年11月2日,上述两份证书均处于过期失效状态。

由此可见,美心翼申早于2014年10月通过高新认定,至2021年11月,其高新资质证书已失效,或至今未获得重新认定。

不仅如此,美心翼申核心技术对应的专利已到期。

1.3自诩PIN部淬火工序为独有工艺,对应的相关核心技术专利却已期满失效

据招股书,美心翼申通用曲轴生产的核心工序为PIN部工序、PIN部淬火工序、精磨ACG和PTO端杆部工序。其中,PIN部淬火工序为美心翼申独有工艺,使用该工艺的曲轴金属疲劳强度较未经过该工艺加工的曲轴大幅提升。

另外,“曲轴连杆轴颈圆角淬火技术”、“组合曲轴压装模具专有技术”均为美心翼申的核心技术,对应专利的专利号均为ZL200920293810.5。其中,“曲轴连杆轴颈圆角淬火技术”通过对连杆轴颈圆角淬火处理,增强了曲轴连杆轴颈处疲劳强度,降低了曲轴在使用过程中发生断裂几率,对强度方面的改善具有先进性。

据2023年9月招股书,美心翼申称其通机曲轴工艺分为毛坯、粗加工、精加工和检验4个阶段,其中粗加工涉及技术“连杆轴颈淬火”,对应专利技术为《汽油机曲轴轴颈淬火装置》,对应专利号为ZL200920293810.5。美心翼申称其曾取得上述专利技术,且该步骤有助于使曲轴的疲劳强度得以大幅度提高。

据国家知识产权局数据,一项名为“汽油机曲轴曲颈淬火装置”的实用新型专利,其申请号为2009202938105,申请日为2009年12月15日,专利人为美心翼申。2020年1月7日,该专利权有效期届满,专利权已终止。

据《专利法》第四十二条,发明专利权的期限为二十年,实用新型专利权期限为十年,均自申请日起计算。

据国家知识产权局2020年6月8日发布的公开信息,专利权具有独占性,亦称垄断性或专有性。它专属权利人所有,专利权人对其权利的客体(即发明创造)享有占有、使用、收益和处分的权利。

据国家知识产权局2023年9月11日发布的公开信息,实用新型专利法定保护期满无法延长。

即是说,美心翼申核心技术对应的专利已到期,且无法延长保护期。

上述可知,截至招股书签署日2023年10月20日,美心翼申授权专利数量“向后看齐”。2020-2022年,美心翼申研发投入占比均不足2%,低于同行均值。且截至2022年末,美心翼申研发人员占比不足3%,亦不及同行。

另外,美心翼申的可比同行均被认定为高新技术企业,而美心翼申美心翼申早于2014年已通过高新认定,但其高新资质证书至2021年12月已到期,截至查询日2023年11月2日或仍未续展。雪上加霜的是,其自诩为“独有”的工艺对应的一项核心技术专利也期满失效,创新能力或待拷问。

二、业绩“双降”压顶,创收超八成产品下游市场疲软成长能力或承压

鱼离水则身枯,心离书则神索。

2022年,美心翼申业绩现负增长,其主要产品的下游应用领域市场或“遇冷”。

2.1 2022年,美心翼申营业收入及净利润均出现负增长

据招股书,2020-2022年及2023年1-6月,美心翼申的营业收入分别为4.07亿元、5.29亿元、5.02亿元、2.38亿元。

2020-2022年及2023年1-6月,美心翼申的净利润分别为5,624.64万元、6,123.61万元、5,065.83万元、2,731.05亿元。

根据《金证研》北方资本中心测算,2021-2022年,美心翼申营业收入增速分别为29.95%、-5.08%,净利润增速分别为8.87%、-17.27%。

不难看出,2022年,美心翼申的营业收入及净利润均下滑。

从产品结构上看,美心翼申压缩机曲轴及通机曲轴收入占比超八成。

2.2内销占比超五成,压缩机曲轴及通机曲轴收入占比超八成

据招股书,美心翼申的主营业务为精密机械零部件研发、生产和销售,主要产品包括压缩机曲轴、通机曲轴、摩托车曲轴、涡旋盘及配件如衬套、连杆等。其中,压缩机曲轴主要应用于商用制冷设备、工业制冷设备等压缩机领域。通机曲轴应用于割草机、伐木机、高压清洗机等通用发动机领域。

2020-2022年及2023年1-6月,美心翼申的压缩机曲轴收入分别为1.6亿元、1.93亿元、2.22亿元、1.05亿元,占其当期主营业务收入的比例分别为40.44%、38.03%、45.92%、45.96%;通机曲轴收入分别为1.77亿元、2.33亿元、1.9亿元、1亿元,占其当期主营业务收入的比例分别为44.88%、45.75%、39.45%、43.87%。

可见,2020-2022年及2023年1-6月,压缩机曲轴、通机曲轴为美心翼申两大核心产品,合计占主营业务收入的比例分别为85.32%、83.79%、85.36%、89.83%。

分区域市场来看,2020-2022年及2023年1-6月,美心翼申的境内销售收入占比分别为58.13%、57.56%、52.41%、49.28%,境外销售收入占比分别为41.87%、42.44%、47.59%、50.72%。

不难看出,截至2022年度,美心翼申超五成主营业务收入来自于境内市场。

值得关注的是,2022年,国内涡旋压缩机销量下滑。

2.3 2022年,国内涡旋式压缩机销量同比下滑超7%

据苏州英华特涡旋技术股份有限公司签署于2023年7月12日的上市保荐书,2015-2022年,国内涡旋压缩机总销量分别为458.28万台、471.22万台、559.11万台、509.87万台、480.9万台、414.45万台、468.75万台、434.89万台,销售总额分别为79.36亿元、83.44亿元、97.47亿元、94.16亿元、92亿元、84.77亿元、102.71亿元、101.99亿元。

根据《金证研》北方资本中心测算,2016-2022年,国内涡旋压缩机销量增速分别为2.82%、18.65%、-8.81%、-5.68%、-13.82%、13.1%、-7.22%。同期,国内涡旋压缩机销售总额增速分别为5.14%、16.81%、-3.4%、-2.29%、-7.86%、21.16%、-0.7%。

可以看出,2018-2020年,国内涡旋压缩机销量及销售额持续下滑。2021年,市场短暂回暖。至2022年,国内涡旋压缩机销量及销售额再度下滑。。

除了压缩机,国内通机用内燃机销量亦不容乐观。

2.4 2022年,国内通机用内燃机销量下滑超39%

据招股书,通机曲轴为通机产品的关键零部件之一。通机是指所使用燃料不限制于汽油,一般功率在20kW以内,可以在小型农具、园林机械、小型发电机组中通用的小型内燃机。

据内燃机工业协会数据,2022年,国内内燃机销量为4,315.47万台,同比增长-14.51%。其中,通机用内燃机销量为17.94万台,同比增长-39.41%。

可见,2022年,通机用内燃机销量均下滑超39%。

上述可知,2020-2022年及2023年1-6月,美心翼申的压缩机曲轴及通机曲轴为其两大核心产品,合计收入占比超八成,两大产品主要应用于压缩机、通用发动机领域。然而,2022年,国内涡旋试压缩机及通机用内燃机市场销量双双下滑,美心翼申成长空间或承压。

三、关联客户业绩“开倒车”,逾两亿元收入或存“关照”

对于拟上市企业而言,关联交易的合法合规性问题历来便是监管层重点关注的内容,包括拟上市企业业务是否独立,是否对关联方存在重大依赖、是否影响经营稳定性等问题。

报告期内,重庆宗申动力机械股份有限公司(以下简称“宗申动力”)系美心翼申的历史控股股东,现仍为持股5%以上的股东,同时也是报告期内的前五大大客户。令人唏嘘的是,该关联客户2022年营业收入及归母净利润均出现下滑。

3.1宗申动力为美心翼申历史控股股东,现仍为持股5%以上的股东

据招股书,截至签署日2023年10月20日,美心翼申控股股东及实际控制人为徐争鸣、王庆安,二人为一致行动人,合计持有美心翼申38.02%的股份。

历史上,美心翼申存在实际控制人变更情况。

据美心翼申签署于2022年5月23日的公开转让说明书,2012年9月,宗申动力对美心翼申以现金方式增资6,450万元,出资比例为30%。

2012年12月31日,徐争鸣与宗申动力签订了《委托表决协议》,徐争鸣将持有美心翼申股权对应的表决权委托宗申动力进行表决,但相应的分红权等其他股东权利仍贵徐争鸣所有。宗申动力实际拥有对美心翼申53.33%的表决权,对美心翼申有实际控制权,为美心翼申的控股股东。左宗申为宗申动力实际控制人,其能够通过宗申动力对美心翼申实施控制,故左宗申为美心翼申的实际控制人。

2017年12月4日,徐争鸣与美心翼申签署股票认购合同,徐争鸣以7.35元/股的价格认购美心翼申定向发行的430.9万股股票,认购价款合计3,167.115万元,持股比例为29.43%。

据招股书及公开转让说明书,2017年12月5日,徐争鸣与宗申动力签署《<委托表决协议>及其补充协议之解除协议》,双方同意解除前述表决权委托关系。同日,徐争鸣、夏明宪、王安庆签署《一致行动人协议》。

2017年12月27日,美心翼申取得重庆市工商行政管理局涪陵区分局换发的《营业执照》。

根据上述《一致行动协议》,徐争鸣、王安庆及夏明宪合计持有67.81%的公司股权,构成美心翼申的共同实际控制人。彼时,宗申动力持股比例为24.67%。

据招股书,自2021年6月21日开始,美心翼申实际控制人由徐争鸣、王安庆和夏明宪三人共同控制变更为徐争鸣和王安庆共同控制。夏明宪基于其自身的商业考虑不再担任美心翼申董事、解除与徐争鸣、王安庆之间的《一致行动协议》并转让其持有的全部公司股份。

此外,招股书显示,截至签署日2023年10月20日,宗申动力持有美心翼申18.76%股份。

简言之,2012年9月至2017年12月,宗申动力为美心翼申控股股东。2017年12月开始,随着徐争鸣增资入股以及后续《一致行动协议》的签订,宗申动力持股比例下降,对美心翼申不再施加控制。截至招股书签署日2023年10月20日,宗申动力仍为美心翼申持股5%以上的股东。

需要指出的是,报告期内,宗申动力及其关联方(以下简称“宗申集团”)还是美心翼申得前五大客户。

3.2宗申动力及其关联方为美心翼申前五大客户,累计交易额达2.69亿元

据招股书,2020-2022年及2023年1-6月,宗申动力及其关联方均为美心翼申第二大客户,美心翼申对其销售金额分别为8,225.71万元、8,434.88万元、7,503.95万元,占美心翼申当期销售额的比例分别为20.2%、15.94%、14.94%。

2023年1-6月,宗申集团为美心翼申第三大客户,销售金额为2,698.95万元,占美心翼申当期销售额的比例为11.33%。

根据《金证研》北方资本中心测算,2020-2022年及2023年1-6月,美心翼申向宗申集团销售的金额累计为2.69亿元。

据美心翼申签署于2023年8月18日的《关于美心翼申公开发行股票并在北交所上市申请文件的审核问询函的回复》(以下简称“首轮问询回复”),2020-2022年,美心翼申向宗申集团销售摩托车曲轴的金额占该客户采购同类产品金额的比例分别为12.56%、11.51%、5.09%,销售通机曲轴的金额占该客户采购同类产品金额的比例分别为66.7%、67.46%、73.9%。

换言之,美心翼申向宗申动力及关联方销售的产品主要为摩托车曲轴及通机曲轴。

令人唏嘘的是,近两年,宗申动力业绩亦出现“开倒车”。

3.3宗申动力业绩“开倒车”,其产品下游市场“降温”

据宗申动力2021-2022年年报、2023年半年报,宗申动力主要从事通用汽油机、小型发电机组、高压清洗机、水泵、舷外机、电动 产品和农园林机械产品的研发生产。

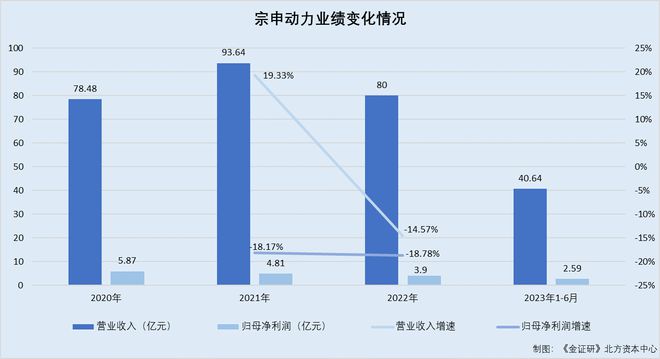

2020-2022年及2023年1-6月,宗申动力营业收入分别为76.3亿元、91.77亿元、80亿元、40.64亿元。同期,宗申动力归属于母公司股东的净利润(以下简称“归母净利润”)分别为5.87亿元、4.81亿元、3.9亿元、2.59亿元。

根据《金证研》北方资本中心测算,2021-2022年,宗申动力营业收入增速分别为19.33%、-14.57%,归母净利润增速分别为-18.17%、-18.78%。

可见,2021-2022年,宗申动力的净利润“开倒车”。

具体到产品收入方面,据宗申动力2022年年报及2023年半年报,2021-2022年及2023年1-6月,宗申动力发动机产品收入分别为34.03亿元、28.21亿元、16.11亿元,通机产品收入分别为52.54亿元、45.8亿元、20.42亿元。

2022年,宗申动力发动机、通机产品收入分别同比下降17.1%、12.83%。

再看宗申动力下游市场,该行业或“降温”。

据宗申动力2022年年报,2022年,国内摩托车产销量分别为2,129.22万辆、2,142万辆,产销量分别同比下滑16.08%、15.55%。

上文提及,高压清洗机为美心翼申产品下游应用领域之一。

据宗申动力签署于2023年7月1日的《关于对深圳证券交易所2022年年报问询函的回复报告》,宗申动力称,预计其清洗机系列产品出口销量在2023年度开始较大幅度减少。

简言之,宗申动力作为历史控股股东,自2017年12月后不再对美心翼申施加控制,但仍为持股5%以上的股东。而报告期内即2020-2022年及2023年1-6月,宗申集团均为美心翼申前五大客户,美心翼申逾两亿元收入或存“关照”。

需要注意的是,2022年,宗申动力的营业收入、净利润下降率超14%,其发动机、通机产品收入均收缩,且预计其清洗机系列产品出口将大幅度减少。在此情形下,作为关联客户,宗申动力与美心翼申的合作还能走多远?或是个未知数。

慎始敬终,终以不困。美心翼申能否得到投资者的青睐?拭目以待。