万达地产被恢复执行3004万

2023-12-11

更新时间:2023-12-11 14:57:14作者:橙橘网

回购遇上大股东大手笔减持,腾讯控股(00700.HK)的投资价值到底如何?

大股东在一年内套现2%(市值大约600亿港元),另一方面,腾讯自身披露的数据显示,截至2023年9月30日的一年时间内,腾讯花费454亿港元进行了股份回购。

腾讯股价除了受到公司业绩、港股大环境影响以外,回购力度和大股东减持力度的对比也是一个关键点。此外,基本面来看,随着抖音等其他竞争对手的强势加入“分蛋糕”,互联网公司也面临着比以前更激烈的竞争格局。

回购金额能否追上大股东减持?

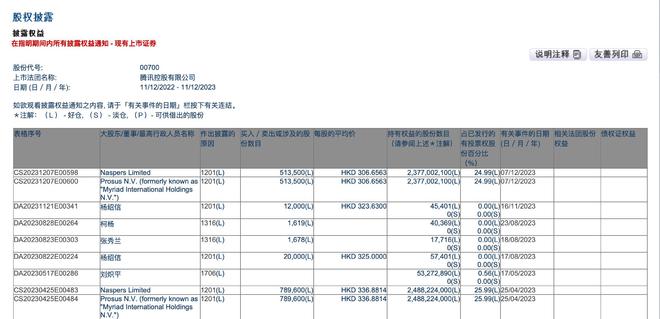

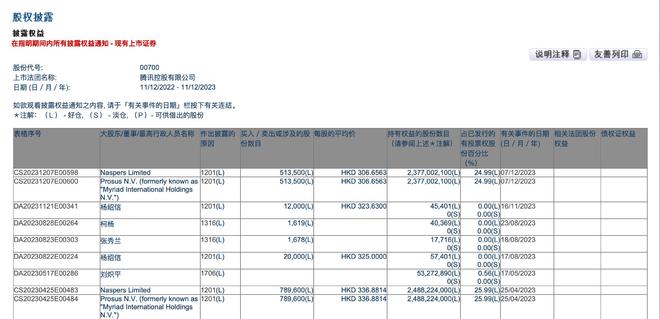

12月8日,港交所权益披露资料显示,腾讯大股东、南非Naspers集团荷兰子公司Prosus于12月7日出售了51.35万股腾讯,平均出售价格307港元,持股比例降至24.99%。对比2023年4月25日的25.99%和2022年12月13日的26.99%,可见一年时间内就减持了2%,市值大约为600亿港元。

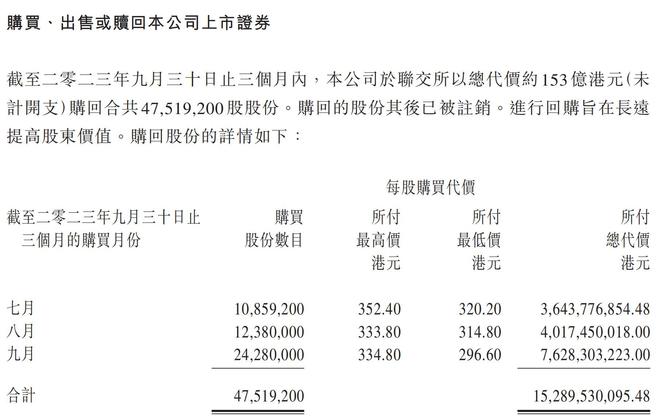

第一财经记者发现,2023年上半年腾讯回购金额为169亿港元,第三季度虽然有所加速,但也只有153亿港元;2022年全年腾讯回购金额为338亿港元,其中2022年第四季度花费了132亿港元。可见,截至2023年9月30日的过去一年时间内,腾讯回购金额大约为454亿港元。

2023年三季度业绩会议上,腾讯高管表示,腾讯拥有非常强大的现金流,以及一个非常庞大的投资组合,其中一半实际上是流动股票,腾讯将通过灵活使用不同工具来增加股东回报,如回购、股息、投资者股份分配等。目前中国互联网股票的估值几乎达到历史最低点,所以股票回购对腾讯的股东来说可能是比其他方式更有利的手段。

12月8日腾讯控股发布公告称,公司于2023年12月8日在港交所回购132.00万股,耗资4.03亿港元。

玄甲金融总经理林佳义向第一财经记者分析,对互联网巨头来说,近日短期多头减持导致股价不振。基本面方面来看,新的流量聚拢者——短视频通过内容形成了粘性更强的流量应用,破坏了原有相对固定的竞争格局。对互联网公司来说,2021年之前市场给予了高增长预期及定价,目前高增长被证伪,市场重新估值,行业正在进行新一轮的竞争及出清。

面临更激烈竞争环境

11月15日,腾讯控股发布的2023年第三季度未经审计财务业绩,三季度腾讯控股收入1546.25亿元,同比增长10%;净利润(Non-IFRS)449.2亿元,同比增长39%。

三大业务方面,三季度腾讯增值服务业务收入同比增长4%至757亿元;其中国际市场游戏收入增长14%至133亿元,排除汇率变动的影响后,增幅为7%。三季度腾讯网络广告业务收入257亿元,同比增长20%,得益于对视频号、移动广告联盟及微信搜索的广告的强劲需求,其中本地服务及快速消费品行业的增长尤为显著;金融科技及企业服务业务该季度收入同比增长16%至520亿元,占总营收的34%,双位数同比增长主要得益于商业支付活动增加和理财服务收入增长,主要得益于腾讯在前期进行的云服务业务结构优化,以及视频号带货技术服务费增加。

国信证券表示,第三季度腾讯39%的利润增速跑赢10%的收入增速,主要得益于在内容成本和带宽服务器成本管控下,增值服务和网络广告的经营杠杆带动利润率提升;另一方面,腾讯继续聚焦主业,陆续退出一些亏损的非重点业务,同时腾讯视频、腾讯云等业务转向追求利润。

有资深港股基金经理向第一财经记者分析,香港上市的科技网络股过去受惠于移动互联网快速成长。随着行业整体增速都会放缓,市场给予估值不高,虽然不少公司回购落到实处,但几乎每家公司都有主要股东不断减持;基本面来看,港股这些互联网公司也有抖音等强大竞争对手蚕食份额。