31家消金公司迎新规:大股东最低持股比例提至50%,15家暂未达标

2023-12-19

更新时间:2023-12-19 18:48:56作者:橙橘网

外径约十几厘米的零件将撑起一个百亿美元市场。

根据咨询机构MarketWatch预计,全球旋转变压器市场规模预计将从2021年的37.17亿美元增长至2028年的104.40亿美元,年复合增长率达15.90%。

旋转电压器,顾名思义是一种可以旋转的电压器,外经一般约十几厘米。旋转电压器属于位置移动传感器的一种,用来测量位置的变化,是实现电动化的核心零部件之一。旋转电压器一般下游运用在新能源汽车、工业伺服、轨道交通等领域上。

近期,上海赢双电机科技股份有限公司(下称“赢双科技”)回复了上交所的第一轮问询,上市之路再进一步。

本次IPO,赢双科技欲募资8.47亿元,投入“年产旋转变压器910万台项目”等项目中。据悉,赢双科技是一家专业从事旋转变压器产品研发、生产和销售的国家级专精特新“小巨人”企业和高新技术企业,是我国最早专业从事旋转变压器研发和生产的民营企业之一。

赢双科技深耕的细分领域,存在着技术壁垒高、行业准入门槛高的现状,其虽然为旋转电机国产替代的先行者,但也在发展的过程中存在着依赖大客户、内控不规范的情况。

来源: 官网

依赖大客户比亚迪

招股书显示,2020年-2022年(下称“报告期”),赢双科技的营收分别为4605万元、1.6亿元、3.5亿元;净利分别为886.9万元、5700.79万元、1.39亿元;无论是营收还是净利,公司近三年均是节节攀升。同时,据招股书,赢双科技在新能源汽车领域旋变市场份额逐渐提高,从2020年的21.32%增长至2022年的50.25%。

这样的涨幅是靠比亚迪这一大客户支撑起来的。

报告期内,赢双科技的主要收入来源于“磁阻式旋变”这一产品。其中,2022年,磁阻式旋变产品贡献的营收为3.16亿元,占总营收的89.95%。

据招股书,赢双科技的“磁阻式旋变技术”被国际自动机工程师学会、中国机械国际合作股份有限公司等单位联合评选为“2021年-2022年新能源&智能网联汽车行业创新技术。该技术是一项主要针对新能源汽车所使用的技术。

事实上,赢双科技该产品销售的下游终端主要为比亚迪。

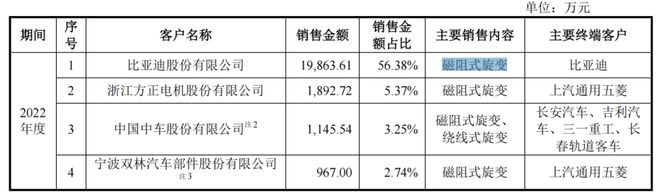

2022年,赢双科技对比亚迪贡献的销售金额为1.99亿元,占总营收的56.38%,为赢双科技当年的第一大客户。

报告期内,比亚迪每年都位列前五大客户之首,并且贡献的销售收入呈现节节攀升状态。2020年,比亚迪贡献的销售金额为352.5万元,占总营收的7.65%;2021年,比亚迪贡献的销售金额为0.58亿元,占总营收的36.03%。2021年至2022年,从7.65%涨至56.38%。

2022年,赢双科技已经存在了销售依靠单一客户比亚迪的情况。据招股书,目前,赢双科技是比亚迪的第一大旋变供应商,比亚迪向公司采购旋变产品占其同类采购比重超过80%。

事实上,赢双科技获得比亚迪这一大客户并不是一蹴而就,据其对上交所问询函的回复中称,赢双科技于2014年开始与比亚迪接触,送样验证并小批量供货,合作关系的加深经过较长时间的测试和认证。2021年,赢双科技才逐渐替代美蓓亚等品牌成为比亚迪旋变的主要供应商。

这或许反映了两个问题。

第一,除了比亚迪之外,其短时间内能否直接开拓其他新能源汽车终端客户存疑。

从赢双科技和比亚迪合作的这几年来看,旋转电压器行业具有很高的大客户壁垒。行业新入企业需要花较长的时间和较大的研发成本,方能通过相应的体系管理和客户认证,且较难在短期内形成市场品牌和获得优质客户资源。

从前五大客户的名单上可以见得,虽说产品在新能源汽车的应用上前景广阔,但是从名单上来看,比亚迪是赢双科技唯一的新能源汽车的直接终端客户。赢双科技是上汽通用五菱、赛力斯、合众汽车等整车厂商的主要旋变供应商,但并不是直接销售,而是通过汽车部件公司等进行间接销售,也就是终端客户通过不同直接客户向公司间接采购。

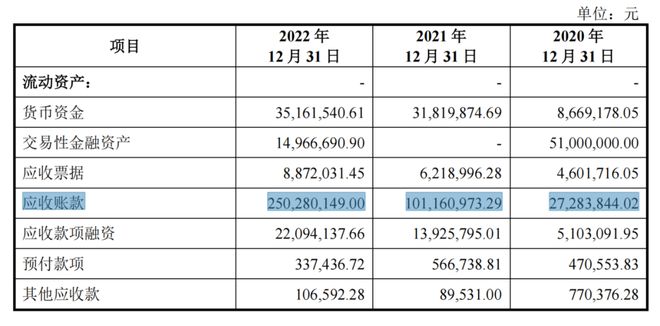

第二,赢双科技应收账款的增加和与比亚迪销售密切不无关系。据悉,其寄售模式销售主要针对比亚迪客户,公司将产品运抵寄售仓,公司依据买方实际领用数量及相应的买方确认通知确认产品销售收入。也就是说随着公司对比亚迪的业务规模快速扩大,公司应收账款增长较快。

报告期各期末,公司应收账款余额分别为0.33亿元、1.09亿元和2.66亿元,占报告期各期营业收入的比例分别为70.71%、68.42%和 75.65%。

内控存疑

我国旋转电压器的发展,最初是出于国防工业的需求。最早,中国电子科技集团有限公司第二十一研究所(下称“中电科二十一所”)和西安微电机研究所开始进行军用高精度旋转变压器的研发,用于军用。

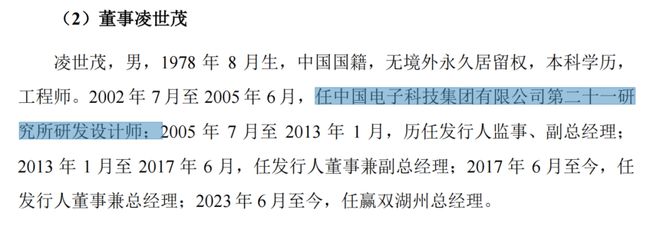

赢双科技有多位高管曾任职中电科二十一所。董事凌世茂、宋伟曾任中电科二十一所研发设计师。副总经理詹向峰历任中电科二十一所制造部生产专员、生产主管。副总经理杨为华任中电科二十一所模具设计师。

其中,赢双科技的技术首席曲家骐合计持有公司7.81%的股份,2005年7月至今任公司技术首席,加入公司前一年曾在中电科二十一所从事军用旋变相关研发设计工作。

据悉,赢双科技共有核心技术人员6名,其中有4名来自上述人员。对此,上交所质疑,赢双科技的核心技术是否来源中电科二十一所或对其存在依赖?

值得注意的是,技术首席曲家骐的女儿曲郁倩也在公司团队中,其于2022年1月至2022年8月,任财务负责人,2022年8月至今,任财务总监兼董事会秘书。

对此,上交所要求结合曲家骐与曲郁倩的亲属关系,说明公司内控是否符合岗位不兼容原则,能否保证曲郁倩独立履职及依据。

同时,报告期内,赢双科技研发投入占营业收入的比例持续下降,从15.34%降至5.87%。并且,据招股书, 赢双科技在2015至 2020年间未取得专利。

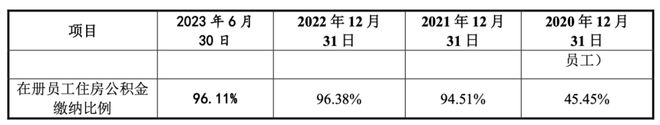

在员工管理方面,赢双科技也存在着颇多问题。2020年,其劳动派遣的人数为153人,占总用工人数的55.84%,远超10%的指标。2021年底,公司的派遣人数陡降至17人,占总用工人数的6.69%,冲刺达标。

同年,赢双科技对在职人员的公积金缴纳比例较低,不足50%。对此,赢双科技的解释是,除部分在册员工因新员工入职当月未办妥手续、退休返聘、农村户口员工自愿放弃缴纳等原因暂未缴纳住房公积金外。但一年的时间,赢双科技就能够将比例提升至96.38%,证明此前公司的管理还存在着不够规范的情况。

记者 杨雪婷

版式 佘诗婕

编辑 吴鸣洲

1

2

3

4

IPO日报是《国际金融报》旗下新媒体,对平台刊载内容享有著作权。

未经授权禁止转载。